Сургутнефтегаз

Финансовая позиция Сургутнефтегаза улучшается, несмотря на трудный год - Газпромбанк

- 13 мая 2021, 12:39

- |

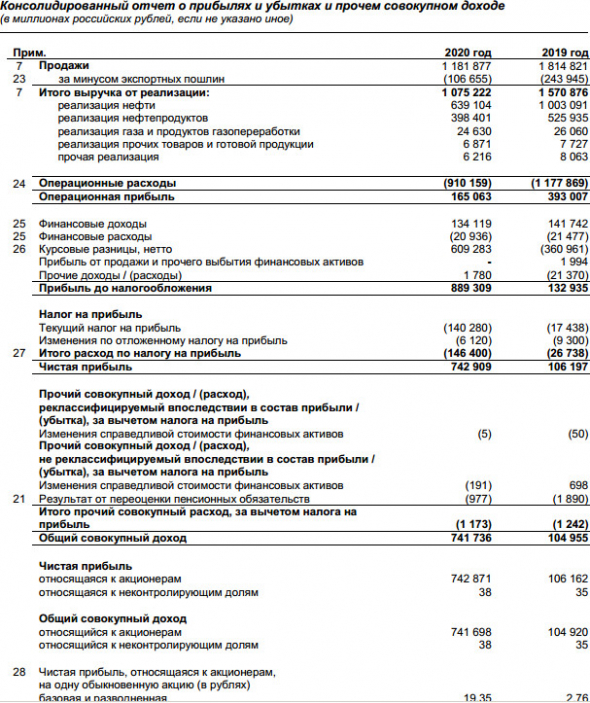

Чистая прибыль за 2020 г. по МСФО в семь раз выше, чем в 2019 г., благодаря значительной прибыли по курсовым разницам. Результаты СургутНГ за 2П20 по МСФО совпали с нашим прогнозом по выручке. Валовая выручка увеличилась на 11% п/п до 620 млрд руб. (8,3 млрд долл.) на фоне роста цен на нефть и нефтепродукты в отчетном периоде. Однако фактор объема (добыча нефти сократилась на 9% п/п) частично нивелировал улучшение ценовой конъюнктуры.

Рентабельность по EBITDA в 2П20 выросла на 10 п. п. п/п до 26%, превысив наш прогноз, благодаря более низким, чем ожидалось, расходам по продаже и хранению. Прибыль по курсовым разницам, составившая 194 млрд руб. (2,6 млрд долл.), и чистая прибыль акционерам по МСФО в размере 304 млрд руб. (4,1 млрд долл.) в 2П20 оказались на уровне наших прогнозов. В 2020 г. прибыль по курсовым разницам составила 609 млрд руб. (8,5 млрд долл.), что привело к чистой прибыли акционерам в объеме 743 млрд руб. (10,4 млрд долл.), что в семь раз выше показателя за 2019 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

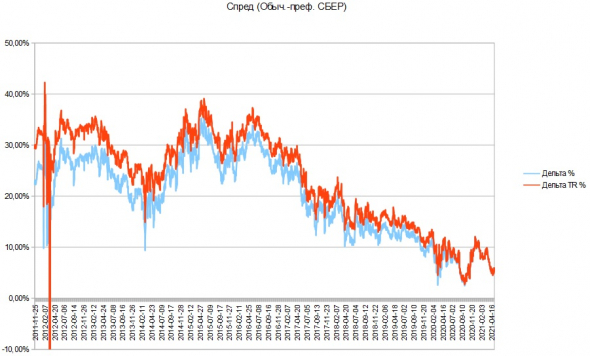

Сургутнефтегаз. Прив. vs обычка.

- 11 мая 2021, 15:42

- |

, то по сургуту ситуация несколько иная.

Спред по ценам выглядит так:

( Читать дальше )

ИНВЕСТОР - 19 месяц-аванс (2021.05)_снова плечи в Сургут преф

- 05 мая 2021, 12:26

- |

Решил рискнуть, так как жадность переборола страх. Вчера вечером докупался и купил 177 лотов Сургут ап. по средней 43,075. Такое неровное число, потому что заявки ещё ниже стояли, но не все они исполнились. А в догонку покупать не стал.

Ещё почему именно вчера покупал Сургут ап. Первая причина, что чувствовал, что пора, что скоро совет директоров с рекомендациями по размеру дивидендов и как раз под него котировки могут расти. Вторая причина, видел, как в стакане подкупали Сургут ап, и мне стало понятно, что ниже 43,0 цену не пустят. Что сегодня и наблюдаем, котировки растут выше. Надеюсь, что это заростки начинающегося дивидендного ралли в Сургут ап.

Так, что если рынок пойдёт ещё ниже, то будет ещё большее увеличение позиции.

Средняя конечно по Сургут ап выросла, что меня немного огорчает. Но ничего, настроен на дивидендное ралли. Дивиденды поддержат котировки, сейчас главное, чтобы совет директоров рекомендацию дал.

( Читать дальше )

Дивиденды по Уставу и по понятиям

- 28 апреля 2021, 21:18

- |

Лет 10 назад я не знал значения слова «дивиденды», а сейчас многие из нас ждут их, как 13 зарплату, зная сроки и суммы выплат. Кстати, смех смехом, а у меня уже суммарные дивиденды за год превышают месячный доход от основной деятельности и, в отличие от последнего, продолжают расти. Давайте пробежимся по тем компаниям, которые уже объявили размер выплаты или он известен, исходя из устава.

✔️Сургут-НГ преф. Размер выплаты по итогам 2020 года составит 6,72 руб. (по Уставу), к текущей цене ДД будет 15,6%. Но здесь высокая доходность не должна быть критерием покупки акции в портфель, такая выплата является разовой, следующий дивиденд сильно зависит от курса доллара на конец 2021 года (подробнее).

✔️Сбербанк преф. Размер выплаты по итогам 2020 года составит 18,7 руб., что к текущей цене дает ДД 6,65%. Компания платит 50% от чистой прибыли (далее — ЧП) по МСФО, рост ставок должен позитивно отразится на чистой процентной марже банка. По прогнозам, ЧП в 2021 году должна быть выше, чем в 2020 году. Есть вероятность, что в ближайшие год-два банк все-таки сумеет придти к исторической цели в 1 трлн. руб. прибыли, что даст около 22 руб. дивидендов.

Дата отсечки — 12.05.

( Читать дальше )

От введения ограничений на экспорт бензина в первую очередь пострадает Сургутнефтегаз - Финам

- 26 апреля 2021, 18:33

- |

При этом важно понимать, что пока речь идёт лишь о разработке механизма, который позволит правительству оперативно отреагировать на рост цен или дефицит бензина на внутреннем рынке. Прямо сейчас экспорт никто ограничивать не собирается, хотя, по словам Александра Новака, подобные меры могут потребоваться в периоды пикового спроса.

Причина, по которой тема ограничения экспорта бензина вообще появилась на повестке, очевидна – только за март оптовые цены на бензин в России выросли на 8,2%. Однако на данный момент правительство для борьбы с ростом цен на топливо использует корректировку демпферного механизма, направленную на увеличение выплат нефтяникам, а также указ о наращивании запасов топлива. Пока что, благодаря этим мерам и стабилизации нефтяных котировок, цены на бензин приостановили рост, что не даёт повода ввести ограничение на экспорт бензина прямо сейчас.

Если ограничения всё-таки будут введены, то пострадают компании, имеющие наибольшую долю экспорта в структуре продаж бензина. Среди крупных нефтяников это в первую очередь «Сургутнефтегаз» и его Киришский НПЗ.Кауфман Сергей

ИГ «Финам»

Сургутнефтегаз ап. Ожидание роста после достижения первой цели.

- 26 апреля 2021, 08:54

- |

На прошедшей неделе котировки коснулись максимумов июля 2019 года, когда ровно перед дивидендной отсечкой цена достигала отметки в 44 рубля за акцию.

Четко отработали оба предыдущих предположения о разворотных зонах. Идея описывалась здесь. Последний обзор был месяц назад.

➡️ Теоретически, волна v of (iii) может быть уже полностью сформирована. Пятиволновый импульс различим на графике. На значении 44 рубля размер волны v of (iii) стал равен размеру i of (iii). Подтверждением завершению v of (iii) будет пробой линии, соединяющей вершины ii и iv (черный пунктир), в ближайшие три недели. Если цена не уйдет ниже этой линии за это время и удержится в восходящем канале, то, вероятно, увидим растяжение в волне v of (iii).

📈 Придерживаюсь прежних целей 46 – 47 рублей за акцию. Если волна v of (iii) окончена, то можем увидеть рост к этому диапазону в рамках волны (v), иначе (в случае растяжения волны v) цель может быть достигнута уже в текущей волне (iii).

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 26 апреля 2021, 08:25

- |

Криптовалюты придавило налогами. За последние дни они потеряли до половины стоимости

Котировки ведущих криптовалют стремительно отступили от недавно обновленных исторических максимумов. Курс биткойна потерял за неполные две недели четверть стоимости и закрепился возле отметки $50 тыс. Вторая по популярности криптовалюта эфир за несколько дней потеряла более 18%. Эксперты полагают, что поводом для фиксации прибыли послужило предложение президента США увеличить налоги для состоятельных инвесторов. Скорого восстановления котировок криптовалют участники рынка не ждут.

https://www.kommersant.ru/doc/4791306

Долг против вклада. Какую доходность приносят банковские облигации

ЦБ продолжает резко ужесточать денежно-кредитную политику. Банки вынуждены пересматривать условия по вкладам, но даже с учетом наблюдающегося роста доходность по ним по-прежнему заметно отстает от доходности, которую могли бы принести облигации этих же банков. В зависимости от срочности разница достигает 1–2 п. п. Впрочем, облигации не подпадают под государственное гарантирование, а движение цен на вторичном рынке может приносить убытки инвестору.

https://www.kommersant.ru/doc/4790645

( Читать дальше )

Можно ожидать двузначных значений дивидендной доходности НЛМК, Северстали и ММК в текущем году - Финам

- 22 апреля 2021, 19:07

- |

В рамках своего выступления Алексей Коренев выделил ряд компаний, которые могут отличиться высокими дивидендами в текущем году.

В металлургическом секторе эксперт выделил НЛМК, «Северсталь» и ММК. По словам аналитика, эти компании характеризуются низкой долговой нагрузкой и высокой рентабельностью и ежеквартально распределяют на дивиденды 100% свободного денежного потока. К тому же высокий спрос на металлы и существенный рост цен на стальной прокат в текущем году обеспечили металлургам сильные результаты в первом квартале текущего года и обещают сильные по итогам всего 2021-го года. Вполне можно ожидать двузначных значений дивидендной доходности по этим компаниям. В частности, эксперт отметил, что квартальные дивиденды «Северстали» составят 46,77 рублей на акцию, а дивидендная доходность к текущей цене акций — более 2,5%. Что касается ММК и НЛМК, то ожидания по ним менее позитивные.

В секторе электроэнергетики Алексей Коренев также выделил три компании. По его словам, компания «Юнипро» завершает пятилетний ремонт (с неоднократными переносами запуска) аварийного 3-го энергоблока Березовской ГРЭС. Добавка 800 МВт генерирующих мощностей должна обеспечить повышение дивидендов до 20 млрд руб. в 2021 году, или 0,317 руб. на акцию. Текущая доходность, таким образом, составляет около 11%, что выводит акции «Юнипро» в число лидеров по дивидендной доходности в генерирующей отрасли в этом году. «Для „РусГидро“ прошлый год складывался достаточно благоприятно. Кроме того, есть позитивные ожидания и на 2021 год», — отметил эксперт. Ожидаются дивиденды в размере 0,0530 руб., что соответствует дивидендной доходности 6,5%. Также аналитик отметил, что ТКГ-1 пока еще не объявила решение по выплатам, но, по нашим оценкам, платеж составит 0,00107 руб. на акцию, что соответствует дивидендной доходности в 9%.

Что касается нефтегазового сектора, то, по мнению Алексея Коренева, наиболее интересными дивидендными компаниями сейчас являются «Татнефть» и «Лукойл». Эксперт отмечает, что обе компании планируют направлять на выплату дивидендов 100% свободного денежного потока. За счёт такой дивидендной политики и роста цен на нефть в рублях выше 5000 руб. дивидендная доходность обыкновенных акций «Татнефти» и «Лукойла» по итогам 2021 года может составить 9,7% и 9,1% соответственно. Кроме того, эксперт выделил бумаги «Сургутнефтегаза». По словам аналитика, если к концу текущего года курс доллара останется примерно на тех же уровнях, что и сейчас (76,2 руб.), то дивиденд на префы по итогам 2021 года может составить около 4,3 руб.

Среди представителей банковского сектора аналитик выделил «Сбербанк». «По итогам 2020 года кредитор планирует выплатить в виде дивидендов 55,9% чистой прибыли, что позволит сохранить сумму дивидендов на одну бумагу на уровне предыдущего года — 18,7 рубля на акцию (всего на выплаты будет направлено 422,38 млрд рублей), что соответствует дивидендной доходности бумаг банка в 6,7% по „обычке“ и 7% по „префам“ и является одной из самых высоких среди мировых кредиторов», — отметил эксперт.

Сургутнефтегаз – Отчет рсбу за 2020г

- 21 апреля 2021, 16:15

- |

Сургутнефтегаз – рсбу/ мсфо

35 725 994 705 Обыкновенных акций = 1,265.77 трлн руб

7 701 998 235 Привилегированных акций = 339,119 млрд руб

www.surgutneftegas.ru/investors/documentation/vnutrennie-dokumenty/

Капитализация на 21.04.2021г: 1,604.89 трлн руб

Общий долг на 31.12.2018г: 263,501 млрд руб/ мсфо 709,447 млрд руб

Общий долг на 31.12.2019г: 249,852 млрд руб/ мсфо 818,518 млрд руб

Общий долг на 30.06.2020г: 223,709 млрд руб/ мсфо 802,501 млрд руб

Общий долг на 31.12.2020г: 264,827 млрд руб

Выручка 2018г: 1,524.95 трлн руб/ мсфо 1,867.12 трлн руб

Выручка 1 кв 2019г: 394,416 млрд руб

Выручка 6 мес 2019г: 798,999 млрд руб/ мсфо 933,668 млрд руб

Выручка 9 мес 2019г: 1,173.32 трлн руб

Выручка 2019г: 1,555.62 трлн руб/ мсфо 1,814.82 трлн руб

Выручка 1 кв 2020г: 295,359 млрд руб

Выручка 6 мес 2020г: 492,999 млрд руб/ мсфо 561,538 млрд руб

Выручка 9 мес 2020г: 764,111 млрд руб

Выручка 2020г: 1,062.23 трлн руб

Прибыль 2017г: 149,737 млрд руб/ Прибыль мсфо 194,718 млрд руб

Прибыль 1 кв 2018г: 62,080 млрд руб

Прибыль 6 мес 2018г: 371,433 млрд руб/ Прибыль мсфо 390,000 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал