Северсталь

НЛМК более оптимистично оценил перспективы внутреннего рынка, чем Северсталь - Sberbank CIB

- 24 июля 2020, 19:34

- |

Несмотря на то что выручка относительно предыдущего квартала упала на 12%, EBITDA уменьшилась лишь на 2% до $582 млн при рентабельности 27%. Динамика российского подразделения по производству стального проката и горнодобывающего дивизиона была на уровне наших ожиданий. Денежная себестоимость слябов относительно 1К20 снизилась на 7% до $200 на тонну. Хорошую динамику показал американский дивизион группы: несмотря на снижение выручки на 37% по сравнению с 1К20, его EBITDA повысилась с минус $22 млн в 1К20 до плюс $3 млн на фоне увеличения спреда между ценами на готовую стальную продукцию и на слябы. По мнению НЛМК, его американское подразделение выйдет на уровень безубыточности или будет генерировать небольшой убыток при условии, что спотовые цены в 3К20 удержатся на текущих уровнях.

Свободный денежный поток составил $304 млн при доходности на уровне 2,5%; как мы и ожидали, это самая высокая доходность среди российских производителей стального проката. Благодаря улучшению рыночной конъюнктуры НЛМК повысил прогноз капиталовложений на этот год с $0,9-0,95 млрд до $1,0-1,1 млрд, что почти совпадает с первоначальным корпоративным прогнозом, объявленным в прошлом году ($1,2 млрд). В 1П20 НЛМК потратил $507 млн, что составляет 46-50% корпоративного прогноза капиталовложений. НЛМК ожидает увеличения оборотного капитала в 2П20 примерно на $50-100 млн на фоне повышения цен на сталь, формирования запасов металлолома накануне зимы и увеличения складских запасов железной руды из-за ремонтно-профилактических работ на фабрике окомкования.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

В третьем квартале можно рассчитывать на улучшение операционных показателей Северстали - Промсвязьбанк

- 24 июля 2020, 18:32

- |

Показатель EBITDA Северстали во II квартале сократился на 9,7% к предыдущему кварталу, до $501млн. Свободный денежный поток (FCF) за отчетный период составил $190 млн ($54 млн кварталом ранее). Выручка компании понизилась на 10,5%, до $1,59 млрд, при среднем прогнозе в $1,609 млрд (падение на 9,5%).

Компания представила результаты чуть хуже ожиданий. Выручка Группы во 2 кв. 2020г. сократилась на 10,5% кв./кв. из-за снижения цен реализации стальной продукции на 2-10% кв./кв. и сокращения объемов продаж на 7% кв./кв. Ухудшение наблюдается в падении EBITDA Группы на 9,7% кв./кв. и на 33,5% г/г. Рентабельность по этому показателю относительно предыдущего квартала незначительно подросла с 31,2% до 31,5%, что отражает снижение выручки при негативном влиянии макроэкономических факторов, правда частично сглаженным более низкой себестоимостью продаж. Свободный денежный поток (FCF) по сравнению с 1кв. 2020г увеличился с 54 до 190 млн долл. благодаря позитивным изменениям в оборотном капитале. С точки зрения долговой нагрузки общий долг Группы увеличился на 1% кв./кв. до 2 590 млн. долл. Коэффициент Чистый долг/EBITDA остается на приемлемом уровне в 0,8x и до конца года по заявлениям менеджмента не превысит 1,0x. Северсталь выгодно отличается устойчивым финансовое положением благодаря достаточной накопленной ликвидности и низкой долговой нагрузке при высокой рентабельности, что позволяет выплачивать дивиденды в 100% FCF (по итогам 2кв. дивиденд на акцию может составить 15,44 руб.). Благодаря оживлению внутреннего спроса начиная с июня, в 3кв. стоит рассчитывать на улучшение операционных показателей, что при восстановлении ценовых условий на рынке поддержит и финансовый результат.Промсвязьбанк

Стальной сектор продолжает испытывать негативное влияние распространения COVID-19 - Атон

- 24 июля 2020, 15:53

- |

Выручка НЛМК за 2К20 упала на 12% кв/кв до $2 174 млн (в рамках консенсуса), а EBITDA снизилась на 2% кв/кв до $582 млн (+8% против консенсуса), в то время как рентабельность EBITDA выросла на 3 бп кв/кв до 27%. FCF снизился на 8% кв/кв до $304 млн, что было частично нивелировано сокращением капзатрат. Совет директоров рекомендовал промежуточные дивиденды за 2К20 в размере 4.75 руб. на акцию (132% свободного денежного потока), что соответствует доходности 3.4%. Компания ожидает, что в 3К20 производство стали упадет г/г из-за плановых ремонтов на доменном и конвертерном производстве на Липецкой площадке, в результате которых производство стали на Липецкой площадке должно вырасти на 1 млн т в год. Прогноз по капзатратам на 2020 был вновь пересмотрен до $1-1.1 млрд с ранее запланированных $0.9-0.95 млрд.

НЛМК опубликовала в целом нейтральные результаты — небольшое опережение по EBITDA 2К нерелевантно, на наш взгляд. Основное внимание рынка будет приковано к результатам за 3К, которые, вероятно, окажутся под давлением, поскольку ожидается, что внутренний спрос частично восстановится только ближе к концу 2020. Стальной сектор продолжает испытывать негативное влияние распространения COVID-19, и мы считаем, что наиболее выгодное положение в этом плане занимает Северсталь. Мы подтверждаем нашу нейтральную позицию.Атон

Северсталь отчет 2 квартал

- 23 июля 2020, 19:48

- |

Из нашей тройки металлургов (+ НЛМК и ММК) Северсталь мне нравится больше всех: вертикальная интегрированность и инновационность. Кандидат №1 из сектора в долгосрочные портфели.

Северсталь - поставит около 320 тыс т ТБД Газпрому, прогнозирует значение показателя чистый долг/EBITDA в районе 1х

- 23 июля 2020, 17:46

- |

«Контракт больше предусматривает отгрузку в 2021-2022 гг. 25% у нас от разыгранной суммы. В тоннаже составляет около 320 тыс. т»

о прогнозе чистый долг/EBITDA:

Компания не планирует выходить на рынок заимствований.«Мы ориентируемся, что будем в районе [значения] 1x [показателя] чистый долг/EBITDA к концу года»

«У нас нет потребности краткосрочной. Во втором полугодии у нас нет планов и потребности занимать. Нам имеет смысл выходить на рынок не ранее первой половины следующего года»,

«Северсталь» также сохраняет свой прогноз по капитальным затратам на 2020 г. в $1,45 млрд.

Ориентир прироста показателя EBITDA по году — 10-15%.источник

источник

Северсталь - прогнозирует снижение спроса на сталь в России на 6-9%

- 23 июля 2020, 17:37

- |

«Базовый сценарий у нас, что это будет минус 9% по итогам года. Но, возможно, если мы увидим, что степень восстановления лучше, соответствует последним трендам, может быть мы будем говорить про минус 6-7%. То есть, я думаю, что в диапазоне 6-9% это может быть реалистично»

«Мы считаем, что российский спрос продолжит (в третьем квартале — ред.) восстановление и будет лучше, чем во втором квартале, но с точки зрения трендов к прошлому году, мы все-таки считаем, что полностью падение не будет преодолено, и мы видим продолжающееся снижение рынка год к году»

источник

Прохождение негативного периода с малым падением EBITDA - сильный результат для Северстали - Велес Капитал

- 23 июля 2020, 17:29

- |

Основное негативное влияние на результаты оказали снижение цен на сталь и объема продаж металлопродукции на 7% к/к на фоне карантинных ограничений. На уровне операционной прибыли поддержку результатам оказал рост среднего курса рубля к доллару с 66 до 72 руб./$.

Чистый долг «Северстали» существенно вырос за отчетный период: с $1 528 млн на начало до $2 006 млн на конец периода. Соотношение «Чистый долг/EBITDA» выросло с 0,6 до 0,8. Этот показатель находится близко к пороговому значению 1.0, после прохождения которого норма дивидендных выплат снижается. Однако мы полагаем, что мировой рынок стали, и российский рынок в частности, прошли самый слабый период во втором квартале, после чего началось восстановление. Таким образом, мы ожидаем, что в следующих отчетных периодах EBITDA компании вырастет, и соотношение «Чистый долг/EBITDA» снизится при прочих равных.

( Читать дальше )

Северсталь: финансовые результаты за II кв. 2020 г. по МСФО. Падение дивидендов, как мы и говорили

- 23 июля 2020, 17:26

- |

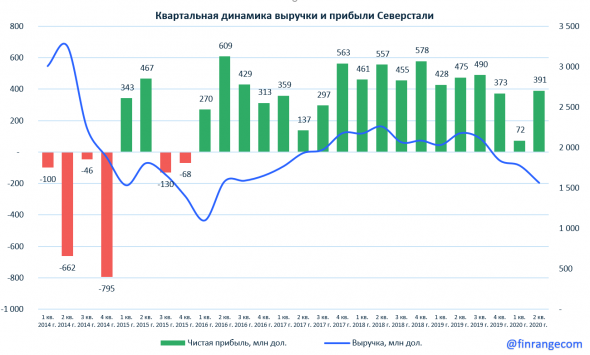

Северсталь опубликовала финансовые результаты за II кв. 2020 г. по МСФО. Выручка металлурга сократилась на 28% по сравнению с аналогичным передом прошлого года – до $1,590 млн. на фоне слабых операционных результатов и снижения цен реализуемой продукции.

Чистая прибыль Северстали за отчётный период снизилась на 18% – до $391. При этом, падение прибыли могло быть сильнее, если бы не доходы по курсовым разницам из-за валютных обязательств. Положительная валютная переоценка обусловлена укреплением рубля во II кв. 2020 г. приблизительно с 80 до 70 руб. за доллар.

( Читать дальше )

Северсталь - квартальный дивиденд упал на 42%

- 23 июля 2020, 16:45

- |

дивиденд упал на 42%" title="Северсталь - квартальный дивиденд упал на 42%" />

дивиденд упал на 42%" title="Северсталь - квартальный дивиденд упал на 42%" />Дивиденды за II кв 2020

• ₽15,44 на акцию, -42% г/г

• Текущая ДД выплаты: 1,8%

• Закрытие реестра: 8 сен 2020

• Последний день покупки: 4 сен 2020

Дивидендная политика

При соотношении чистый долг/EBITDA 0,5-1х компания платит 100% свободного денежного потока (FCF). Сумма квартальных выплат составит около ₽13 млрд, что соответствует FCF Северстали за период.

Результаты

Из-за падения цен на сталь Северсталь в I полугодии 2020 сократила выручку в $ на 20% г/г, а чистую прибыль — на 49% и свободный денежный поток — на 63%. Снижение дивидендов было ожидаемым.

Долг

Из-за сокращения доходов и выплаты больших дивидендов коэффициент чистый долг/EBITDA с начала года вырос с 0,6x до 0,86x. Превышение порога в 1x может привести к сокращению коэффициента выплат дивидендов со 100% до 50% от FCF. Это серьезный риск для дивидендного рейтинга компании.

( Читать дальше )

Акции Северстали предпочтительней в стальном секторе - Атон

- 23 июля 2020, 11:23

- |

Выручка компании составила $1 590 млн (-11% кв/кв, -1% против консенсус-прогноза), показатель EBITDA снизился на 10% кв/кв до $501 млн (-1% против консенсуса), рентабельность EBITDA составила 31.5% (+0.3 пп кв/кв), что является одним из самых высоких показателей в отрасли. Свободный денежный поток повысился до $190 млн (против $54 млн в 1К20) в результате высвобождения оборотного капитала, а отношение чистого долга к EBITDA составило 0.8x. Северсталь ожидает частичного восстановления внутреннего рынка стальной продукции во 2П20.

Результаты соответствуют прогнозу, мы оцениваем их НЕЙТРАЛЬНО. Отмечаем, что совет директоров Северстали рекомендовал выплатить промежуточные дивиденды в размере 15.4 руб. на акцию с доходностью 1.7%, что подтверждает репутацию Северстали как компании с высокой дивидендной доходностью даже в условиях сложной макроэкономической обстановки. Мы по-прежнему предпочитаем Северсталь в стальном секторе, отмечая привлекательную оценку по мультипликатору EV/EBITDA (5.4x) по сравнению с крупнейшим аналогом НЛМК (6.3x).Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал