Северсталь

«Обзор ситуации на рынке металлургии». Выпуск 04.07.2022

- 04 июля 2022, 17:47

- |

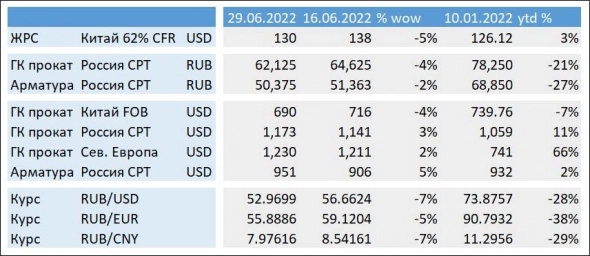

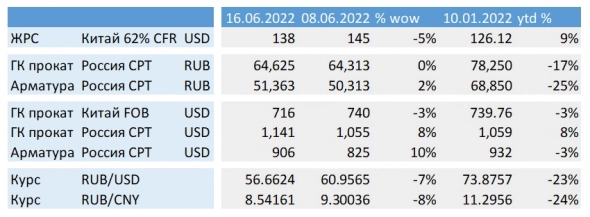

Цены:

Новости:

Экономика в России по-прежнему находится под влиянием ряда негативных факторов, таких как достаточно крепкий курс рубля, ограничение экспорта и импорта, нарушение логистических цепочек, накопления больших запасов на складах и сокращение внутреннего спроса, что подтверждают оценки Минэкономразвития. Так, согласно данным отчета, в мае 2022 года российская экономика сократилась на 4,3% г/г после снижения на 2,8% в апреле (оценка уточнена с минус 3%), роста на 1,3% в марте, на 4,1% в феврале и 5,7% в январе. Ссылка: https://www.interfax.ru/business/849623

Сложные экономические условия отражаются и на ценах на стальную продукцию, которые продолжают падать под влиянием слабого спроса. В текущих условиях металлурги вынуждены снижать производство стали, о чем свидетельствует отчет Росстата, согласно которому стальной прокат в мае сократился до 5,3 млн тонн (-8% г/г и на -2% м/м). За пять месяцев текущего года выпуск проката снизился на 1,4% г/г и составил 27 млн тонн. В целом за январь-май выпуск горячекатаного листового проката снизился на 7,3% г/г. Выпуск горячекатаного листового проката в мае составил 1,6 млн тонн (-8,3% г/г, +4,7% м/м), сортового проката и горячекатаной катанки — 1,36 млн тонн (-16% г/г) и оставшись на уровне апреля 2022 года. За пять месяцев производство этого вида металлургической продукции снизилось на 3,4% г/г. Выпуск холоднокатаного листового неплакированного проката составил 29,8 тыс. тонн (-22% г/г и — 21,3% м/м). За январь-май его выпуск составил 194,7 тыс. тонн (+6% г/г). Производство легированной стали в слитках и полуфабрикатов в прошлом месяце выросло до 1,36 млн тонн (+5% г/г и +7,6% м/м), нелегированной стали и полуфабрикатов — сократилось до 4,86 млн тонн (-9% г/г и 2,4% м/м). Выпуск чугуна сократился почти на 8% г/г и на 2% м/м, до 4,27 млн тонн. За январь-май 2022 года производство чугуна составило 22,1 млн тонн (-1% г/г). Производство стальных труб и фитингов в мае выросло на 3,4% г/г и снизилось на 8,6% м/м. За январь-май их выпуск составил 5,2 млн тонн (+17,5% г/г). Ссылка: https://www.interfax.ru/business/849577

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Следом за Газпромом или нах.. нам седьмая домна?

- 01 июля 2022, 12:40

- |

Мир сильно меняется, а экономика ещё сильнее…

Так вот на этот раз напишу про металлургов — когда НЛМК запускали седьмую доменную, мировой ранок казался бездонным, а прибыль на постоянно растущей валюте казалась бесконечной, и тут внезапно выясняется, что рыночек отрезан, валюта тю… итд.

«Ну так, что гоним арматуру на склад или ставим на паузу доменные печи?»

Знаю шутейка ниже плинтуса, но всё же… при цене бакса ниже 60, все металлурги имеют отрицательную доходность.

ИТОГО — у нас есть 2 фактора убивающих отрасль, и биржа которая этого не замечает, короче ГАЗПРОМ 2.0

Жду лёгкий разгон от корректирующейся валюты, но если она дальше вниз по тренду..

Соответственно шорт всех металлургов.

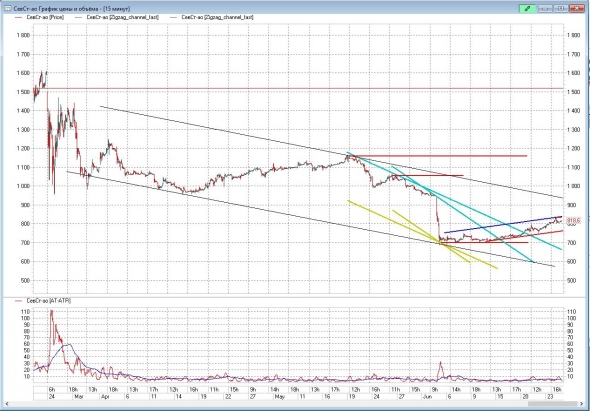

Цена на акции Северстали после 2022 года.

- 28 июня 2022, 20:22

- |

Все страдают и мучаются какой будет цена на Северсталь и дивиденды после начала СВО и санкций на нашу страну.

Все очень просто цена на акции формируется от выплаты дивов. Берем среднюю выплату дивидендов за 5 лет за исключением пика 2021 года, это 106,39 руб+121,70 руб+156,37 руб+110,06 руб+73,14 руб и считаем среднегодовую выплату за 5 лет (сумма выплат за 5 лет разделить на 5 лет) получается 113,53 рубля.

Мы знаем из официальных сообщений металлургов, что падение выпуска стали и продаж за границу составляет 40%, цена на металлопрокат внутри страны снизился так же на 40%, соответственно снизится выплата дивидендов на эту величину, это величина конечно не очень верная, так как постоянные расходы остались на предыдущем уровне, з/плата, налоги, коммерческие расходы, но пренебрежем этими величинами, так как я не хочу вычислять точные цифры.

Соответственно снижение дивидендов составит около 40% или 113,53 руб -40%= 68,12 руб. Т.е. ориентировочные дивиденды составят 68,12 рублей.

Рыночные ожидания в нашей стране по дивидендной доходности составляет около 10% годовых, значит при дивидендной доходности 68,12 рублей стоимость акций составит около 680-690 рублей.

Металлурги продолжают страдать.

- 28 июня 2022, 19:47

- |

#STOCKS#CHMF

Металлурги продолжают страдать.

Санкции буквально обрубили экспорт нашей стали в Европу, что поставило металлургов в нелегкое положение и спровоцировало необходимость быстро искать пути для перенаправления экспорта. Часть предложения ушло на внутренний рынок, что также повлияло на снижение цены.

Сейчас же мы видим, что металлурги наращивают экспорт в Азию — это хорошо! Но встает другой фактор, который бьет по прибылям компаний — рубль. При таких значениях экспорт нерентабелен. Вишенка на торте — это налоги, которые были повышены в конце 21 года из-за рекордных доходов металлургов. Сейчас экспорта нет, а налоги продолжают платить.

Да уж, не очень позитивно.

По технике, акции Северстали показали хороший технический отскок и сейчас напрашивается продолжение нисходящего тренда. Цели не меняю и буду готов рассматривать бумаги компанию из зеленого диапазона. По крайней мере, пока не изменится рыночный сентимент.

OFAC разрешила выход из ценных бумаг "Северстали" и Nordgold до 31 августа

- 28 июня 2022, 18:55

- |

OFAC выдала лицензию на продажу или передачу ценных бумаг «Северстали» и Nordgold, в отношении которых со 2 июня действуют блокирующие санкции.

Срок действия лицензии – до 31 августа

До этой же даты действует лицензия на сворачивание операций с «Северсталью», выданная 2 июня одновременно с включением компании в SDN List. Аналогичная лицензия для Nordgold, также датированная 2 июня, короче – она истекает 1 июля.

Лицензии на передачу ценных бумаг в день введения санкций против обеих компаний OFAC не выдала.

OFAC разрешила выход из ценных бумаг «Северстали» и Nordgold до 31 августа (interfax.ru)

«Обзор ситуации на рынке металлургии». Выпуск 27.06.2022

- 27 июня 2022, 19:19

- |

Спрос на сталь стремительно сужается под влиянием нарастающего экономического кризиса. Так, согласно отчету всемирной ассоциации стали WorldSteel Association, мировое производство стали в мае уменьшилось по сравнению с аналогичным периодом прошлого года на 3,5%, составив 169,5 миллиона тонн. Всего за пять месяцев совокупный объем производства в 64 странах составил 791,8 млн тонн. Это на 6,3% меньше, чем в тот же период годом ранее. По данным отчета только Индия нарастила производство стали в мае, увеличив выплавку до 10,6 млн тонн (+17,3% г/г). Япония произвела 8,1 млн тонн стали в мае 2022 года (-4,2% г/г), Китай — 96,6 (-3,5% г/г), Соединенные Штаты — 7,2 млн тонн (-2,6% г/г), Россия — 6,4 млн тонн (-1,4% г/г), Южная Корея — 5,8 млн тонн (-1,4% г/г), Германия — 3,2 млн тонн (-11,5% г/г), Турция — 3,2 млн тонн (-1,4%), Бразилия — 3,0 млн тонн (-4,9%). По оценкам, Иран показал наибольшее снижение в выплавке стали в мае и произвел 2,3 млн тонн, что на 17,6% меньше г/г. Ссылка: https://worldsteel.org/media-centre/press-releases/2022/may-2022-crude-steel-production/

( Читать дальше )

Сталолитейщики в нисходящем канале

- 25 июня 2022, 12:23

- |

( Читать дальше )

Российский рынок: итоги недели

- 24 июня 2022, 19:42

- |

Индекс Мосбиржи закончил неделю с околонулевым результатом, но отдельные компании нас порадовали: $SBER и $NVTK (писали про них здесь, а также Северсталь ($CHMF), так как тоже держим её с начала месяца.

Застройщики хоть и восстанавливаются, но мы не считаем их рост устойчивым долгосрочно. Слишком много опоры на господдержку, в т.ч через льготную ипотеку. Нашим мнением по $SMLT делились здесь.

Сырьевые отрасли: нефтегаз, добыча золота и других цветных металлов ($GMKN, $RUAL) продолжают падать из-за сильного рубля. Исключение составляют производители удобрений $PHOR, $AKRN), которым удалось частично восстановить экспорт и решить логистические проблемы.

🔸Как видим, на рынке сохраняется высокая волатильность.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Выплавка стали в РФ в 2022 году снизится на 15% г/г - Синара

- 23 июня 2022, 13:36

- |

По данным Всемирной ассоциации производителей стали, производство черного металла за 5М22 снизилось на 2,3% г/г до 31 млн т. В мае Россия произвела 6,4 млн т стали, что на 1,4% ниже г/г и неизменно в месячном сопоставлении. В мире за 5М22 производство стали снизилось на 6% г/г до 792 млн т на фоне сокращения выплавки на 9% г/г в Китае. В то же время за май мировой показатель показал положительную динамику: +4,2% м/м до 169,5 млн т благодаря росту производства в Китае на 4% м/м до 97 млн т.

Отметим, что Россия больше не публикует официальную статистику по производству черного металла — ее можно было бы использовать для оценки влияния санкций Запада на сектор.

Мы ожидаем, что выплавка стали в РФ в 2022 г. снизится на 15% г/г на фоне сокращения внутреннего спроса и экспортных продаж. Россия может более существенно уменьшить производство стали летом: сталелитейные компании скорректируют программы ремонтов и в ходе периода низкого спроса приведут в порядок доменные печи и иное оборудование, сокращая производство на 15–20%.Смолин Дмитрий

Синара ИБ

«Обзор ситуации на рынке металлургии». Выпуск 21.06.2022

- 21 июня 2022, 15:37

- |

Важнейшим и наиболее ярким событием предыдущей недели стал Петербургский международный экономический форум (ПМЭФ). И мы хотели бы выделить наиболее существенные события, влияющие на металлургический сектор и потребляющие отрасли, которые были освещены в рамках данного форума.

На фоне закрытия европейских рынков российские металлурги за первые пять месяцев года резко нарастили экспорт в Азию, что удалось сделать за счет снятия привилегии угольщиков на железной дороге. Однако экспорт на восток не полностью компенсирует отрасли потерю западных рынков. Объем экспортных перевозок продукции черной металлургии по сети «РЖД» в восточном направлении за пять месяцев 2022 года вырос более чем на 26% к тому же периоду 2021 года. Ссылка: https://www.vedomosti.ru/business/articles/2022/06/17/927025-metallurgi-narastili-eksport

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал