Лукойл

Бензин на бирже за день подорожал на 1,6% на новости о возможной отмене запрета экспорта

- 14 ноября 2024, 14:21

- |

По итогам торговой сессии 14 ноября, цена Аи-92 по национальному индексу (отражает средневзвешенную стоимость на всех крупных НПЗ России) выросла к предыдущему закрытию на 1,63%, до 61 110 рублей за тонну, Аи-95 — на 1,61%, до 64 022 рублей за тонну.

При этом цены по территориальному индексу Европейской части России росли чуть более активно: котировки 92-го бензина выросли на 1,64%, до 61 050 рублей за тонну, 95-го — на 1,89%, до 64 314 рублей за тонну.

13 ноября глава Минэнерго Сергей Цивилев сообщил журналистам, что ведомство направило в правительство предложения по снятию запрета на экспорт бензина из России. «Мы снимем сейчас ограничения на экспорт, потому что с ценами всё стабильно, ситуация на рынке стабильная, поэтому можно снять ограничения — они вводились, чтобы стабилизировать цены на внутреннем рынке», — сказал он.

Позже источники «Интерфакса» сообщили, что в планах ведомства снять запрет на экспорт бензина со следующего месяца, но только для его производителей. По данным одного из собеседников агентства, в то же время для всех других экспортеров запрет предлагается продлить еще на два зимних месяца.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

✅Лукойл

- 14 ноября 2024, 11:50

- |

Давненько конечно не писал о нем. Но на то были причины, с зигзагами тяжело работать, но прояснился один момент.

Вообще, глобалка (клик) по нему четко отрабатывает по волнам. Там я склоняюсь ко второму варианту с четвертой и пятой волнами. Волна [4], на данный момент, прошла не тройным зигзагом, а двойным. И тут крайне любопытный момент…

Все привязано к точке невозврата (как у сбера). Пробой этого минимума укажет на отскок в виде зигзага, то есть коррекционная модель и в старшем цикле волна [4] может оказаться намного ниже (вариант 2). Если до этого минимума создадут нормальную реакцию, то можно будет предположить завершение [4] и рост по [5]. Пока жду в район 6700, а вот там все решится…

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

Лукойл.

- 14 ноября 2024, 09:59

- |

#LKOH 3ч. Может послужить «поплавком», сдерживая резкое снижение индекса. Поддержка 6900

🌊 Заходите к волновику в гости: t.me/+Q0YLqKtRsAM0Mjdi

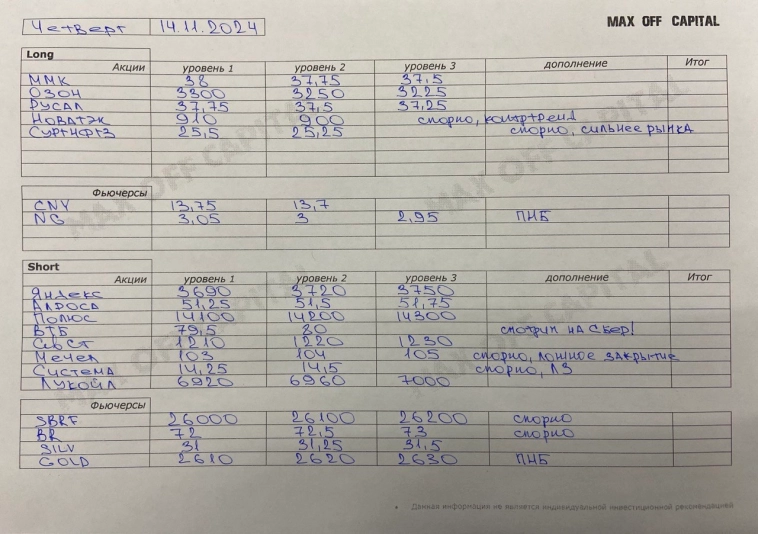

Идеи по рынку 14.11.2024

- 14 ноября 2024, 08:48

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

*Данная информация не является индивидуальной иневстиционной рекомендацией!

#идеи_по_рынку

Ограничение на экспорт бензина могут снять уже на следующей неделе — Ъ

- 14 ноября 2024, 07:46

- |

Подготовленный Минэнерго проект постановления об отмене запрета на экспорт бензина прошел согласование профильных министерств и отправлен на утверждение в Минюст, сообщили источники “Ъ” в правительстве. По их словам, соответствующее постановление правительства вступит в силу с момента опубликования, что может произойти уже в начале следующей недели. Источник “Ъ” в правительстве уточняет, что запрет будет снят только для производителей топлива, что позволит избежать серого экспорта.

О том, что Минэнерго подготовило предложения о снятии запрета на экспорт бензина, сообщил в среду глава министерства Сергей Цивилев. «Мы снимем ограничения на экспорт, потому что с ценами все стабильно, ситуация на рынке стабильная»,— цитирует министра «Интерфакс». Возможные сроки снятия запрета господин Цивилев не назвал. В Минэнерго комментарий не предоставили.

Вице-премьер Александр Новак в ноябре отмечал, что открытие экспорта возможно, если по итогам анализа подтвердятся излишки топлива и затоваривание на заводах.

( Читать дальше )

Минэнерго США сохранило прогноз цены Brent в 2024 г. на уровне $81/баррель

- 14 ноября 2024, 07:32

- |

Актуальный прогноз претерпел символические изменения: теперь ведомство ожидает среднюю цену по итогам текущего года в $80,95/барр., в то время как месяцем ранее данная оценка составляла $80,9/барр.

Более существенные изменения претерпел прогноз цены Brent в 2025 году, который был понижен на $1,5: с $77,59/барр. до $76,06/барр.

По оценке ведомства, средняя спотовая цена Brent в октябре составила $76/барр., что на $2 больше, чем в сентябре. Рост стоимости, по мнению аналитиков EIA, обусловлен возросшими опасениями рынка вокруг ближневосточного конфликта, в частности, из-за ожиданий ответа Израиля на ракетную атаку Ирана 1 октября.

«Однако 29 октября цена на нефть Brent упала до $71/барр., поскольку военный ответ Израиля не был направлен на нефтяную инфраструктуру Ирана», — отмечается в отчете.

Несмотря на падение нефтяных котировок, ведомство по-прежнему ожидает, что цены будут находиться под повышательным давлением, прежде всего, на фоне продолжающегося уменьшения мировых запасов нефти и сохраняющихся геополитических рисков.

( Читать дальше )

США повысили прогноз добычи нефти в стране в 2024 году на 10 тыс. б/с

- 14 ноября 2024, 07:31

- |

Управление энергетической информации (EIA) Минэнерго США повысило прогноз нефтедобычи в стране в 2024 году на символические 10 тыс. баррелей в сутки — до 13,23 млн б/с, говорится в ежемесячном отчете.

Прогноз на 2025 год понижен на аналогичную величину, с 13,54 млн б/с до 13,53 млн б/с.

www.interfax.ru/business/992566

Полученные в этом году дивиденды

- 14 ноября 2024, 00:15

- |

Ещё раз пересчитал дивиденды полученные в этом году. В прошлый раз делал это в начале августа, и на тот момент получилось 335950рублей дивидендов.

Сейчас вышло ещё интереснее, и это ещё не конец.

16.01.2024 ФосАгро 3201

16.01.2024 Норникель 10068,63

18.01.2024 Газпром нефть 28697,24

24.01.2024 Татнефть-п 12851,4

25.01.2024 Роснефть 9783,05

10.04.2024 Новатэк 2876,75

24.04.2024 Дороги и мосты 3352,9

06.05.2024 ЛСР 4350

20.05.2024 Лукойл 21663

10.06.2024 НЛМК 13495

17.06.2024 Алроса 1933

17.06.2024 ВСМПО-АВСМ 491

24.06.2024 ММК 4573,32

27.06.2024 Северсталь 20572,73

27.06.2024 Северсталь 4098,9

28.06.2024 Мосбиржа 7094,5

11.07.2024 Россети ЦиП 8783,8

16.07.2024 Ленэнерго-п 10643,92

17.07.2024 ФосАгро 3837

17.07.2024 Россети Волга 2967

22.07.2024 Газпром нефть 6188,85

24.07.2024 Мосэнерго 2093,7

24.07.2024 Татнефть-п 9459,44

24.07.2024 Роснефть 10500,16

27.07.2024 НМТП 1679

27.07.2024 Башнефть-п 19767,79

30.07.2024 Сбербанк, сбер-п 49261

01.08.2024 МТС 17823

02.08.2024 Сургутнефтегаз-п 43843

19.09.2024 Северсталь 3873

( Читать дальше )

Мои предстоящие дивиденды

- 13 ноября 2024, 20:15

- |

Жду в ближайшее время дивиденды от ТКС, Северсталь, Лукойл, ФосАгро, Роснефть.

Всего в совокупности в дивидендную копилку этого года придет ещё 60213 рублей (минус доля Федерации, разумеется).

Этот год продолжает быть очень хорошим по дивидендам. Несмотря даже на некоторые неожиданности от некоторых компаний, несмотря на весьма трудную геополитическую обстановку, дивиденды сильно выросли год к году. Я крайне доволен.

Можно было бы увеличить их ещё немного, просто перетряхнув портфель. Удалить то что не приносит дивидендов, или приносит мало, и взять, тех, кто заплатит максимально.

Но пока я не живу с получаемых дивидендов, и выжимать прям максимум из портфеля, мне кажется не самым целесообразным занятием. Хотя может быть и зря...

13.11.2024 Станислав Райт — Русский Инвестор

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал