ВДО

«Дядя Дёнер» прошел оферту по второму выпуску

- 08 мая 2020, 06:39

- |

В апреле компания принимала заявки на досрочное погашение облигаций. Однако инвесторы предпочли реализовать бумаги на вторичных торгах.

Оферта была объявлена после раскрытия годовой отчетности компании, согласно которой отношение прибыли от продаж к уплачиваемым процентам снизилось до уровня ниже 120%. В связи с этим был нарушен ковенант, предусмотренный условиями второго выпуска биржевых облигаций «Дядя Дёнер». Показатель по итогам 2019 года составил 114%. Однако это свидетельство изменения учетной политики, а не ухудшения финансового состояния компании, у которой увеличились коммерческие и сократились прочие расходы при росте рентабельности операционной деятельности.

Инвесторы, желающие выйти из облигаций «Дядя Дёнер», продали бумаги в стакане по близким к номиналу котировкам. Это позволило эмитенту сохранить весь выпуск в обращении: в случае погашения облигаций на данной оферте, их повторное размещение было бы невозможно. К слову,

( Читать дальше )

- комментировать

- Комментарии ( 0 )

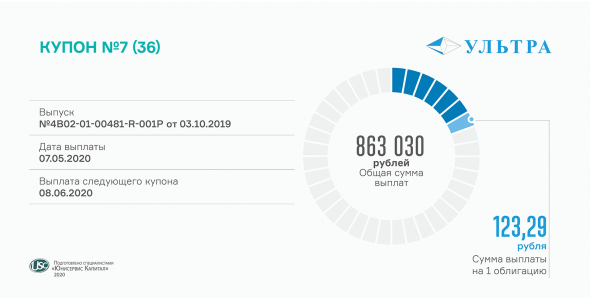

«Ультра» выплатила седьмой купон

- 07 мая 2020, 14:58

- |

Сегодня компания перечислила в НРД почти 900 тыс. рублей купонного дохода по биржевым облигациям (RU000A100WR2).

Купон выплачивается каждый месяц по ставке 15% годовых, установленной на весь период обращения выпуска. Выплата на одну облигацию составляет 123,29 рубля. Расчет за следующий купонный период перенесен с 6 на 8 июня.

Выпуск ООО «Ультра» находится в обращении с октября прошлого года. Объем — 70 млн рублей. Номинал облигации — 10 тыс. рублей. Срок обращения выпуска — 3 года. Предусмотрена амортизация: по 7,14% от номинала раз в 3 месяца с октября 2020 г. по июнь 2022 г. и 42,88% — в сентябре 2022 г.

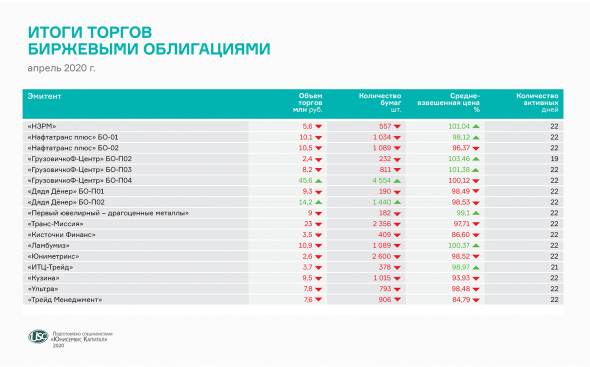

Оборот облигаций «Ультра» на вторичных торгах за прошлый месяц составил 7,8 млн рублей. Бонды торговались все 22 торговых дня в апреле. Средневзвешенная цена снизилась на 0,8 п. п., до 98,48% от номинальной стоимости.

Компания готовит к открытию магазин стройматериалов и планирует запустить новые торговые марки — изделия из металлических сеток и канцелярские товары собственного производства.

Апрельские торги ВДО оборотами не блещут, но и оптимизма не лишают

- 07 мая 2020, 13:25

- |

Большую часть апреля котировки ползли вниз, но медленно — инвесторы не торопились покупать, продавцы тоже уступчивости не демонстрировали, что сказалось на снижении оборотов почти по всем бондам наших партнеров, кроме нового выпуска «ГрузовичкоФ». Однако решение Центробанка снизить ставку и намеки на снятие ограничений в ближайшем будущем сделали свое дело, и цены на облигации начали уверенно расти. По результатам месяца средневзвешенные цены показали рост у 8 из 17 выпусков наших эмитентов ВДО.

«Многие бизнесы чувствовали бы себя лучше в условиях войны»

- 07 мая 2020, 11:49

- |

Пока правительство и ЦБ продолжают анонсировать все новые и новые меры поддержки бизнеса, а Московская биржа — заявляет о новациях, boomin решил узнать, что думают о текущей ситуации профучастники рынка. Представители «Универ Капитал», «Бондибокс», «Септем Капитал» и «Юнисервис Капитал» об эффективности таких мер, разработке «плана Б» для самих себя и доступности рынка высокого дохода для инвесторов.

— В чем вы видите замысел Московской биржи включить с 22 июня бумаги из сектора повышенного инвестиционного риска в особый режим торгов? Что такое решение, по вашему мнению, даст инвесторам?

Дмитрий Александров, заместитель генерального директора, начальник управления аналитических исследований «УНИВЕР Капитал»: Биржа и центральный банк видят определенные угрозы для частных инвесторов, которые сейчас массово приходят на рынок, но не имеют четкого представления о том, как оценивать здесь риски, поскольку работали раньше только с банковскими продуктами, с депозитами, и привыкли рассчитывать на господдержку. Чтобы потом не возникало ситуации, когда инвесторы требуют у биржи или у государства покрыть их убытки по возможным дефолтам ВДО, надо либо как-то ограничить их возможность покупать такие бумаги, либо сильно ужесточать требования к эмитентам. Думаю, что такое решение было принято, чтобы люди, которые хотят торговать этими облигациями, видели, что они начинают торговать инструментом, несущим в себе повышенный риск. Есть разные варианты, но наименее жесткий, наиболее щадящий, позволяющий развиваться рынку вариант — это когда торги проходят в специальном режиме, когда люди видят, что это особый уровень риска и просят брокера разрешить им торговать в таком режиме.

( Читать дальше )

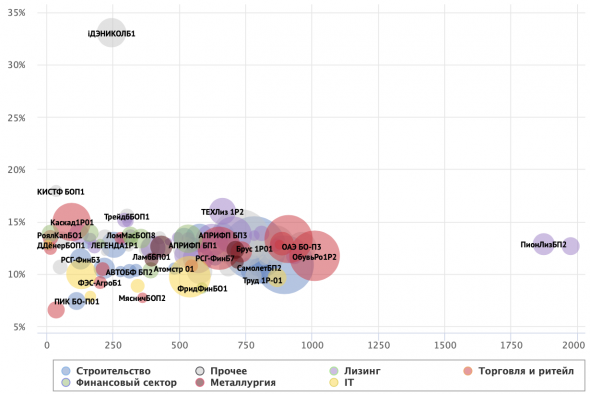

Облигационный штиль: обзор рынка за первый квартал

- 07 мая 2020, 11:46

- |

На конец 1 квартала 2020 года объем биржевых корпоративных облигаций в обращении составил 13 594 млрд рублей, из которых 76% объема принадлежит эмитентам первого эшелона, а 6% — эмитентам третьего. Всего 403 эмитента разместили 1 679 выпусков биржевых облигаций, при этом ликвидным из них являются 417 выпусков 173 эмитентов общим объемом 2 615 млрд рублей.

Больше половины неликвидных выпусков принадлежат эмитентам нефтегазовой (3 702 млрд руб., 34%) и банковской (2 548 млрд руб., 24%) отраслей. В нефтегазовой отрасли большую часть занимают выпуски «Роснефти» (3 041 млрд руб., 28%), в банках большую часть занимают неликвидные выпуски Сбербанка (537 млрд руб., 21%), ВЭБ.РФ (518 млрд руб., 20%), Газпромбанка (243 млрд руб., 10%), Россельхозбанка (230 млрд руб., 9%).

( Читать дальше )

Коротко о главном на 07.05.2020

- 07 мая 2020, 08:59

- |

- «Трейд Менежмент» установил ставку купона 6-го периода на уровне 12,5% годовых

- «Детский мир» сегодня начинает размещение выпуска биржевых облигаций объемом 3 млрд рублей, выпуск переведен из третьего в первый уровень листинга

- «Дэни колл» перес срок составления и подписания промежуточной бухгалтерской отчетности за 1кв 2020 года на 12 мая

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

«Кисточки Финанс» проведет общее собрание владельцев облигаций

- 07 мая 2020, 08:59

- |

Единственный вопрос, который планируется вынести на голосование держателей облигаций компании — отмена оферты в июне 2020 года.

Компания расценивает данную меру как вынужденную: работа сети студий KISTOCHKI В Санкт-Петербурге и Москве была приостановлена еще в марте, имеющиеся средства направляются на выплату заработной платы сотрудникам, арендные платежи, текущее обслуживание облигационного займа.

Рыночные инвесторы на негативные события отреагировали достаточно сильно: котировки по облигациям в середине марта упали до уровня 85% на достаточно больших для выпуска объемах и продолжают держаться на этом уровне. В данных условиях вероятность предъявления по оферте значительной части бумаг крайне высока, а досрочное погашение выпуска, общая сумма которого составляет около 40 млн рублей, проблематично для эмитента.

( Читать дальше )

О продлении самоизоляции и о живучести чужого бизнеса на примере собственного

- 07 мая 2020, 08:07

- |

Вчера я в первый с конца марта раз не смотрел обращение Владимира Путина вовсе. Думаю, не только я. По сообщениям в печатных СМИ, сюжет оказался ожидаемым. Президент полностью передал полномочия по отмене ограничительных мер главам регионов. Отмена будет стрессовой, поскольку до нее самой еще, похоже, не близко. Стрессовые ассоциации пусть тоже уйдут на уровень региональных чиновников. Сергей Собянин первым из них вчера и сообщил, что режим самоизоляции в своей основе будет продолен еще не наделю. Исключение сделано для строителей и промпредприятий, которые должны начать работу с 12 мая. Компенсироваться оно, вероятно, будет новыми, пока не объявленными запретительными нормами.

Вчера я в первый с конца марта раз не смотрел обращение Владимира Путина вовсе. Думаю, не только я. По сообщениям в печатных СМИ, сюжет оказался ожидаемым. Президент полностью передал полномочия по отмене ограничительных мер главам регионов. Отмена будет стрессовой, поскольку до нее самой еще, похоже, не близко. Стрессовые ассоциации пусть тоже уйдут на уровень региональных чиновников. Сергей Собянин первым из них вчера и сообщил, что режим самоизоляции в своей основе будет продолен еще не наделю. Исключение сделано для строителей и промпредприятий, которые должны начать работу с 12 мая. Компенсироваться оно, вероятно, будет новыми, пока не объявленными запретительными нормами.( Читать дальше )

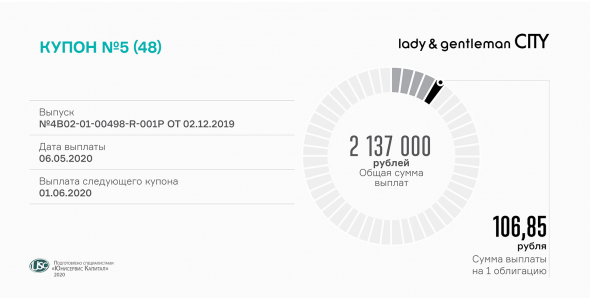

Выплачен пятый купон по облигациям «Леди&Джентльмен Сити»

- 06 мая 2020, 15:05

- |

Компания «Трейд Менеджмент», управляющая магазинами брендовой одежды в городах-миллионерах, выплатила инвесторам свыше 2,1 млн рублей.

Несмотря на то, что 5-й купонный период завершился 2 мая, выплата за него состоялась сегодня, в первый рабочий день текущего месяца. Размер ежемесячного купона — 13% годовых.

Облигации розничной торговой сети lady & gentleman CITY торговались в течение всех 22 торговых дней апреля. Оборот сформировался на уровне 7,6 млн рублей, средневзвешенная цена составила 84,79% от номинала по итогам месяца.

Напомним, «Трейд Менеджмент» разместил выпуск облигаций (RU000A1014V7) в конце 2019 г. Объем займа — 200 млн рублей. Номинал облигации равен 10 тыс. рублей. Ставка не может быть более 14% годовых и ежемесячно определяется по формуле: 6,5% + ставка ЦБ РФ на 7-й рабочий день до даты начала очередного купона. Шестой купон компания выплатит 1 июня по ставке 12,5% годовых. Срок обращения выпуска — 4 года, до ноября 2023 года. Каждые 3 месяца, начиная с августа будущего года, компания будет досрочно погашать по 10% от номинала.

Добавим, что Минпромторг России включил ООО «Трейд Менеджмент» в перечень системообразующих компаний, которые могут рассчитывать на поддержку государства в условиях ослабления рубля из-за пандемии коронавируса.

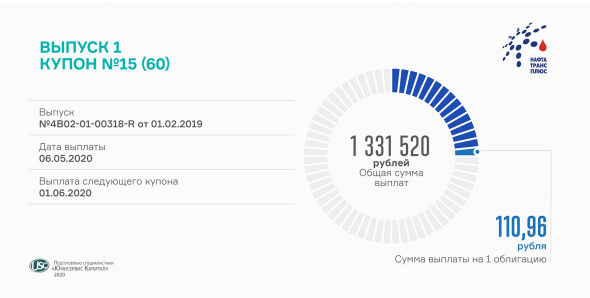

«Нафтатранс плюс» выплатит 15-й купон по первому выпуску облигаций

- 06 мая 2020, 14:15

- |

Выплата по биржевым облигациям топливной компании была перенесена с 1 на 6 мая в связи с праздничными днями.

Сегодня частный нефтетрейдер перечислит в НРД свыше 1,3 млн рублей купонного дохода владельцам ценных бумаг серии БО-01 (RU000A100303). Расчет производится по ставке 13,5% годовых, установленной на 2 года обращения выпуска, до января 2021 г.

Облигации «Нафтатранс плюс» торговались все 22 торговых дня в апреле. Оборот первого выпуска составил 10,1 млн рублей, средневзвешенная цена — 98,12% от номинала.

Напомним, в феврале 2019 г. топливная компания привлекла облигационный заем на сумму 120 млн рублей, разместив 12 тыс. облигаций по номиналу 10 тыс. рублей. Купон выплачивается ежемесячно. Выпуск будет погашен в начале 2024 г. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт», поручителем — «АЗС-Люкс», управляющая заправками в Новосибирске.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал