Поиск

Статистика, графики, новости - 15.05.2023

- 15 мая 2023, 06:58

- |

Доброе утро, всем привет!

Наконец к нам пришла полноценная рабочая неделя. Ура, товарищи!

Чем она нас обрадует?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Наши друзья и партнеры из Go Invest презентовали свой PRO-терминал для торговли. Тестируем и даем обратную связь.

- 12 мая 2023, 15:06

- |

Уважаемые коллеги, профессионалы и новички в трейдинге!

Мы хотим вас познакомить с нашими друзьями и партнерами — компанией Go Invest. Это новый высокотехнологичный брокер, инновационная платформа для инвестиций и трейдинга. Go Invest основали бывшие топ-менеджеры инвестиционного подразделения Альфа-Банка, и в компании собралась опытная профессиональная команда специалистов фондового рынка. У Go Invest есть несколько торговых платформ — мобильное приложение для iOS и Android, веб-терминал и профессиональный десктоп-терминал.

PRO-терминал от Go Invest разработан трейдерами для трейдеров, потому что при его создании разработчики задались целью — терминал должен отвечать всем требованиям профессиональных трейдеров, вне зависимости от стиля их торговли. Вы можете убедиться в этом сами, скачав терминал по этой ссылке.

И веб-терминал, и мобильное приложение, и PRO-терминал бесплатны для пользователей. Вам нужно просто открыть счет по ссылке (это займет не более 5 минут) и дождаться подтверждения. После открытия счета вы можете начать использовать терминал и настраивать его под свой стиль торговли:

( Читать дальше )

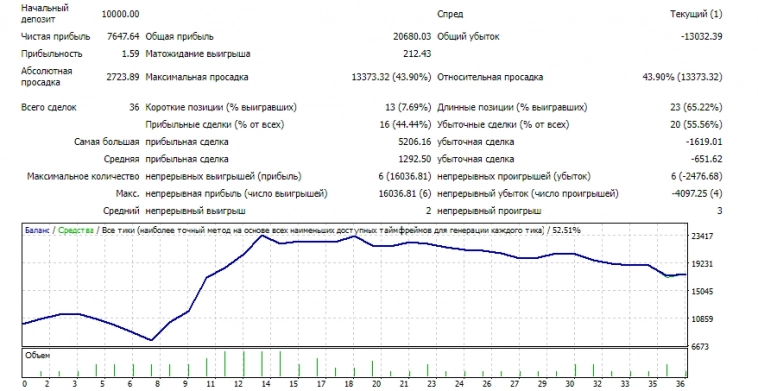

Тест стратегии Джесси Ливермора и попытка поработать по этой же стратегии на FOREX (Часть первая)

- 12 мая 2023, 10:51

- |

Видел как-то давно на канале Артема Звездина (кажется у него) пост ироничное видео о Ливерморе, что-то вроде шутки, какая-то тарелка из детских сказок и надпись «стратегия ливермора работает». В общем суть шутки в том, что якобы стратегия Ливермора не работает. Зашла у меня шиза и я решил протестировать ее в ручную.

Стратегия заключается в чем:

1) Покупаем и продаем в точках «разворота»

2) За точки разворота берем максимум и минимум месяца (какие он там точки разворота брал я так и не понял)

3) Покупаем тогда, когда от цены максимума уже случилось движение, то есть, по сути «классика» тех анализа. Цена пробила максимум, развернулась, отскочила и пошла дальше и вот здесь мы покупаем, а не так как учат покупать от уровня

4) Выходим из сделки на аномальных продажных барах, новый день открывается выше предыдущего закрытия (гэп)

5) Закрываем позицию если второй, либо третий день в убытке

Че получилось (акция эпл 970 дней):

Я не сказал о стоп лоссах. Смотрим на график. От 0 до 8 были короткие стоп лоссы, чуть больше одного ATR. От 8 до 14 стоп лосс увеличился на 8 дневных ATR.

( Читать дальше )

Теория улыбки доллара.

- 09 мая 2023, 11:49

- |

Перевод статьи Schroders

Больше переводов в моём телеграмм-канале

Теория улыбки доллара: что это такое и остается ли она в силе в новом рыночном режиме?

Если США вступят в рецессию раньше остального мира, доллар столкнется с периодом ослабления, согласно теории долларовой улыбки. Мы обсуждаем, считаем ли мы, что теория все еще верна.

“Хорошие новости” об экономике могут быть восприняты как “плохие новости” для финансовых рынков в условиях, подобных тем, что были в 2022 году, когда инфляция была устойчивой, а нормализация денежно-кредитной политики шла полным ходом.

В таких условиях и акции, и облигации могут потерять в цене одновременно, а это означает, что инвесторам остается меньше мест, где можно спрятаться. Тогда доллар США может сыграть уникальную роль, как это было в прошлом году; он выиграет от повышения процентных ставок и опасений по поводу траектории роста.

Заглядывая вперед, в 2023 год, можно сказать, что именно экономический рост, а не инфляция, не дает инвесторам спать по ночам.

( Читать дальше )

Про рынок 08,05

- 08 мая 2023, 09:18

- |

Начну с новостей.

На прошедшей неделе прошли заседания ФРС и ЕЦБ по ставкам, они дружно их повысили, причем «типа» не зависимо друг от друга. Причем Пауэлл превзошел себя в красноречии и я честно говоря ничего не понял. Сплошные противоположности. «Если все будет хорошо, то тогда в целом все замечательно. Хотя есть некоторые проблемы, из-за которых может быть и плохо. Хотя кто ж его знает. Сами понимаете – времена такие…». Сплошная вода. Монетарные власти пытаются бороться с инфляцией путем одновременно мягким ужесточением ДКП, но и пытаясь снова включить печатный станок.

А банки продолжают рушиться. Просто ФРС, своими полумерами создала эту ситуацию. ФРС уже развязала инфляцию, напечатав огромное количество ничем не обеспеченных долларов.

Я ранее писал про эту ситуацию. «Если ФРС будет продолжать игнорировать крах отдельного банка и период ужесточения впереди, то они рискуют получить еще дефолты.

( Читать дальше )

IB+экзанте+tslab+iqfeed

- 28 апреля 2023, 14:29

- |

IB+экзанте+tslab+iqfeed

В прошлом году завел счет в IB. Рассказываю.

1. Комисс в районе 0.35 центов= 0.0035 бакса за акцию. При цене акции 100 баксов это 0.0035%. например етф SPY=420 баксов счас, комисс будет 0.001%. Если ставить лимиткой то будет меньше. Более того можно выбрать маршрутизацию ордеров, например максимальный ребейт. Т.е настроить так что не ты будешь платить комиссы, а тебе будут платить за сделки.

2 На остаток денежных средств на счете начисляются 4.5% годовых = ставка фрс. Насколько понял, что когда берешь шорт, то тебе на счет зачисляют деньги, на которые тоже идут эти %. Неслучайно мак милан строит опционные конструкции от продажи акций, а не от покупки.

3 если у тя портфель, то можно давать бумаги из портфеля в долг другим клиентам по программе увеличения прибыли. И иметь 1.5-2.5% годовых дополнительно .

4 внезапно позвонили из банка. Типа проверка. Приходи документы подписать, подтвердть что ты зачислял деньги со своего счета на свой брокерский счет. Через неделю мне дали аккредитованного инвестора. А потом брокер сбросил письмо, скуяли ты держишь кэш в банке, мы тебе 4.5% дадим годовых. (проблема в том, что до конца невойны у мя деньги в трех кучках в 6ти местах 1/3 в россии 1/3 тбилиси 1/3 IB + exante).

( Читать дальше )

Большое размышление о рубле и валютной диверсификации портфеля

- 25 апреля 2023, 18:58

- |

Прогнозировать валюту никто не умеет, особенно в быстро меняющемся мире

- прошлые данные не дают предсказать будущее, если картина быстро меняется

- самое большое влияние на курс оказывает не то, что мы уже знаем, а то чего мы еще не знаем

- аналитикам не хватает смелости делать предположения за пределами того, что они знают

Я не умею прогнозировать валюты, но иногда на рынке бывают моменты, когда я могу быть чуть более уверен, чем большую часть времени.

За последний год больше всего денег лично я заработал именно на валюте. Мне повезло угадать несколько ключевых моментов.

Такие моменты я обозначил на графике и прокомментировал ниже

№1. В этой части графика мы провели анализ денежных потоков и нам стало понятно, что покупать доллары рискованно из-за гигантского дисбаланса экспорта и импорта. Психологически тогда было очень сложно играть на укрепление рубля. Об этом мы писали 12 марта.

№2. В мае-июне я покупал доллары ниже 60 рублей на все свободные деньги, и выводил их в зарубежные банки. Писал об этом 20 мая.

Еще 23 мая я предложил модель разворота доллара, которая основывалась лишь на здравом смысле

Основная идея была простая:

( Читать дальше )

ТОП брокеров для торговли на FOREX и CRYPTO в 2023 году

- 24 апреля 2023, 11:54

- |

FOREX:

🥇AMarkets — бесспорный лидер данного топа. Сам лично работаю именно с этим брокером. Данный брокер может похвастаться минимальным спредом, минимальной комиссией, обильным количеством инструментов. Говоря о главном «ввод/вывод»: ввод средств происходит практически моментально, а вывод происходит в течение рабочего дня. Возможно пополнение и вывод картой РФ. Рекомендую.

🥈RoboForex — бывший лидер данного топа. Нельзя сказать, что здесь испортились условия содержания счета и торгов, но внесли ряд корректив. Пополнять депозит можно только через криптовалюту (для граждан РФ), регистрироваться можно только по реферальной ссылке (для граждан РФ), просто в ручную зайдя на сайт, Вы зарегистрироваться не сможете. Говоря о спреде и комиссиях — здесь все по-старому остается на высшем уровне. Так же при пополнении счет Вам будет доступен бонус в размере до +120% от депозита.

( Читать дальше )

Рецензия на книгу "Маги хедж-фондов"

- 20 апреля 2023, 18:47

- |

Это необыкновенная книга. Она произвела на меня неизгладимое впечатление. Я извлек из нее несколько новых способов оценивать рынки. Опишу несколько управляющих хедж-фондов.

1) Колм О’Ши.

-управлял фондом Сороса

-считает, что надо делать ставку на маловероятное событие (как Муханчиков при выходе Британии из Евросоюза поставил на GBPUSD). Если произойдет это событие, то движение будет сильным. Если не будет события, то рынок не отреагирует, и вы ничего не потеряете.

-Инвестируйте сначала, потом исследуйте (Сорос), потому что цена уйдет далеко, когда вы поймете причину движения.

-Пузыри существуют долго и на них можно зарабатывать.

Рей Далио. Именно из этой книги о Далио узнал весь мир. До этого его не цитировали. Он внедрил индикатор депрессии. По нему надлежало определять, когда наступает депрессия, на основе совпадения ряда условий, таких как процентные ставки ниже определенного низкого уровня, сокращение роста частного кредитования, падение фондового рынка и расширение кредитных спредов. Кредитный спред я построил тут.

( Читать дальше )

Бектест коинтегрированных пар на MOEX за 2018 год на часовом таймфрейме

- 19 апреля 2023, 22:25

- |

Так как я исследую парную торговлю, то дожидаюсь момента, когда на обоих инструментах появляется ликвидность, только после этого встаем в позицию или выходим из нее. Дизайн эксперимента не подразумевает подглядываний в будущее: все параметры для оптимизации рассчитываются на первой половине наблюдений, на второй половине происходит симуляция торговли.

В эсперименте участвовало 80 коинтегрированных пар, которые просто втупую, не глядя были загружены в бектестер. Я не видела по ним ни спреды, ни сами ряды. Мне было важно, чтобы алгоритм перемалывал даже пары низкого качества и в среднем выдавал положительный результат. Получилось в среднем 4,78% годовых на 1 контракт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал