Поиск

Что успеть инвестору до Нового года?

- 24 декабря 2021, 12:16

- |

Осталась неделя до конца 2021 года. Проходят последние торговые сессии в уходящем году, а также заканчивается очередной налоговый период.

✅ Традиционная напоминалка, что нужно успеть сделать до конца года.

Налоги

1️⃣Заказать у брокеров отчет с расчетами налогооблагаемой базы за 2021 год

Крайне полезно изучать такие отчеты самостоятельно, чтобы понимать, как работает система. Если по итогам вашей торговли за год, вы получили положительный финансовый результат, то должны будете заплатить налог:

13% — при доходе до 5 млн руб.

15% — при доходе свыше 5 млн руб.

Брокер сам платит налоги за инвесторов. Поэтому тут есть как плюс, так и минус:

➕ — не надо морочиться с заполнением налоговой декларации.

➖ — брокер может ошибиться и заплатить больше, чем положено.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 19 )

Лайфхак для уменьшения налога на брокерском счету — сальдирование убытков

- 17 декабря 2021, 11:48

- |

Близится Новый год. Пора думать не только о мандаринах и елке, но и налогах. Окончание календарного года означает, что завершается и налоговый период, за который нужно отчитываться.

Сегодня расскажу про один лайфхак, чтобы уменьшить налог.

В конце года брокер рассчитает за вас налог по операциям с ценными бумагами на вашем брокерском счете и перечислит его в налоговую службу. Не удивляйтесь списаниям.

Для счастливчиков, которые удачно торгуют в плюс, сумма налога может стать довольно внушительной. Напомню, что прибыль облагается НДФЛ в 13%.

Налог рассчитывается от финансового результата: доходы от продажи ценных бумаг минус расходы на их приобретение.

Если инвестор купил ценные бумаги, но к концу года еще не продал их, на расчет налога они не влияют! Речь о закрытых сделках.

А теперь финансовый лайфхак: сумму налога можно уменьшить, если у вас есть незакрытые убыточные сделки. Это называется сальдирование убытков.

( Читать дальше )

Порядок расчёта и удержания НДФЛ за 2021 год

- 17 декабря 2021, 09:13

- |

В период с 3 по 31 января 2022 года будет произведено списание свободных денежных средств с брокерских счетов в пользу уплаты НДФЛ.

Получить предварительный расчёт суммы НДФЛ вы можете в разделе «Налоговый калькулятор» личного кабинета.

Сумма налога рассчитывается от прибыли, полученной в результате операций с ценными бумагами и производными финансовыми инструментами.

( Читать дальше )

Фурор на мировых олимпиадах / Рекорд по потреблению свинины / МВФ хвалит экономику России

- 29 июля 2021, 12:41

- |

1. В России выросло потребление свинины, но упало потребление мяса птицы и баранины.

2. МВФ повысил прогноз роста российской экономики до 4,4% в год.

3. Финансовый результат российских компаний вырос в 3 раза.

4. Российские школьники завоевали престижные награды на международных олимпиадах по физике, биологии, математике

В России растёт потребление свинины. В прошлом году по этому виду мяса был установлен рекорд. Россияне съели в среднем 27 килограммов свинины на человека, то есть по 70 граммов в день — примерно одна котлета.

В этом году максимум, скорее всего, обновится. В первом полугодии уже наблюдается прирост на полтора процента к предыдущему показателю. Меньше наших граждан отправилось отдыхать за границей, больше осталось дома. Участились выезды на природу, на дачу. Свежий воздух, мангал, мясо на шампур, — деньги, не потраченные на поездку в Тайланд, пошли на поддержку отечественных фермеров и агрохолдингов.

( Читать дальше )

МЭР предлагает с 1 августа до 31 декабря ввести экспортные пошлины на продукцию черной и цветной металлургии, Мишустин попросил это сделать срочно

- 24 июня 2021, 12:26

- |

По итогам совместной проработки с Минпромторгом, Минфином и другими ведомствами предлагается ввести временные экспортные пошлины на ключевые товары черной и цветной металлургии с 1 августа по 31 декабря 2021 года включительно, то есть на пять месяцев. И за это время разработать постоянно действующий механизм, который позволит аккумулировать часть прибыли этой сферы, благоприятной конъюнктуры в том случае, если ситуация продолжится в следующих годах, уже в бюджете

Мера распространяется на экспорт только за пределы Евразийского экономического союза, в государства-члены ЕАЭС наша продукция будет по-прежнему экспортироваться беспошлинно, так как это предусмотрено договором. В то же время нам предстоит провести переговоры с партнерами из ЕАЭС, чтобы предотвратить реэкспорт продукции российской через их территорию

Кабмин РФ до конца 2021 г проработает механизм для стабилизации внутренних цен на продукцию металлургии

Прибыль металлургической отрасли РФ по итогам 2020 г может составить от 2,1 до 2,3 трлн руб

Эти тенденции (рост мировых цен на металл и экспорта — ред.) привели помимо прочего к увеличению сальдированного финансового результата, к росту прибыли отрасли… По итогам текущего года, прибыль отрасли, по оценкам, может составить от 2,1 триллиона рублей до 2,3 триллиона рублей

Средства от экспортных пошлин на продукцию металлургии будут направлены на снижение затрат на капстроительство из-за удорожания металлов

Поступления от пошлин на экспорт из РФ черных металлов в августе-декабре составят 110-115 млрд руб, от цветных — 50 млрд

Мера временная, она носит фискальный характер и цель ее – создание источника компенсации удорожания по гособоронзаказу, госконтрактам, строительства жилья, дорог и ряда других строительных программ

Те объемы, которые планируется получить дополнительно в бюджет от введения этой пошлины – это порядка 113-114 миллиардов рублей по черным металлам и порядка 50 миллиардов по цветным металлам — это незначительная часть, порядка 20-25% той сверхприбыли, которую получают сейчас металлурги от благоприятной конъюнктуры мировых рынков

Минфин выступает за дополнительную налоговую настройку металлургии при благоприятной внешней ценовой конъюнктуре

Мы считаем необходимым введение экспортных пошлин в текущем году как оперативной меры реагирования, а в последующем считаем необходимым и дополнительную настройку наших налоговых систем, налогообложения металлов в случае превышения цен в рамках благоприятной внешнеэкономической конъюнктуры

Экономика РФ не готова к шоковому переносу мировых цен на металлы на внутренний рынок

Наша экономика сейчас не готова, скажу это прямо, к такому лавинообразному, шоковому, я бы сказал, переносу мировых цен на внутренний рынок, который мы наблюдаем последний год

Пошлина на окатыши может составить $54 за тонну, плоский прокат — $115, прокат — $133, ферросплавы — $150

Базовая ставка экспортной пошлины на металл составит 15%, также будет установлена специфическая часть

( Читать дальше )

Как уменьшить налоги при торговле у разных брокеров

- 30 марта 2021, 10:57

- |

Ранее подробно писал о способе уменьшить налог при торговле на брокерском счете — сальдировании убытков по ценным бумагам: зачесть убыток по одним бумагам в счет прибыли по другим, чтобы не платить налог.

Сегодня расскажу о том, как это сделать, если открыты счета у разных брокеров.

Итак, если вы торгуете через нескольких брокеров, по итогам года можно сложить между собой финансовые результаты, полученные у каждого из них.

Один брокер не сможет учесть операции, совершенные через другого брокера, но это можно сделать самостоятельно: подать декларацию и вернуть излишне уплаченный налог.

Что делать:

1️⃣ Каждый из брокеров самостоятельно рассчитывает прибыль и уплачивает с нее налог.

2️⃣ Берем у каждого из брокеров справки 2-НДФЛ о суммах доходов и расходов

( Читать дальше )

Лайфхак для уменьшения налога на брокерском счету — сальдирование убытков. Какие плюсы и минусы схемы?

- 11 декабря 2020, 11:50

- |

Близится Новый год. Пора думать не только о мандаринах и елке, но и налогах. Окончание календарного года означает, что завершается и налоговый период, за который нужно отчитываться.

Есть один лайфхак, чтобы уменьшить налог — сальдирование убытков.

Здесь много умных и опытных инвесторов, которые, конечно же, знают про эту схему. Поделитесь, плюсами и минусами.

В конце года брокер рассчитает за вас налог по операциям с ценными бумагами на вашем брокерском счете и перечислит его в налоговую службу. Не удивляйтесь списаниям.

Для счастливчиков, которые удачно торгуют в плюс, сумма налога может составить внушительную сумму. Напомню, что прибыль облагается НДФЛ в 13%.

Налог рассчитывается от финансового результата: доходы от продажи ценных бумаг минус расходы на их приобретение.

Если инвестор купил ценные бумаги, но к концу года еще не продал их, на расчет налога они не влияют! Речь о закрытых сделках.

( Читать дальше )

Иностранные акции для российских инвесторов

- 07 октября 2020, 16:42

- |

Российские инвесторы всегда активно интересовались торговлей иностранными акциями. И не без оснований.

Американский рынок предоставляет значительно больше разнообразия как по отраслям экономики, так и по эмитентам внутри каждой отрасли. Иностранный (в частности, американский) рынок более цивилизованный и предсказуемый, гораздо адекватнее реагирует на фундаментальные и новостные факторы, в том числе – на публикацию финансовой отчетности, тогда как на российском позитивная отчетность отдельной компании вполне может пройти незамеченной на фоне всеобщей истерии по поводу снижения нефтяных цен. Плюс поколение молодых инвесторов (людей до 45 лет) предпочитает инвестировать в известные мировые бренды, что в том числе создает эффект сопричастности (пользуюсь айфоном – покупаю акции Apple – значит являюсь акционером известной мне компании), что хорошо отражается на психологическом комфорте инвесторов. Не говоря уже о валютном риске, который сейчас волнует инвесторов даже больше, чем в 2008 и 2014 году.

( Читать дальше )

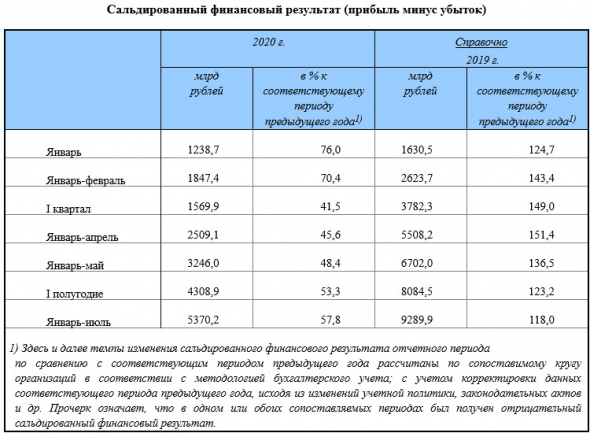

Финансовый результат российских компаний за 7 мес -42% г/г - Росстат

- 25 сентября 2020, 19:09

- |

В январе-июле 2020 г., по оперативным данным Росстата, сальдированный финансовый результат (прибыль минус убыток) организаций (без субъектов малого предпринимательства, кредитных организаций, государственных (муниципальных) учреждений, некредитных финансовых организаций) в действующих ценах составил 5370,2 млрд рублей (36,3 тыс. организаций получили прибыль в размере 8774,7млрд рублей, 19,0 тыс. организаций имели убыток на сумму 3404,5 млрд рублей).

сообщение

Сальдирования убытков ПФИ

- 08 июля 2020, 17:39

- |

Здравствуйте коллеги!

Очередной вопрос по сальдированнию убытков разных ПФИ (производных финансовых инструментов). А именно интересует фьючерс на индекс РТС являющийся ПФИ фондовым и фьючерс на Нефть являющейся ПФИ не фондовым. Много где читал, что они сальдируются, в т.ч. на сайтах и в комментариях брокеров.

Поразобравшись с налоговым кодексом и сайтом налоговой пришел к выводу, что сальдированние у них есть, но только в одну сторону.

Если убыток по ПФИ не фондовому (Нефть), а прибыль по ПФИ фондовому (РТС) или вообще любому, то они сальдируются. Об этом есть абзац (НК РФ Статья 214.1. п.15, абзац 5)

«Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде, уменьшает налоговую базу по операциям с производными финансовыми инструментами, обращающимися на организованном рынке.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал