Избранное трейдера zh77

Диетинг по-русски: результат за 9 месяцев "санаторного режима"...

- 19 сентября 2015, 20:19

- |

http://smart-lab.ru/blog/279411.php

Раз уже сегодня все заговорили о диетах, похудении, здоровом питании и правильном образе жизни, вспомню и я....

И для наглядности проилллюстрирую даже:

осень 2009 — 106 кг

( Читать дальше )

- комментировать

- 779 | ★40

- Комментарии ( 45 )

Тест простых опционных конструкций. Стратегия 6

- 19 сентября 2015, 19:30

- |

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

Тест системы 4 тут.

Тест системы 5 тут.

Разберем стратегию 6.

Эту стратегию я тестирую, так как обещал сделать тесты для «ruscash» (за язык меня никто не тянул ;)), да и Гусев Михаил тоже попросил, так что ребят это в первую очередь для вас.

Тестировать больше другие стратегии я не буду (вы уж извините, те кто надеялся на какието еще тесты), так как это убивает огромное количество времени и я рискую погрязнуть и застрять надолго на первом этапе тестов. То чего мне нужно было тестонуть на первом этапе я протестировал. Мне очень уж хочется поскорее перейти ко второй стадии тестов, это различные методы роллирования.

Вторую стадию тестов скорее всего публиковать публично не буду, но не обещаю, вдруг меня захлестнет литературная муза и будет душевный порыв чегонибудь написать ;) тогда опубликую. Те кто меня знает и общается в скайп без проблем будем обсуждать, тестировать и делиться мыслями.

( Читать дальше )

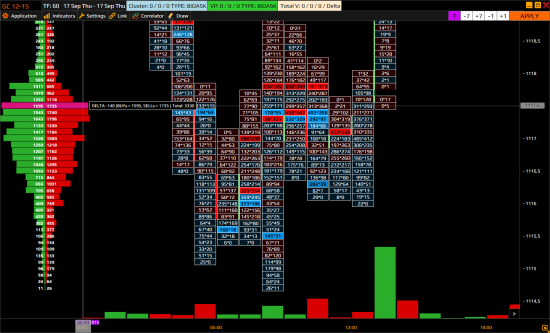

Бесплатная платформа для анализа Level 1

- 19 сентября 2015, 17:31

- |

Всем привет!

После долгих размышлений и экспериментов, наша команда разработчиков решила сделать платформу Strategy Builder Pro полностью бесплатной! Это окончательное и бесповоротное решение, мы не будем взимать никакой платы в будущем.

Платформа SBPro представляет из себя простой визуализатор ленты принтов (Time&Sales).

Помимо стандартных инструментов, таких как Cluster Chart и Volume Profile, реализованы алгоритмы для поиска крупных игроков на рынке — Cloud алгоритм.

Рынки: CME, COMEX, NYMEX + FORTS (онлайн через Quik)

Надеемся на помощь в разработке платформы :)

За плюсы отдельная благодарность, было бы здорово если бы пост вышел на главную!

ФОРТС. Как я определяю развороты

- 19 сентября 2015, 01:17

- |

Более того, абсолютно не имеет смысла отслеживание новостей! Вообще! Новости лишь создают направленный импульс для позиций крупных игроков (игроки либо располагают данными новостей заранее, либо, как я считаю: порой они попросту сами создают эти цифры). Многие трейдеры с умным видом говорят о том, что нужно торговать по тренду, хотя подавляющее большинство даже не знают, что это! Не верится, правда? Они говорят, что нужно покупать, когда цена растет! Это же нужно ляпать такие глупости! Невероятные глупости! Нужно покупать, когда покупают крупнейшие участники и продавать, когда они продают!!! Это — тренд! И когда цена растет, они могут уже продавать, вот почему большинство «торгующих по тренду» в итоге оказывается в категории «мясо». Тупо покупать лишь потому, что растет цена и продавать, потому что она падает! Тупо просто продавать, когда цена растет и просто покупать, когда инструмент снижается, типа торгуя «контртренд»! Нужно делать все вовремя, а это, несомненно, сложнее. Но если Вы имеете понимание этого — это уже здорово! Уже четверть пути.

( Читать дальше )

Андрей Прохоренков: Трейдинг - наиболее прогнозируемый бизнес

- 17 сентября 2015, 12:49

- |

Стратегия, которая приносила мне хорошую прибыль.

- 15 сентября 2015, 18:11

- |

( Читать дальше )

QUIK. Организация рабочего пространства для удобства и скорости работы. Визуальная эргономика.

- 12 сентября 2015, 17:17

- |

Всем привет. Вынужден работать через QUIK и пытаюсь сделать его максимально удобным для активного интрадея.

Советую использовать ALT+L и ALT+B для фиксации положения окон, минимизации рамок и скрытия заголовков.

Накопились вопросы:

1)Для выставления стоп-заявки я вынужден тыкать в стакан (делать его активным ) --> нажимать F6 --> в появившемся окне прописывать цену стопа, «Отступ от min» и «Защитный спред» для тейк-профита.

Поэтому на каждой закладке у меня висит стакан. Как выставить стоп без стакана? Жать F6 в окне графика не работает. Можно ли написать макрос на QPILE и повешать его на программируемую кнопку мыши? Как задать «Отступ от min»и «Защитный спред» для каждого инструмента автоматом?

2)Как быстро зайти и выйти по рынку? Я тыкаю в свечу, появляется линия, я поднимаю её в сторону движения цены. Как сделать удобнее? Горячие клавиши?

( Читать дальше )

12 шагов к прибыльной торговле

- 11 сентября 2015, 14:19

- |

Шаг за шагом: всё, что нужно для составления прибыльного торгового плана. Разработка, оптимизация и следование детальному торговому плану является одним из самых важных решений, которые должен принять для себя трейдер. Торговля на рынке должна рассматриваться как управление собственным бизнесом, торгуете ли вы полный рабочий день или нет.

Шаг за шагом: всё, что нужно для составления прибыльного торгового плана. Разработка, оптимизация и следование детальному торговому плану является одним из самых важных решений, которые должен принять для себя трейдер. Торговля на рынке должна рассматриваться как управление собственным бизнесом, торгуете ли вы полный рабочий день или нет.

Большинство неудач в бизнесе происходят из-за плохого планирования или его отсутствия. Трейдинг не является исключением. Представьте себе, что генеральный директор прибыльного бизнеса скажет вам, что он больше не чувствует необходимости контролировать доходы и расходы компании, что нет смысла думать о текущей и будущей стратегии, что компания выйдет на новые рынки без каких-либо исследований и прогнозирования денежных потоков, и что с этого момента любой новый проект сможет получить неограниченное финансирование. Безумно? Конечно! Тем не менее, подобным образом мыслит большинство трейдеров на финансовых рынках. Стоит ли удивляться, что многие терпят неудачу?

( Читать дальше )

Роман Ясаков. Учимся торговать опционами

- 10 сентября 2015, 17:19

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал