Избранное трейдера zaq789

Алюминий подорожал до десятилетнего максимума из-за госпереворота в Гвинее

- 08 сентября 2021, 11:07

- |

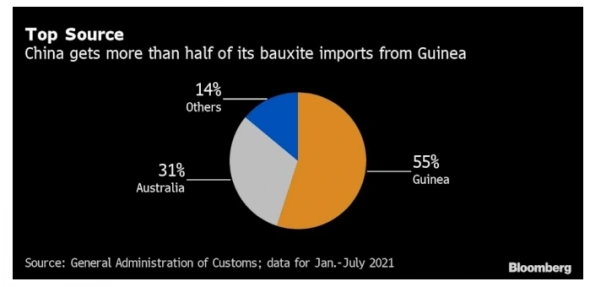

Цены на данный металл увеличились, а акции производителей поднялись — лидер отрасли, компания Aluminium Corp. of China, или Chalco, выросла на 10%. Гвинея является крупным поставщиком бокситов, необходимых для производства алюминия, и на ее долю приходится более половины импорта этого сырья Китаем.

Подразделение вооруженных сил сместило прежнее правительство в воскресенье и приостановило действие конституции, а глава спецназа полковник Мамади Думбуя призвал армию поддержать его. Несмотря на то, что беспорядки повышают вероятность сбоев, пока нет никаких признаков того, что они повлияли на работу шахт и отгрузку продукции.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Раскол в рядах ЕЦБ. Обзор на предстоящую неделю от 05.09.2021

- 05 сентября 2021, 22:25

- |

По ФА…

Nonfarm Payrolls

Заголовок в отчете по рынку труда США вышел более однозначным, нежели сопровождающие данные, которые смягчили негатив.

Тем не менее, последствия августовского нонфарма для политики ФРС очевидны, члены ФРС не смогут огласить о достижении «дальнейшего существенного прогресса» в отношении рынка труда на заседании 22 сентября, а значит не смогут выдать предупреждение рынкам о начале сворачивания программы QE.

ФРС придется дождаться публикации отчета по рынку США за сентябрь и, при сильном росте новых рабочих мест, первая возможность для оглашения предупреждения рынкам о сворачивании программы QE представится на заседании 3 ноября с фактическим снижением темпа покупок активов на заседании 15 декабря.

При этом, если ситуация в экономике США продолжит ухудшаться или главой ФРС будет назначена Брайнард, то сворачивание программы QE будет перенесено на 1 квартал 2022 года.

( Читать дальше )

Акция ММК, финальный прогноз финансовых результатов за 3-й квартал 2021 года

- 05 сентября 2021, 00:07

- |

- Фьючерс на железную руду подешевел более чем на 33% (изменение на 10% дает изменение EBITDA на 4,6%)

- Мировые цены в $920 за тонну г/к проката FOB CHINA были высокие и стабильны, но под влиянием пошли с августа внутренний рублей индекс цен на г/к прокат уменьшился на 15%, при этом курс доллара не поменялся.

- Цена акции 77 руб в плотную приближает к пороговой MCap FIF в 170 млрд руб. для вхождения в индекс MSCI без учета проведения дополнительного SPO на 2%, что бы FIF был увеличен с 0.20 до 0.25. Теперь SPO это вопрос только веса в индексе.

- Новостной фон относительно пошлин значительно смякчился:

Минпромторг видит основания для снижения экспортных пошлин на алюминий и чугун

( Читать дальше )

Конференция на Nonfarm Payrolls.

- 03 сентября 2021, 12:44

- |

Резкий пересмотр на понижение прогнозов по росту ВВП США в 3 квартале вчера вечером привел к ещё одному витку падения доллара.

ФРБ Атланты понизил прогноз по росту ВВП США до 3,7% против 5,3% прогноза от 2 сентября, Morgan Stanley до 2,9% против 6,5% прогноза ранее.

И хотя аналитики уверяют, что замедление экономики временное и сохраняют неизменными прогнозы на 4 квартал, ожидания рынка в отношении перспектив экономики США резко снизились, что привело к пересмотру ожиданий в отношении темпов нормализации политики ФРС, т.к. некоторые ястребиные члены ФРС накануне заявили, что их мнение об ужесточении политики ФРС зависит от прогнозов по росту ВВП США.

Сегодня внимание инвесторов будет сфокусировано на отчете по рынку труда США с публикацией в 15.30мск.

Невзирая на достаточно высокие прогнозы банков и медианный прогноз экономистов, ожидания рынки низкие в отношении роста рынка труда на фоне распространения штамма Дельта, слабого отчета ADP и пересмотра на понижение прогнозов по росту ВВП США.

Однозначная реакция логична только в случае выхода слабого нонфарма ниже 500К, т.к. в этом случае мозаика в глазах инвесторов в отношении перспектив экономики США сложится, а ожидания по началу сворачивания программы QE ФРС переместятся на 1 квартал 2022 года, что приведет к продажам доллара и росту аппетита к риску, хотя в первой реакции фондовый рынок может шипануть вниз.

Сильный нонфарм приведет к росту доллара на фоне ухода от риска как минимум во второй реакции, но вряд ли данная тенденция будет устойчивой, т.к. рынок труда замедляется в последнюю очередь, комментарии членов ФРС будут иметь существенное влияние на динамику рынков.

Нонфарм в районе 500К-600К рабочих мест будет самым проблематичным для трактовки, ибо такое количество рабочих мест меньше требуемых согласно выступлениям членов ФРС для оглашения предупреждения о сворачивании программы QE на заседании 22 сентября, сопровождающие данные будут иметь ключевое значение для трактовки качества отчета, но в этом случае внимание инвесторов быстро переключится на предстоящее заседание ЕЦБ 9 сентября, а формирование ожиданий на решение ФРС 22 сентября будет отложено до публикации отчета по инфляции США за август.

Кроме публикации нонфарма США сегодня следует обратить внимание на отчет ISM услуг в 17.00мск, особенно его качество важно при нонфарме с количеством рабочих мест в диапазоне 500К-600К.

Отчет Baker Hughes традиционно увидит свет в 20.00мск.

( Читать дальше )

Битва за новую демократию. Обзор на предстоящую неделю от 29.08.2021

- 29 августа 2021, 22:38

- |

По ФА…

Экономический симпозиум в Джексон-Хоул

Во всей этой катавасии с симпозиумом в Джексон-Хоул удивило одно: все выступающие члены ФРС были так или иначе ястребиными и только Пауэлл в этой толпе был с голубиным нимбом над головой.

Любой умный глава ЦБ, тем более такого крупного ЦБ, как ФРС, вырабатывает общую риторику своих членов перед таким эпохальным событием, как сворачивание стимулов.

Пауэлл не является исключением из этого правила, в начале года он запретил членам ФРС высказываться в отношении перспектив сворачивания программы QE, ибо «рынки слишком нервно реагируют на данную тему».

Да, сейчас все понимают, что продолжение покупок активов ФРС в текущем объеме является верхом безрассудства, но зачем первыми выпускать самых ярых ястребов, которые хотят завершить программу QE как можно быстрее ради повышения ставок, тогда как протокол ФРС ясно указывает на недопустимость привязки окончания программы QE к повышению ставок, что было решено взять в основу коммуникации с инвесторами.

В рядах ФРС полно голубей и большинство их имеет право голоса в этом году, но никто из них не появился в Джексон-Хоул.

Эта ситуация напоминает народный фольклор о том, что если девушка не очень привлекательной внешности хочет найти жениха, то ей стоит взять страшненьких подружек, дабы на их фоне выглядеть посимпатичнее, а Пауэлл сейчас выступает в роли невесты на пост главы ФРС.

( Читать дальше )

Чего классненького мы сделали в новостях smartlab news?

- 27 августа 2021, 17:51

- |

1. Можно найти новости по отдельному эмитенту (через поиск)

2. Можно найти новости на определенную дату (через фильтры)

3. Можно отфильтровать новости по типу новости

4. Ну и внешний вид можно настраивать как угодно, менять цвет и шрифты

5. Можно выбирать страну и тему (акции, облигации, брокеры и тп)

6. Фильтрами можно например настроить: «мнения аналитиков» + «акции Газпрома»

7. Скоро еще туда сущфакты по эмитентам включим

Адрес нашего терминальчика новостей: smartlab.news

Он же есть в телеграм канале: t.me/newssmartlab

Снижение цен на железную руду

- 25 августа 2021, 16:02

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

После устойчивого роста цены на железную руду снизились, при этом 62% базовых цен сейчас котируются на уровне 162 долларов за тонну, что на 30% ниже недавнего максимума в 233 доллара за тонну. На данное снижение в значительной степени повлияли как производство стали, так и поставки железной руды. Мы предполагаем, что в скором времени цены стабилизируются.

После устойчивого роста на рынке цены на железную руду в последнее время значительно снизились, при этом 62% базовых цен сейчас котируются на уровне 162 долларов за тонну, что на 30% ниже недавнего максимума в 233 доллара за тонну.

Разница в ценах на железную руду

( Читать дальше )

Банк Санкт-Петербург. Разбор отчета

- 25 августа 2021, 15:39

- |

Банк сегодня представил МСФО отчет за 1пг 2021 год. Основные моменты:

▫️Чистая прибыль 7,3 млрд рублей (+102% г/г)

▫️Рентабельность капитала составила 16,1% (8,9% в 1пг 2020, 10,8% в 1кв 2021);

▫️Чистый комиссионный доход 4,2 млрд рублей, (+25,4% г/г)

▫️Кредитный портфель вырос на 10,5% г/г, включая +11,5% в розничном портфеле и +10,3% в корпоративном.

В целом, результаты превышают те метрики, которые Банк установил в своей Стратегии 2021-2023 (хотя там показаны только конечные значения на 2023 год; мы же отслеживаем их через модель среднегодового прироста).

При этом есть интересный момент:

За 2кв 2021 из 6 млрд доналоговой прибыли почти 1,57 млрд (~26%) составили доходы от операций с валютами и финансовыми инструментами, то есть их доля осталась примерно той же, что и в 1кв 2021.

С одной стороны, торговая деятельность, на наш взгляд, не должна является основной для Банка, а значит оказывать существенное влияние на его финансовые результаты. Мы полагаемся исключительно на банковские компетенции его сотрудников + торговая деятельность может приводить к повышенной волатильности финансовых результатов, а, следовательно, есть вероятность нарисовать убыток.

( Читать дальше )

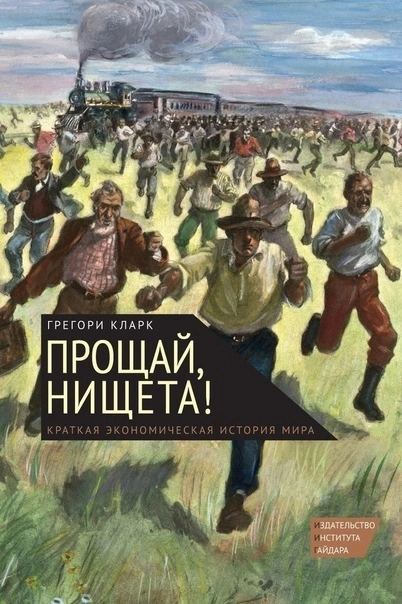

Прощай, нищета!

- 25 августа 2021, 14:57

- |

Прочитал книгу Грегори Кларка «Прощай, нищета!».

Эта книга о том, как большей части человечества удалось вырваться из нищеты.

Кратко:

Человечество вырвалось из нищеты благодаря двум факторам: повышению эффективности труда и сокращению рождаемости.

Подробно:

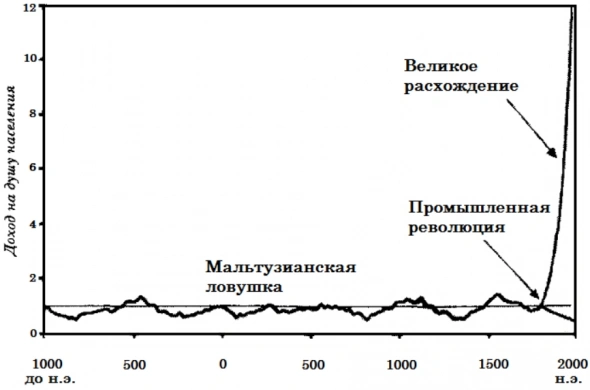

1. Большую часть истории люди жили в нищете: много работали, плохо питались, не имели доступа к образованию и медицине, рано умирали.

Г. Кларк в своей книге показал, что до Промышленной Революции благосостояние населения легко описывается с помощью мальтузианской модели. Чем больше людей рождается, тем больше работников, тем меньше зарплаты, тем ниже доход на человека.

2. В мальтузианском мире «добродетели» и «пороки» поменяны местами. Ведь чем меньше людей родится и чем больше умрёт, тем выше будет уровень жизни у оставшихся.

( Читать дальше )

Только по рынку. В преддверии обвала.

- 24 августа 2021, 12:08

- |

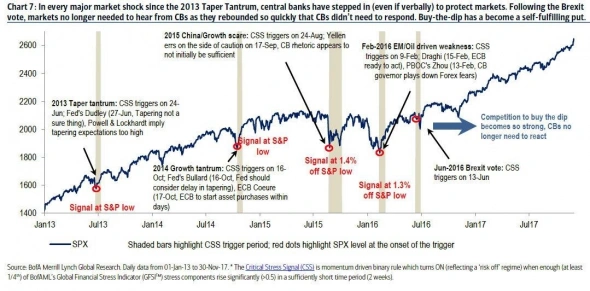

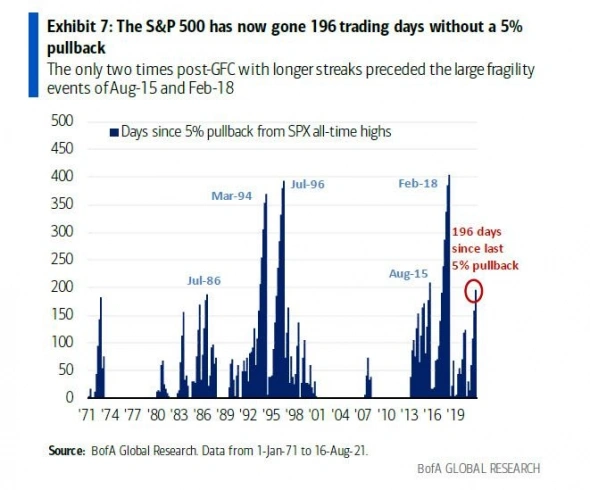

С 2013 года когда рынок падал всегда вмешивались ЦБ.

С тех пор павловская реакция рынка на безусловное вмешательство центрального банка настолько укоренилась в психике коллективных трейдеров, что ни фундаментальные показатели, ни неблагоприятные новости больше не имеют значения, поскольку все убеждены, что центральные банки вмешаются в момент очередного падения рисковых активов.

За последние 18 месяцев ФРС купила облигации на 4 трлн., что вдвое превышает сумму, потраченную США на войну в Афганистане за последние 20 лет, мировые центральные банки каждый час тратили 834 миллиона долларов на покупку облигаций с момента COVID.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал