Избранное трейдера А.

Идеи для торговых систем. Тренд

- 09 сентября 2018, 14:32

- |

Начнем с самого распространенного класса систем — трендовых.

Начинающие мне в большинстве своем не поверят, но думающие люди, надеюсь, задумаются.

1. Главное — это не конкретика трендовой системы, а определитель/предсказатель того, что рынок будет трендовым после того, как ты зашел в сделку. На отличном трендовом рынке будет работать даже самая плохая трендовая система. Простейший предсказатель — средний диапазон колебаний цены за последние 5 периодов старшего таймфрейма. Если он начинает существенно повышаться, вы делаете гмпотезу, что это устойчивый процесс

2. На тренде вы чаще всего будете покупать в максимум и шортить в минимум. Потому что на мощном тренде у вас не будет другой возможности надежно зайти.

3. Главная идея трендовых систем — держать позицию в направлении тренда так долго, пока тренд существует. Критерий наличия тренда или его завершения — это будет ваше ноу-хау. Чтобы сумма сделок трендовой системы была положительной, обычно используют стоп-лоссы, которые существенно меньше чем тейк-профиты.

4. Стоп-лосс лучше всего нормировать по текущей волатильности того таймфрейма в котором вы работаете, чтобы отсекать нормальный случайный шум. Если стоп будет в зоне «шума», то вероятность его срабатывания будет существенно выше.

5. Если использовать фильтр по времени дня, и день недели, и отсекать «вялые» периоды, то можно повысить точность трендовых систем.

6. Самая крутая фича — торговать тренд, в котором вы понимаете фундаментальную подоплеку. То есть включать систему там и тогда, где есть фундаментальные причины для волатильности и сдвига, которые вы в состоянии понять.

7. Чем выше таймфрейм, тем обычно надежнее трендовая система.

8. Закрытие позы трендовой системы лимиткой на хаях — равносильно контртренду. Правильная система должна находится в позе, пока условие тренда сохраняется.

9. Критерий трендовости — это ваше главное ноу хау. Кто-то использует прямые черточки на графиках. Я использовал две экспоненц скользящие средние. Можно использовать свечи и паттерны.

10. Самое интересное, что можно особо не париться и заходить в тренд при помощи монетки. Главное правильно определить стоп-лосс и момент, когда тренд закончится.

11. Все трендовики обычно сливают в период низкой волатильности. Трендовые системы физически не могут зарабатывать в случайном и боковом рынке (на заданном таймфрейме).

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 75 )

Честно о трейдинге или Практика выставления стоп приказа на основе краткосрочной дивергенции.

- 17 августа 2018, 09:15

- |

Я всегда вас рад видеть)))

По паре на курс фунт стерлингов – доллар США образовалась краткосрочная лонговая ситуация в масштабе 4-х часового и часового ТФ, частично на дневном ТФ.

На примере фьючерсного контракта на пару фунт стерлингов – доллар США ( GBPU-9.18).

Я проанализировал весь наш срочный рынок, нашёл в данное время для себя и для вас только одну подходящею сделку под эту методику.

У меня есть своя собственная разработка, методика: Выставление стоп приказа на основе краткосрочной дивергенции.

Так как я использую технический индикаторный анализ, то и сама методика основывается на техническом сигнале — дивергенция.

В ТА это наиболее сильный сигнал, он является опережающим, а не запаздывающим.

Дивергенция появляется всегда в конце тренда, не важно будь это переломный момент с нисходящего на восходящий или наоборот.

Дивергенция присутствует в 100% случаях, единственно, что отработка может быть не полной (не точной), но это сути не меняет.

( Читать дальше )

Мануал по торговле с плечами. Важная информация!

- 01 августа 2018, 16:35

- |

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

( Читать дальше )

"TDM и TDW Ларри Вильямса" или "Золотой унитаз и семеро козлят" Часть 2

- 11 июня 2018, 11:38

- |

Я ведь не случайно выбрал такое название. Почитав комментарии я все же нашел тех самых семерых козлят, и вот что по этому поводу скажу, а точнее наверное повторю. Материал публикую, сугубо для ознакомления… Вы можете использовать это, можете не использовать, а можете даже предложить что-то полезное, в любом случае мне ваше мнение (отрицательное, или точнее грубое ) совершенно безразлично.

А теперь...

Встречайте!

Неповторимый!

СНОГСШИБАТЕЛЬНЫЙ!

УМОПОМРАЧИТЕЛЬНЫЙ!!!

TDM

В прошлом посте(ссылка), я привел пример применения TDW ( Trade day of week ). Сегодня же речь пойдет о его старшем брате. Так вот, речь пойдет о TDM. TDM — trade day of month. Те, кто читал книгу Ларри Вильямса, или хотя бы мой предыдущий пост, сразу наверняка сообразили, что к чему. TDM есть точно такой же фильтр как и TDW, за исключением одной особенности.Напомню, TDW это сумма всех понедельников, вторников и т.д. Что же касается TDM, то это сумма всех порядковых номеров рабочих дней месяца. Держу пари, что вы не совсем поняли о чем идет речь. Лично я, когда читал книгу, то только раза с пятого окончательно понял всю суть проблемы. Часть из читателей данного поста, наверное подумали, что можно просуммировать все числа месяца.Но сразу же скажу что вы не правы. И вот почему…

( Читать дальше )

"TDM и TDW Ларри Вильямса" или "Золотой унитаз и семеро козлят"

- 06 июня 2018, 14:12

- |

Пост носит сугубо ознакомительный характер, и связан с желанием узнать мнение других людей, а может быть и помочь кому-то

Писать о том, кто такой Ларри Вильямс я пожалуй не буду. Кто-то говорит что все его достижения это ложь, кто-то свято верит что он гуру рынка.

К кому отношусь я? Честно говоря, я предпочитаю верить цифрам и реальным фактам, как и многие кто этот пост прочитают. Теперь по факту… Статистику счета лично не видел, самого Ларри личного не видел (хотя очень хотел бы, ибо вопросов вагон и маленькая тележка), да и торговал он на американском рынке… Факты пока против Ларри. Но у Ларри есть книга. Почему я должен её прочитать? В предыдущем посте я увидел много комментариев по поводу А.М.Герчика и других людей, мол типа никто они нам. В такие моменты, я стараюсь не отходить от своих принципов и смотрю на факты.

Факт №1: А.М.Герчика знают все, а вот комментатора на Smart-lab'e никто не знает.И тут вы в чем-то правы… Они вам никто (

( Читать дальше )

Стратегия ротации ETF - 16% годовых в $ США

- 23 марта 2018, 11:19

- |

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц от покупки без плеча.

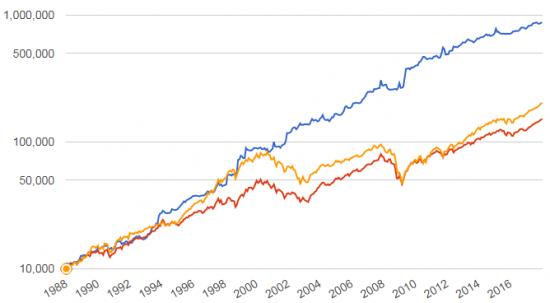

Синий цвет — портфель стратегии ротации ETF

Красный цвет — равновзвешенный портфель из этих же ETF

Оранжевый цвет - Vanguard 500 Index Fund использован в качестве бенчмарка, доходность 500-та самых больших компаний в США.

Некоторые ETF были запущены не так давно, поэтому для тестирования на истории начиная с 1988 года были использованы данные взаимных фондов (mutual funds) как прокси на ETF, а где это было невозможно - воссоздание ETF для тестирования.

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Часть 2. Идеология рынка.

- 13 февраля 2018, 17:08

- |

Большинство на рынке теряет деньги.

Это факт, закон рынка и неопровержимая статистика.

Логическое следствие 1: «Искать причину движения цены надо не в производных прошлых цен, а в структуре позиций, занятых разными группами игроков.»

Логическое следствие 2: Поэтому смысл всего рыночного анализа сводится к тому, что нужно определить в какую сторону открыто «большинство» и на каких уровнях в текущий момент.

Логическое следствие 3: «Большинство» — это слабые деньги. Потому как они всегда проигрывают сильным деньгам, т.е. меньшинству.

Логическое следствие 4: Если предположить, что «большинство» направленно может открыть свои позиции, что на ценовых пиках и происходит, то мы вынуждены признать что всегда есть некий «контрагент толпы». Более того, если 95-99% трейдеров по статистике проигрывали и будут проигрывать, то соот-но есть некая прослойка в 1-5%, которая всегда принимает выигрыш. Деньги ведь никуда не деваются, а только перераспределяются между участниками. Далее, следуя логике, общее число денежных ср-в у меньшинства (1-5%) больше, чем «толпы».

( Читать дальше )

Один из методов применения умной ребалансировки

- 13 февраля 2018, 15:20

- |

Все же я размышляю над идеями

nefedor по использованию умной ребалансировки.

nefedor по использованию умной ребалансировки.Одна твердая практическая идея меня все же посетила.

Применима для тех, кто уже накопил достаточно капитала и использует его в качестве источника дополнительного или основного дохода. Поскольку умная ребалансировка перекидывает излишние средства с рисковых активов на безрисковые, но не наоборот, это играет нашему рантье только на руку. При этом совершенно неважно, каким будет рисковый актив и какую будет показывать доходность.

Представим наш гипотетический портфель из двух частей.

Первая часть рисковая (колеблющаяся) — 50%

Вторая часть неколеблющаяся безрисковая (депозит, короткая облигация), приносящая процент, на который живет наш рантье — 50%.

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Держите пользуйтесь.

- 12 февраля 2018, 16:49

- |

Первое и самое главное: сначала определить баланс рынка. В какую сторону торговать).

Мы не входим ни по каким формациям в шорт в зоне бычьего перевеса и не покупаем ни от каких поддержек в зонах медвежьего перевеса.

Если определить баланс на рынке в торгуемой зоне затруднительно – мы пропускаем сигналы.

Что нужно учитывать при определении текущего баланса?

1) В какую сторону пирамидятся уровни.

Если поддержки отменяем, сопротивления тестируем – рынок медвежий

Если сопротивления отменяем, поддержки тестируем – рынок бычий.

Баланс на рынке не может измениться пока сохраняется данная тенденция.

Примечание – баланс может поменять образование мощной консолидации (пилы) из которой может быть

непредсказуемый выход. Признаки пилы: цена начинает возвращаться и в локальные поддержки и в локальные сопротивления.

Защищенные зоны на часовике внутри диапазона дневной пилы очень быстро теряют свою силу (особенно при подходе цены к противоположной стороне пилы))).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал