SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Гусев Михаил(debtUM)

Встреча смартлаба в Москве

- 15 августа 2012, 21:00

- |

Напоминаю, 1 сентября, в субботу, в 12:00мск, мы по старой доброй традиции собираемся на интеллектуальную встречу смартлаба.

Выступающие, подтвердившие свое участие:

Валерий Скотников, Московская Биржа. О предстоящем ЛЧИ; изменения по экспираци инструментов с сентября, увеличение шага цены на индексных инструментах.

Тимофей Мартынов, новости смартлаба. Планы развития.

Александр Горчаков, тема уточняется

Георгий Вербицкий, «Логика и психология спекуляций»

Александр Герчик, тема уточняется.

Напомню, что регламент выступления:

15 минут на выступление +15 минут на вопросы.

Товарищи! Если среди вас есть опытные трейдеры, желающие выступить на встрече, — пишите мне, обсудим!

Прошу всех писать в комментарии тех лиц, которых вам интересно было бы послушать.

ЗАПИСЬ НА ВСТРЕЧУ В МОСКВЕ ТУТ: http://goo.gl/9yZgm

Также, напоминаю, что 9 сентября у нас встреча в Новосибирске. Запись на встречу тут: http://goo.gl/Ddm5z

Мы также ждем желающих выступить в Новосибирске! Товарищи! Не спите! Мы, трейдеры, огранизуем встречи для трейдеров. Не стесняйтесь рассказывать о своей торговле, о своих идеях. Очень нужны желающие выступить в Новосибирске!

Выступающие, подтвердившие свое участие:

Валерий Скотников, Московская Биржа. О предстоящем ЛЧИ; изменения по экспираци инструментов с сентября, увеличение шага цены на индексных инструментах.

Тимофей Мартынов, новости смартлаба. Планы развития.

Александр Горчаков, тема уточняется

Георгий Вербицкий, «Логика и психология спекуляций»

Александр Герчик, тема уточняется.

Напомню, что регламент выступления:

15 минут на выступление +15 минут на вопросы.

Товарищи! Если среди вас есть опытные трейдеры, желающие выступить на встрече, — пишите мне, обсудим!

Прошу всех писать в комментарии тех лиц, которых вам интересно было бы послушать.

ЗАПИСЬ НА ВСТРЕЧУ В МОСКВЕ ТУТ: http://goo.gl/9yZgm

Также, напоминаю, что 9 сентября у нас встреча в Новосибирске. Запись на встречу тут: http://goo.gl/Ddm5z

Мы также ждем желающих выступить в Новосибирске! Товарищи! Не спите! Мы, трейдеры, огранизуем встречи для трейдеров. Не стесняйтесь рассказывать о своей торговле, о своих идеях. Очень нужны желающие выступить в Новосибирске!

- комментировать

- 11 | ★1

- Комментарии ( 55 )

Опять тех.проблемы у Альфа-Директа!!!

- 14 августа 2012, 18:02

- |

Ну как так можно работать. Я не понимаю — мы, ваши клиенты, платим слишком малую комиссию или у вас там сидят жирные коты, которым требуется слишком много сметаны.

Претензии есть.

1. Новый терминал уже ждём много месяцев. А все завтра… завтра… Завтра у них похоже «не умрет никогда». Не можете сами построить — отдайте в аутсорсинг.

2. Откровенный и очень частый тупеж терминала на открытии. Когда мы к примеру 50 лотов фРТС с утра выводим на рынок сразу после открытия — тупит до 5 минут(столько выставляются заявки). Приходится выставляться до открытия.

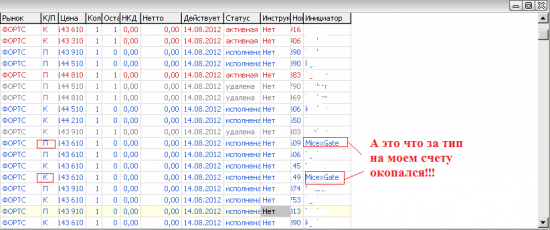

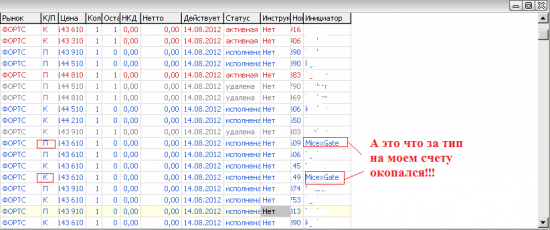

3. Частые глюки. Например сегодня...

Звонок в ТП, ибо произошел сбой и робот перестал перевыставляться по цене 143 610. Объясняем ситуацию.

( Читать дальше )

Претензии есть.

1. Новый терминал уже ждём много месяцев. А все завтра… завтра… Завтра у них похоже «не умрет никогда». Не можете сами построить — отдайте в аутсорсинг.

2. Откровенный и очень частый тупеж терминала на открытии. Когда мы к примеру 50 лотов фРТС с утра выводим на рынок сразу после открытия — тупит до 5 минут(столько выставляются заявки). Приходится выставляться до открытия.

3. Частые глюки. Например сегодня...

Звонок в ТП, ибо произошел сбой и робот перестал перевыставляться по цене 143 610. Объясняем ситуацию.

( Читать дальше )

ВСТРЕЧА СМАРТЛАБА В МОСКВЕ 1 СЕНТЯБРЯ

- 14 августа 2012, 11:19

- |

1 СЕНТЯБРЯ 2012 12:00МСК

МОСКВА

СМАРТЛАБ

главное событие в жизни российских трейдеров!:)

ЗАПИСЬ НА ВСТРЕЧУ ТУТ: http://goo.gl/9yZgm

Прошу, по традиции, всех желающих выступить на нашей встрече, писать мне в личку и в каменты к этой записи.

формат всех вытуплений строго регламентирован:

небольшой спич на 15 минут + ответы на вопросы из зала

Напоминаю также, что 9 сентября мы встречаемся в Новосибирске. Подробности тут

все записи по поводу встреч smart-lab вы найдете по тегу.

МОСКВА

СМАРТЛАБ

главное событие в жизни российских трейдеров!:)

ЗАПИСЬ НА ВСТРЕЧУ ТУТ: http://goo.gl/9yZgm

Прошу, по традиции, всех желающих выступить на нашей встрече, писать мне в личку и в каменты к этой записи.

формат всех вытуплений строго регламентирован:

небольшой спич на 15 минут + ответы на вопросы из зала

Напоминаю также, что 9 сентября мы встречаемся в Новосибирске. Подробности тут

все записи по поводу встреч smart-lab вы найдете по тегу.

Опционы для "чайников". Части 4 и начало 5-й.

- 11 августа 2012, 11:50

- |

Продолжение http://smart-lab.ru/blog/67952.php

Часть 4. Экспозиция и синтетика.

Когда мы торгуем линейными финансовыми инструментами (акциями, фьючерсами), то отслеживание позиции не представляет особого труда. У нас один источник радостей/неприятностей – изменение цены торгуемого инструмента. Мы можем точно просчитать, как изменится наша позиция при изменении цены инструмента на Nпунктов в ту или иную сторону и просчитать сценарий своих действий в этих случаях. В случае опционов все сильно усложняется. Одновременное изменение цены базового актива, подразумеваемой волатильности IV (той самой, которую нельзя измерить, но в принципе можно «порисовать» в свою пользу, если есть желание и большой денежный запас), приводит к сложности прогнозирования поведения опционной позиции.

( Читать дальше )

Докажи делом

- 10 августа 2012, 00:43

- |

Предлагаю очень полезную функцию на смартлабе.

Она представляет собой верифицированный стейтмент трейдера. То есть в профиле есть Мой счет, там можно вести эквити счета. Так вот было бы замечательно, если бы трейдер мог получить статус своего счета — Проверен.

То есть счет проверен админом смартлаба и подтверждается документально.

Документ подтверждения должен быть железобетонный — например отчет ежегодный биржи по счету в налоговую.

Это добровольная опция. Трейдер который реально зарабатывает и сам хочет это подтвердить вылаживает сканы годовой декларации по счету + скан паспорта, но только администратору. Администратор верифицирует — это тот чувак и это его стейтмент за год. И выдает его счету статус — Проверено.

Сразу будут отделены плевела от зерен.

Кому есть что показать тот покажет если конечно захочет. И сделать рейтинг по проверенным трейдерам. Это будут уважаемые в смартлабе люди которые реально зарабатывают и мнение которых имеет реальный вес.

Она представляет собой верифицированный стейтмент трейдера. То есть в профиле есть Мой счет, там можно вести эквити счета. Так вот было бы замечательно, если бы трейдер мог получить статус своего счета — Проверен.

То есть счет проверен админом смартлаба и подтверждается документально.

Документ подтверждения должен быть железобетонный — например отчет ежегодный биржи по счету в налоговую.

Это добровольная опция. Трейдер который реально зарабатывает и сам хочет это подтвердить вылаживает сканы годовой декларации по счету + скан паспорта, но только администратору. Администратор верифицирует — это тот чувак и это его стейтмент за год. И выдает его счету статус — Проверено.

Сразу будут отделены плевела от зерен.

Кому есть что показать тот покажет если конечно захочет. И сделать рейтинг по проверенным трейдерам. Это будут уважаемые в смартлабе люди которые реально зарабатывают и мнение которых имеет реальный вес.

Белый лебедь. часть 2

- 09 августа 2012, 08:27

- |

начало тут http://smart-lab.ru/blog/69332.php

Первоначальная система была основана на чистой продаже волатильности (шаг1) в один тот, же период «жизни» опциона. Результаты по опционным сериям с 2008 по сегодняшний день (доходность в % за месяц):

( Читать дальше )

Белый лебедь.

- 08 августа 2012, 22:02

- |

Нужно выучить правила игры.

А затем, нужно начать играть лучше всех.

Альберт Эйнштейн

Ровно год назад рынок и я, как трейдер, переживали довольно сложный период. Рынок в течении 7 сессий подряд снижался – упал в итоге на -22,9% по фРТС!!! Пришел тот самый «Черный лебедь» (невероятное событие, которое всё-таки случилось, данные события и формируют толстые хвосты распределения возможного изменения рынка), потери по опционному счету составили -70% за 5 дней. Тут всё сошлось против меня – я был продавцом волатильности, еще ждал контртренд и прочее (смотри тут

( Читать дальше )

Посоветуйте хорошую "кухню"

- 03 августа 2012, 23:41

- |

Обращаюсь к специалистам по Forex.

Скажите, пожалуйста, какая контора максимально будет подходить мне и есть ли такие вообще, если я собираюсь торговать не более 1 сделки по инструменту в месяц и высиживать позицию по полгода и более. Насколько убийственны комесы за перенос позиции через ночь? Есть ли более менее серьёзные «кухоньки» где такие комесы не ощутимы или очень малы?

Ещё одним обязательным условием является возможность торговать с плечом менее 30.

Ну, само собой, интересуют более менее крупные игроки, чтобы проблем с выводом денег не возникало даже близко :)

P.S. Основной вопрос ещё раз состоит в том, чтобы издержки переноса позиции через ночь были минимальны.

Скажите, пожалуйста, какая контора максимально будет подходить мне и есть ли такие вообще, если я собираюсь торговать не более 1 сделки по инструменту в месяц и высиживать позицию по полгода и более. Насколько убийственны комесы за перенос позиции через ночь? Есть ли более менее серьёзные «кухоньки» где такие комесы не ощутимы или очень малы?

Ещё одним обязательным условием является возможность торговать с плечом менее 30.

Ну, само собой, интересуют более менее крупные игроки, чтобы проблем с выводом денег не возникало даже близко :)

P.S. Основной вопрос ещё раз состоит в том, чтобы издержки переноса позиции через ночь были минимальны.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал