SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Опционы для "чайников". Части 4 и начало 5-й.

- 11 августа 2012, 11:50

- |

Продолжение http://smart-lab.ru/blog/67952.php

Часть 4. Экспозиция и синтетика.

Когда мы торгуем линейными финансовыми инструментами (акциями, фьючерсами), то отслеживание позиции не представляет особого труда. У нас один источник радостей/неприятностей – изменение цены торгуемого инструмента. Мы можем точно просчитать, как изменится наша позиция при изменении цены инструмента на Nпунктов в ту или иную сторону и просчитать сценарий своих действий в этих случаях. В случае опционов все сильно усложняется. Одновременное изменение цены базового актива, подразумеваемой волатильности IV (той самой, которую нельзя измерить, но в принципе можно «порисовать» в свою пользу, если есть желание и большой денежный запас), приводит к сложности прогнозирования поведения опционной позиции.

Для оценки поведения опционной конструкции в зависимости от цены базового актива используется понятие экспозиция. За «попугаев» берется единица базового актива. Экспозиция рассчитывается, как суммарная дельта опционной конструкции.

Пример:

В таблице 1 представлена некая опционная конструкция. В ней участвует 10 опционов. Суммарная дельта 1.28. Это означает, поведение этой конструкции, в зависимости от изменения цены БА в небольших пределах будет, как и у позиции, состоящей из 1.28 единиц базового актива. Дробная величина – это нормально, ибо это расчетное значение.

Комбинируя в конструкции различные типы опционов можно строить так называемые синтетические позиции. Основное соотношение в опционах и базовом активе:

БА = Call– Put.

«Синтетика» не является полным аналогом позиции, построенной без применения БА, но совпадает с ней по графику прибыль/убыток. Для чего нужна синтетика? Об этом чуть позже.

Часть 5. Откуда берутся деньги?

Спекуляции на фондовом рынке и рынке деривативов в частности, строятся по, веками проверенной схеме: купи дешевле и продай дороже. Маржинальная торговля и те же деривативы добавили обратный вариант: продай дорогое и откупи подешевевшее.

В случае линейных инструментов (акции, фьючерсы) все достаточно просто и понятно. Купил – подорожало – продал – продал – заработал. Продал – подешевело – откупил – заработал. Если вам повезло стать обладателем тайны «Куда пойдет рынок завтра, через час, через минуту», то у вас все отлично, завидую белой завистью.

Если вы, как и большинство честных частных спекулянтов на фондовом рынке России данным даром не обладаете, то очень хочется найти стратегии, позволяющие повысить вероятность открытия позиции в правильном направлении, а лучше вообще не зависеть от направления движения базового актива (БА) в неком диапазоне цен. Лично у меня как-то не сложились отношения с угадыванием направления движения торгуемых инструментов в будущем. Что-то мне подсказывает, что у большинства участников трейдерского сообщества ситуация аналогичная. Поэтому основное внимание я буду посвящать описанию ненаправленных опционных конструкций.

Вернемся к заголовку этой части – откуда может появиться прибыль при спекулятивной деятельности на рынке опционов?

Как мы разбирали в части 3, теоретическая цена опциона в основном, зависит от стоимости БА, подразумеваемой волатильности (IV) и времени, оставшейся до даты экспирации опциона. При этом изменяются все «греки», причем нелинейно. Именно это нелинейное изменение и позволяет опционному трейдеру генерировать положительный денежный поток (ручеек, струйку, каплю, как кому повезет :) ) на свой депозит.

5.1. Серфинг по «дельте».

Для начала рассмотрим вариант заработать на движении БА. Мы хотим следовать правилу «покупай дешево – продавай дорого». В любой книжке по опционам приводится пример опционной конструкции «стрэддл». Рассмотрим покупку стрэддла.

Данная конструкция создается покупкой опционов Put и Call с одинаковым страйком, а также при помощи «синтетических» инструментов.

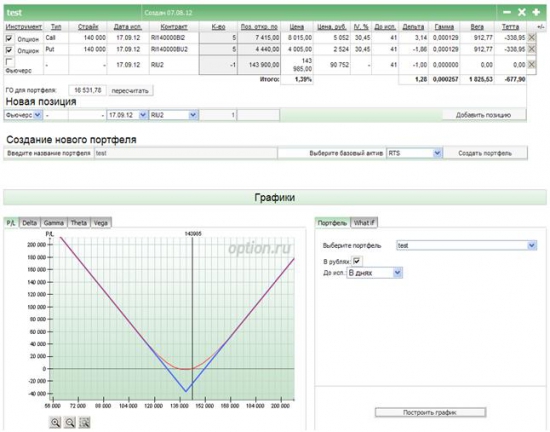

На рисунке приведен пример покупки стрэддла из сентябрьских опционов на индекс РТС. До экспирации 41 день. Текущие значения «греков» приведены в таблице на верху, цена БА – графике. Синяя линия – картина на экспирацию, красная – на текущий момент. Стрэддл – дельта-нейтральная стратегия. В пределах небольших отклонений цены БА от страйка стрэддла, ваши прибыли и потери сильно ограничены.

Как правило, в опционной литературе данную конструкцию рассматривают с «одноразовой» точки зрения. Создал и сиди, жди счастья. Если БА пройдет точки безубыточности в ту или иную сторону, то трейдер имеет возможность заработать. Для данного случая это точки цены БА ниже 128000 и выше 152000 на экспирацию.

Но «это не наш метод» :)!

Посмотрим в таблицу на «греки». Суммарная дельта позиции равна 1.22. Предположим, что мы создавали нашу конструкцию при цене БА 140000. Прошу поверить, что суммарная дельта позиции при создании была около нуля :). В данный момент дельта конструкции равна 1.28.

Таблица 1:

Вернем нашу позицию в дельта-нейтральное состояние. Для этого добавим один проданный фьючерс (БА):

Таблица 1:

Как видно, дельта конструкции уменьшилась до 0.28. Остальные «греки» данная операция не затронула. Дальше нам остается только ждать развития событий. Подобная операция приведения суммарной опционной позиции к дельта-нейтральному состоянию называется рехеджированием. Для простоты предположим, что цена БА начала уменьшаться. Рынок развернулся вниз. В какой-то момент времени дельта нашей позиции достигнет значения -1. В это момент нужно откупить наш проданный фьючерс и вернуть позицию в дельта-нейтральное состояние. При этом зафиксируется небольшая прибыль от продажи-покупки фьючерса. Что получилось:

- Мы продавали фьючерс при высокой цене БА и откупали при низкой;

- Суммарная дельта позиции находилась в районе + -1;

Как всегда, не все так хорошо и просто. Смотрим в таблицу 1. В колонке «тэтта» видим суммарное значение по позиции: -677 пунктов. Именно настолько будет дешеветь наша опционная позиция каждый день при прочих равных условиях. Это как арендная плата за пользование конструкцией. Причем, чем ближе к экспирации – тем ежедневная плата будет больше. Благодарите модель Блэка-Шоулза за это :).

Смотрим в таблицу 1 еще раз, в колонку «вега». Видим там +1825 пунктов. Это означает, что при изменении IVопционов нашего стрэддла на 1 процент, мы получим столько пунктов на свой депозит. Вот только знак этого «получим» неизвестен. И это большая проблема опционного трейдера.

Практика.

Рассмотрим опционную конструкцию из таблицы 1. В составе изначально 10 опционов. Создавалась 6.08.2012 г. на уровне цены БА 140000 пунктов. 42 дня до экспирации. IVопционов, страйка 140 в районе 31.5. Блокированное гарантийное обеспечение за позицию примерно 16 000 рублей.

На следующий день стоимость нашей позиции уменьшилась за счет временного распада примерно на 670 пунктов. При движении рынка вверх произошло снижение IVдо уровня 30.45. Это означает, что наша опционная позиция подешевела на 1800 пунктов. Если еще учесть то, о чем говорилось в части 3.3 про расчет IV, то становится понятно, что неопределенность от текущей IV и ее потенциальная манипулируемость может весьма неприятно удивить. Попытаемся оценить эффективность рехеджирования.

При пяти стрэддлах и интервале рехеджирования по дельте равном 1, диапазон движения цены базового актива между событиями должен составлять примерно 3500 пунктов. Тогда вы сможете регулярно фиксировать прибыль и зарабатывать около 3500 пунктов прибыли на каждом шаге в идеальном случае. И этот случай – боковое движение рынка с достаточной амплитудой. Тогда вы сможете компенсировать свои ежедневные неизбежные потери от «тэтты» и вероятные потери от снижения IV.

Но если вам повезло и IV выросла, то вы получите неожиданный доход. Только его еще нужно суметь зафиксировать и превратить в реальную прибыль.

Таким образом, при покупке стрэддла в примере из таблицы 1:

- — Мы не собираемся сидеть до экспирации и ждать пока наши опционы испаряться, ежедневно разогреваемые пламенем временного распада, если рынок не выйдет за границы безубыточности на экспирацию;

- — Мы теряем неизбежно и ежедневно на временном распаде. Это налог на пользование конструкцией;

- — Снижение IV в моменте может привести к потенциальным убыткам и сильно повысить требования к числу успешных рехеджирований, для компенсации потерь;

- — При удачном стечении обстоятельств (хорошая пила с нужным размахом) стратегия может быть очень эффективной (фьючерсники сдохнут от зависти :));

- — За состоянием позиции нужно следить. Самому или автоматическим алгоритмом, чтобы не пропустить момент рехеджирования;

- — При приближении экспирации конструкцию, возможно, будет выгоднее закрыть, чем ждать новых моментов для рехеджирования;

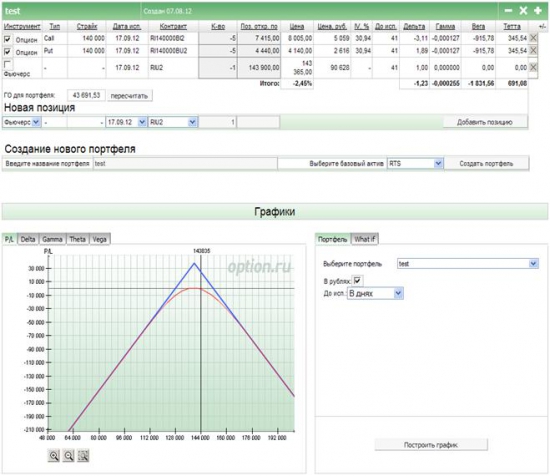

А если подобный стрэддл продать? Отличная мысль, вперед! Для визуализации проинвертируем пример из таблицы 1.

Таблица 2.

Начальные условия создания позиции аналогичны: цена БА 140000, 5 стрэддлов в конструкции, только проданных.

В момент времени, представленный в таблице 2, видно, что дельта конструкции упала до -1.23. Можно делать рехеджирование, т.е. покупать 1 фьючерс. Но что-то настораживает :)))!

Видимо то, что нам приходится покупать БА при повышении цены. А продавать придется при понижении. Т.е. принцип «покупаем дешево – продаем дорого» тут не работает. Фактически каждый акт рехеджирования в этой позиции – фиксация убытков и никакой прибыли.

При продаже ненаправленной опционной конструкции, которой является стрэддл или аналогичной, поток денег генерируется по другому сценарию и за счет других механизмов. Но об этом подробно – в другой части.

Практика:

Вопросы, которые необходимо решить опционному трейдеру, решившему прокатиться по волнам «дельты»:

- Шаг рехеджирования. Возможные варианты — через заданное число пунктов БА(1000-2000 — и т.д.), через единицу (две, три ….) дельты. Но не надо забывать, что рехеджирование имеет транзакционные издержки – комиссии и бид-аск спрэд.

- Когда закрывать конструкцию? При приближении к экспирации временной распад может вносить такие потери, что дешевле будет закрыть конструкцию. Смотреть надо на текущие колебания рынка и текущие значения «тэтты».

- Входить в подобные конструкции лучше при пониженной IV, чтобы не получить дополнительный неожиданный убыток из-за «веги».

4. Объем создаваемой конструкции. Тут на первом месте доступные средства, величина блокируемого ГО и их соотношение в рамках ваших предпочтений по риск менеджменту. Увеличение числа опционов приведет к уменьшению шага рехеджирования, но увеличит ежедневный «налог» на временной распад. Ищите компромисс!

Возможно «to be continued» :)))

1.2К |

Читайте на SMART-LAB:

Денежный рынок vs облигации: фокус смещается

В период роста ключевой ставки Банка России фонды денежного рынка стали весьма популярны. За это время они обеспечили инвесторам высокую...

11:12

📊 Что означает переподписка выпусков облигаций

Переподписка — это ситуация, когда спрос инвесторов на выпуск облигаций превышает объём предлагаемых бумаг. Например, если компания...

10:00

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

Вопрос просто в том, что проще предсказать в конкретный момент времени.

Казино — это яркий пример, а тут ещё можно перетереть за «дельта-нейтрал».

Идейно вроде кажется, что выгодно продавать опционы, когда рынок стоит, т.е. боковике.

А на деле… получается как раз наоборот. Боковик и работа контр-тренд хороши для покупки, а трендовое движение и рехедж по тренду — продажа опционов.

а как мне сделать качественную динамическую репликацию ванилла колл опции?

вот тута я вопросил smart-lab.ru/blog/69671.php но там мне никто не ответил и ссылочек не подбросил… поисковики предательски молчат ((

Репликация колл-опциона американского стиля (описание алгоритма)

Дискретная модель. Время действия опциона, от момента когда он выписывается и заканчивая моментом экспирации, разбивается на N периодов (этапов). По завершению периода N, то есть в момент экспирации цена опциона совпадает с его внутренней стоимостью. Далее, по окончанию периода N-1, цена опциона определяется, согласно модели Блэка-Шоулза для простого европейского ванилла колл-опциона, со страйком равным страйку моделируемого американского колл-опциона. Вычисляется «барьер», то есть точка, в которой дельта опциона впервые (при увеличении цены, начиная со страйка) принимает значение в «единичку».

В реальной жизни, цена опциона до экспирации не может быть меньше его внутренней стоимость, иначе возникает возможность арбитража. Чтобы «искусственно» избежать данной «аномалии», при не противоречии модели Блэка-Шоулза, к рассматриваемому европейскому опциону в количестве одной единицы добавляют еще один европейский ванилла колл-опцион со страйком, равным цене «барьера» и экспирацией в по завершению N-1 периода, в количестве «единичка» за минусом дельта рассматриваемой европейской опции в точке «барьера».

Таким образом, имеем портфель из двух европейских колл-опционов, если конечно существует в «барьер», в противном случае портфель будет состоять из одного опциона.

Рассмотрим момент завершения периода N-2. Вычислим «барьер» теперь уже для портфеля опционов, экспирация первого через два этапа, второго (если он существует) через один этап. Если на данном этапе «барьер» существует, то к имеющимся опционам добавляют еще один, со страйком в цене «барьера» и в количестве, равном «единичка» за минусом дельта портфеля в точке «барьера».

Увеличиваем время до экспирации опционов на один этап, и рассматриваем завершение N-3 периода по рассмотренной схеме.

И так далее … пока не дойдем до окончания первого периода.

Пример: free risk rate 10% годовых, волатильность цены базового актива (например, бездивидендого фьючерса акцию) 30%, цена андерлаинга 100$, страйк 100$, время до экспирации ровно один год. Десятипериодная модель.

No

Strike, $

Expiry, years

Quantity, units

1

100.00

1

1.0000

2

117.61

0.9

0.0490

3

134.74

0.8

0.0362

4

138.57

0.7

0.0211

5

143.96

0.6

0.0385

Стоимость портфеля 11.15$. Для сравненя: стоимость европейской простой ванилла колл-опции с теме же параметрами 10.78$.

blog.investhought.com/archives/276#more-276

более того, опционов на интересующий меня базовый актив вообще никаких нет… и так то думаю через дельту воссоздать… теории, симуляции на истории и МК вроде бы как показывают что можно довольно таки точно это сделать… А ВОТ ОСОБЕННОСТИ может какие есть? я в понедельник-вторник брошу торговалку под квик сюда, у кого денег полно может потестируют (я тоже акбы поторгую )… так то методы известны, повторю: может какие хитрые особенности есть? представленные в инэте боты выглядят как-то не очень то убедительно по ряду причин…

ПС: америка эксанте не дешевле европы… а нужно имено европа, и параметры не должны быть привязаны к биржевым инструментам… ну еще много там чего)))

ППС: тем не менее спасибо

первое обсудим, второе не думаю что интересно…