Избранное трейдера Чёрный Трейдер

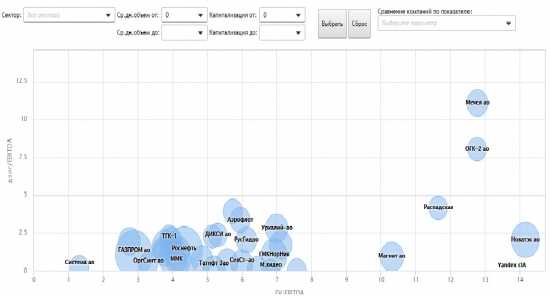

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

- комментировать

- 2.5К | ★92

- Комментарии ( 41 )

Основные инвестиционные идеи Олега Клоченка: осень 2016

- 18 октября 2016, 18:32

- |

О методике

Когда из акций в облигации надо переходить? Когда доходность акций становится выше, чем у облигаций — это значит что акции слишком дешевые. А вот когда купонная доходность по бондам выше доходности по облигациям => рынок на максимуме.

Я работаю с отчетами эмитентов. Есть список бумаг в моем портфеле — я читаю их отчеты. Плюс я начинаю глубоко изучать то, что попадает в поле зрения моих интересов.

Я гуляю по улицам — и смотрю, что происходит в экономике.

Новости читаю раз в неделю.

Прогнозы

Ставка ЦБ будет снижаться.

К тому времени когда она составит 6% рынок будет переоценен. А пока можно покупать. Был весной на 65% в бондах с переменным купоном, ориентированным на инфляцию. Вместе со снижением ставки цены на недвижимость будут расти. Ипотека будет более доступна. Китайцы пришли, будут строить, народ будет покупать.

Конкретные акции

Ленэнерго-преф наращивал по мере роста. Эта акция — самая крупная дивидендная история этого года.

Алроса — наращивал и наращивать еще не поздно.

ВТБ — стоимостная инвестиция. Надежная уверенная игра. Силой обстоятельств ВТБ начнет приносить в 2019-2020 году существенный дивидендный доход. Бумага будет переоценена, дивидендная доходность сожмется и её можно будет спокойно продать.

( Читать дальше )

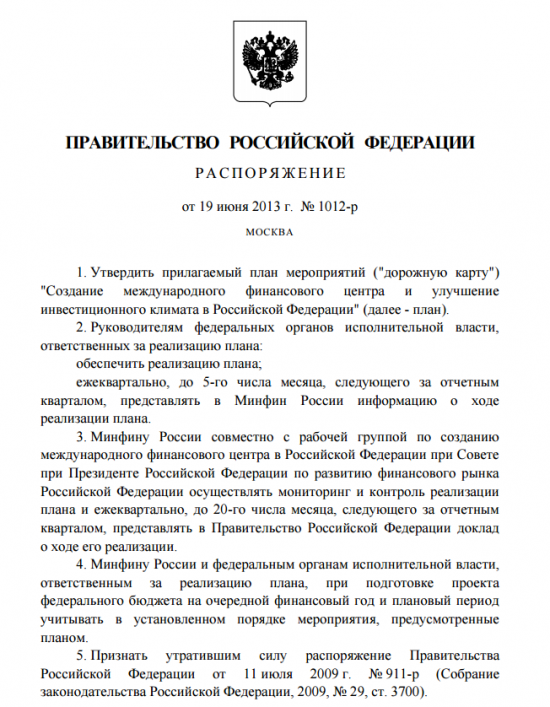

Обосрались. Конец МФЦ. Медведев тихой сапой поставил точку.

- 10 октября 2016, 21:24

- |

Что же за распоряжение такое отменили?

ну всё, господа, теперь апеллировать к тому, что мы строим МФЦ будет уже бессмысленно...

http://government.ru/media/files/41d4744634530e3dbbe8.pdf

Может я чего-то не знаю и они новый план придумали?

Недостатки фондового околорынка в России (часть первая)

- 25 апреля 2016, 14:04

- |

Мое исследование будет очень субъективным. Я попробую сделать срез частного фондового околорынка (то есть инфопродукты от брокеров и профучастников я разбирать не буду).

Инфобизнес построен на том, что более опытные передают за денюжку свои знания и умения менее опытным, экономя последним и время, и, по большому счету, деньги. Именно за опытом многие идут на тематические сайты, на платные курсы (семинары, тренинги), но возникают, как правило, следующие проблемы:

1. Вам дают лишь общие сведения, которые вы самостоятельно можете прочитать в литературе. Это даже не опыт, это прочитанные вслух советы от теоретиков. Как правило, это платные или малоплатные курсы от брокеров (0-5 тысяч рублей, за некоторыми наглыми исключениями).2. Вам рассказывают с примерами про конкретные ошибки трейдеров и то, чего никогда нельзя делать (средняя стоимость курсов от горе-практиков 5-30 тысяч). Однако вам не говорят, что надо делать и как правильно это делать применительно к вашему ритму жизни, к вашим финансовым возможностям, вашему отношению к риску, так как никто вас до этого не тестирует. Никто никогда не научит другого правильно действовать, лишь перечисляя общие запреты.

3.

( Читать дальше )

Подборка годноты vol.1

- 20 марта 2016, 17:22

- |

Пока весь смартлаб орет о ставках/нефти/рубле/улюкаеве/горепрогнозистах/подливных гуру и тд — я подготовил, как мне кажется, норм постецкий. Вашему вниманию тщательно сцеженная, рассортированная по тематикам мякотка для работы, учебы и отдыха в нашей общей интернет-помойке:

Сайты и приложухи для трейдинга:

finviz.com — это божественно! Бэнчмарк всех фин сайтов по интерфейсу и удобству навигации, множество плюшек отбора акции для домашки, и визуальной подачи инфы. Бесит, что календарь только для амеров и на текущую неделю.

forexpf.ru — 1 год назад этот сайт лежал когда на него ринулась каждая домохозяйка отслеживать курс рубля. Нормальный ресурсоёмкий сайт, чтобы попырому прочекать нефтянку, голду или бакс.

freestockcharts.com — если вдруг упал tradingview.com.

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

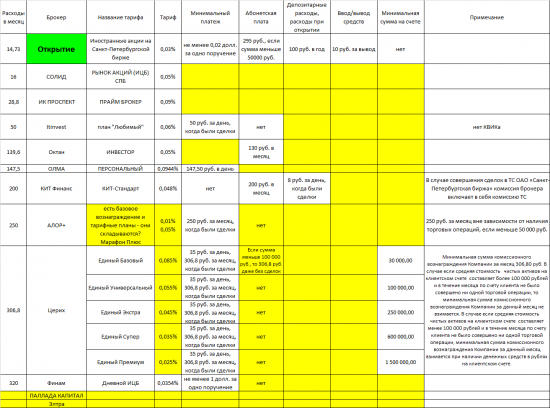

Выбор брокера на Санкт-Петербургской бирже

- 11 ноября 2015, 23:10

- |

На Санкт-Петербургскую биржу (иностранные акции) предоставляют доступ 12 брокеров. Выбор брокера – очень важный момент для инвестора, брокер должен быть удобным и надежным, и иметь низкие комиссионные ставки.

Как я выбирал брокера 2 года назад я уже писал – ПСБ доволен, хорошо работает и очень выгодно по комиссиям. Отбор брокера на SPBEX я производил на тех же принципах: надежность брокера и низкая комиссия.

Я планирую совершать сделки раз в месяц, пополняя каждый месяц свой счет на $500. Максимум 5 трейдов. Я против абонентской платы, минимальных платежей в месяц или в день. Хорошо бы у брокера был свой банк или это была бы финансовая группа, в которой есть банк (это очень удобно при переводах д/средств – отсутствуют банковские комиссии).

Вот моя таблица сравнения.

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 35 )

Окно в Америку

- 20 октября 2015, 00:01

- |

Новый проект! Разумный инвестор в Америке.

Я регулярно инвестирую в акции, два раза в месяц перевожу часть своих доходов, но пока это только российские акции…

А какой простой частный инвестор не мечтает стать глобальным инвестором. Инвестор должен эволюционировать, иначе не бывает.

Это разумно в плане диверсификации — географической, валютной, системной. Класть все яйца в одну корзину можно, но всё-таки запасной вариант должен быть.

Перспективы в России огромные, и в принципе, можно не переживать, рано или поздно мы пойдем вверх. Уже какие-то положительные изменения даже есть. Но и риски, что это произойдет не «рано», а «поздно», тоже есть.

Считаю разумным плавно перейти и к иностранным акциям, я никогда не был против. Планирую довести долю иностранных акций до 15-25% от всего портфеля.

Своего рода подстраховка, — на возможный вариант стагнации или очередного кризиса (со всеми прелестями – девальвация рубля, обвал рынка). В России акция – пока не стала финансовым инструментом, как на Западе. Интересно будет сравнить результаты инвестиций в российские и американские акции.

( Читать дальше )

Краткая информация о системе RTS Board по итогам 1 квартала 2015 г.

- 03 апреля 2015, 10:51

- |

Краткая информация о системе RTS Board по итогам 1 квартала 2015 г.

За прошедший квартал (12.01.2015-31.03.2015) в системе была представлена ценовая информация (котировки на покупку/продажу) по 820 инструментам. По состоянию на 31.03.2015 было зафиксировано 1380 котировок по 593 ценным бумагам. Наибольшая активность отмечена по следующим инструментам:

Информация о ценных бумагах, в отношении которых могут быть объявлены индикативные котировки в информационной системе RTS Board

В настоящее время в список инструментов RTS Board включено 1186 ценных бумаг, 926 эмитентов. За период 12.01.2015-31.03.2015г. в списке инструментов RTS Board произошли следующие изменения:

- Информация о включении новых инструментов в список инструментов RTS Board:

( Читать дальше )

Бэнкинг по-русски: Как украсть 700 миллионов наличными. Инструкция

- 13 октября 2014, 22:28

- |

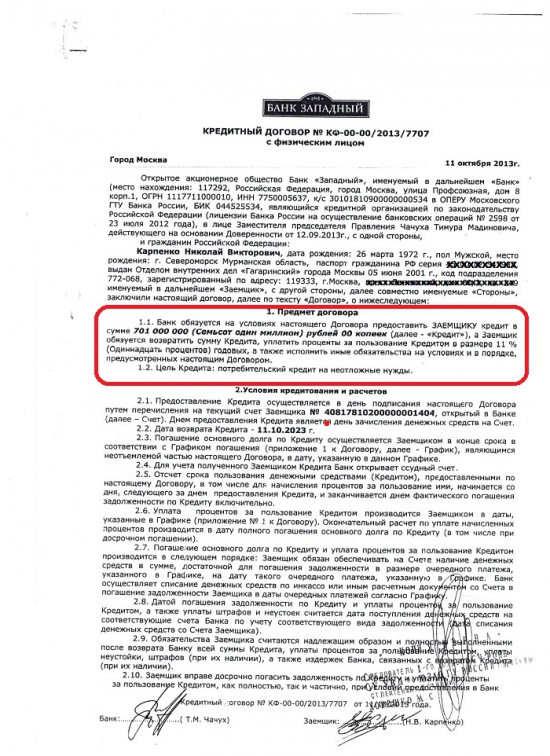

Причем, кредит на такие немалые деньги (по курсу на день выдачи – это 20 миллионов долларов США) не предусматривает никаких залогов, гарантий, подтверждений и прочего. Банк просто так выдает 701 миллион на 10 лет без какого-либо обеспечения возврата, а клиент получает деньги наличными и говорит «спасибо».

Скажете, что такого не бывает?

Я тоже так думал, но вот этот самый договор :

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал