Избранное трейдера Великий комбинатор

Вопросы по налоговому резидентству по ндфл.

- 29 ноября 2022, 20:26

- |

При нахождении 183 дня на территории РФ платится 13%, а меньше 183 дней 30%, как нерезидентам.

Вопрос. Если при этом приобретается резидентство другой страны, налоги ндфл с биржевой торговли по-прежнему платятся 30% или же по ставке другой страны, резидентство которой приобретаешь находясь свыше 183 дней по ставке этой страны?

Как оно взаимоработает?

Я читал, что платится 30%, но это если ты просто нерезидент россии, но, я так понял, и не резидент любой другой страны.А если ты взял другое налоговое резидентство, тогда как?

Как всегда никто не напишет, но все же.

- комментировать

- ★2

- Комментарии ( 29 )

Лучшие бумаги недели. Выпуск 591 – обновления для пятницы

- 25 ноября 2022, 08:41

- |

Лучшие бумаги недели. Выпуск 591 – обновления для пятницы

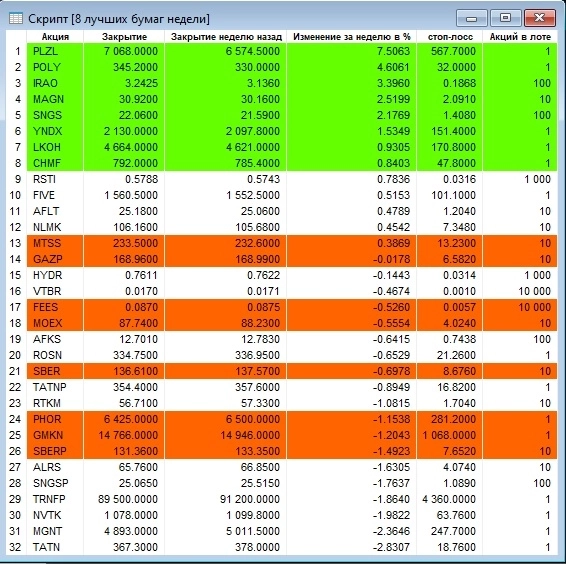

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 17.11.2022 по 24.11.2022. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 25.11.2022.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле не будет акций, т.к. неделю назад был совет продать все акции и перейти в ОФЗ 26220. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

- Если вы уже торговали по этой системе, продать ОФЗ 26220.

- Купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Купил акций в кредит на 5.000.000 рублей

- 29 ноября 2021, 11:28

- |

Инвестирую в российский фондовый рынок 5 лет, и только по максимально пассивной стратегии, спекуляциями не занимался никогда, а тут вот решил попробовать. К тому же провалился что-то осенью в депресняк, хочется какого-то адреналина.

Я пережил пока всего один кризис в 2020 году, чтобы понять как работает во время него психика и что надо делать. Хоть в истории и смотрел на графики 2008 года, но изучать прошлые события и переживать самому — совсем разные вещи. В 2020 я поменял облигации на акции уже летом, когда они частично отросли, хотя это тоже дело хорошую прибыль, но дно я сильно пропустил, т.к. не понимал на что опираться при принятии решений.

Сейчас же решил опираться на дивиденды. Итак, что я сегодня купил:

ВТБ

Купил акций ВТБ на 1кк по 0,047575 рублей.

По прогнозам дивиденды ВТБ за 2021 могут составить 0,0062 рубля на акцию, а это к моей цене покупки аж 13%.

Почему так много? По-первых, рынок сейчас упал из-за очередной напряженки с Украиной и США, а также из-за нового штамма Ковида. Во-вторых, ВТБ в 2020 году выплатил дивидендов лишь 10% от чистой прибыли, а за 2021 год обещают выплатить 50% от чистой прибыли. Видимо рынок пока либо не очень в это верит, либо просто еще не адаптировался к этой информации. Соответственно, ближе к дивидендам цена акции должна будет сильно вырасти, потому что такой гигантской дивидендной доходности в 13% не бывает, еще и от госбанка, а не от шарашкиной конторы. Даже если ДД прийдет к 8%, то для этого цена акции должна вырасти на 60%.

( Читать дальше )

Как продлить свою жизнь на 50% и более

- 20 ноября 2021, 12:24

- |

я обратил внимание, что когда речь заходит о необходимости беречь себя и свое здоровье, многие скептически замечают «мы ж в России живем, я мужик, а мужчины тут живут 60 лет». В своих статьях я так же не раз упоминал о том, что разумный инвестор в возрасте 30 лет должен иметь инвестиционный горизонт не менее 60 лет, и всегда эта цифра подвергалась критике как не соответствующая ожидаемой продолжительности жизни, особенно в России.

Проблема в том, что любые средние цифры на самом деле — плохой ориентир. В среднем вода на планете Земля соленая и не пригодна для питья. Но мы не пьем среднюю воду, мы пьем пресную воду, как правило, пригодную для пищевого употребления. То же касается средних зарплат, когда мы сокрушаемся о средней зарплате, мы мешаем в кучу дворника с топ-менеджером, но это крайности, в реальности высококвалифицированный специалист зарабатывает пусть не как топ-менеджер, но в разы больше среднего, даже просто хороший специалист получает значительно больше среднего.

( Читать дальше )

Как покупать акции без страха. Полная инструкция.

- 11 июля 2021, 23:01

- |

Как покупать акции без страха. Полная инструкция.

Чтобы покупать акции без страха, вы должны ясно осознавать, что вы тратите на это занятие абсолютно лишние для вас деньги.

Т.е. лишние от слова совсем.

Это означает, что вы удовлетворили все свои актуальные потребности (все, от трусов и носков и до автомобиля и жилья) при помощи актуальной структуры ваших доходов-расходов, и твёрдо уверены в том, что эта структура сохранится и впредь.

Чтобы начать покупать акции, лишних денег у вас должно быть не менее 3 лямов.

В противном случае, эта биржевая возня будет вас только отвлекать от работы и других занятий, не принося соизмеримого с зарплатой дохода.

А неизбежные просадки будут вас огорчать и вы будете делать лишние телодвижения, пытаясь улучшить ситуацию, что в реале ещё более осложнит её.

Если денег меньше, чем 3 ляма, то проще их держать на вкладах, и не морочить голову себе и окружающим.

Даже, может быть, вам будет интересно покупать какие-нибудь ростовщические ETF, если доходность вкладов вас не устраивает.

( Читать дальше )

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

- 17 мая 2021, 13:48

- |

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

Исходные данные:

1 У индивида есть сбережения.

2 Индивид желает разместить эти сбережения на фондовом рынке с целью защиты их от обесценивания.

3 Индивид желает иметь свободный денежный поток в виде дивидендов.

Моя стратегия:

( Читать дальше )

Брачный договор и финансовая грамотность

- 13 апреля 2021, 15:42

- |

Инвестировать в браке без брачного договора — это обрекать себя потерять 50% капитала с вероятностью ~ 60% (столько браков распадается в России).

Что же делать?

Заключить брачный договор, в котором прописать, что имущество принадлежит тому, на кого оно будет оформлено в браке. Заключается брачный договор у нотариуса (этот класс людей больше всего выигрывает от разводов).

Формулировка договора примерно такая:

«Все движимое имущество (в том числе автомобили, ценные вещи, ценные бумаги), приобретенное одним из супругов после заключения настоящего Договора любым способом, является его собственностью даже в случае, если за счет имущества или труда другого супруга были произведены вложения, значительно увеличившие стоимость этого имущества. При этом второй супруг не имеет права на пропорциональное возмещение стоимости произведенных вложений».

Но как объяснить супругу такое поведение?

( Читать дальше )

Простая система на основе индикатора MACD для корзины акций. Один год.

- 03 апреля 2021, 10:02

- |

Статья для тех, кто ищет (разрабатывает) свою торговую систему, думаю, что мой опыт будет полезен.

Делюсь результатами торговли акциями по очень простой системе на основе индикатора MACD, за 12 месяцев торговли, начиная с апреля 2020 г.

Вот основные правила торговой системы (за год были корректировки):

Торгую только российские акции. Сейчас «на листе» 64 шт. по несколько субъективному признаку – насколько они техничны на истории. Также, я исключил слишком дорогие акции для равномерного распределения риска на эмитент.

Таймфрейм – недельный.

Индикатор MACD — со стандартными настройками (12 26 close 9). Оптимизация сознательно не проводится.

Открытие и закрытие позиций – только в понедельник по сигналу индикатора на закрытой свече.

Открытие позиции – при появлении зеленого столбца гистограммы.

Закрытие позиции – при появлении красного столбца гистограммы.

Чем больше эмитентов в портфеле — тем лучше. Желательно чтобы их доли были в равных долях.

( Читать дальше )

Как выбрать активы в долгосрочный портфель?

- 19 марта 2021, 10:49

- |

Большинство инвесторов не обладает большим количеством времени, чтобы активно управлять портфелем, поэтому лучшее решение для них — собрать долгосрочный портфель. Но как в него выбрать активы и с чего вообще начать?

Шаг 1. Выбираем отрасли.

Всегда необходимо начинать с вершины айсберга и уже дальше смотреть вглубь.

Первая ступень — выбор отрасли.

Если вы собираете долгосрочный портфель и не хотите много времени тратить на поиск точечной компании, то смотрите на отрасли, которые растут быстрыми темпами, предположим, +10-15% г/г.

Зачастую в этом помогает базовый кругозор. Например, почти всем известна компания Netflix — она является самым крупным игроком на рынке видео стриминга.

Как понять, растёт отрасль или нет? Здесь есть несколько путей:

1. Загуглить, например, ввести в поисковик: «video streaming cagr». Первое, что вам будет выходить — аналитические исследования с прогнозируемым темпом роста. Самым первым в поиске мне вышло

( Читать дальше )

Что почитать по (алго) трейдингу? Обзор небанальных книг без Талеба, Грэма и Богла

- 03 марта 2021, 18:09

- |

Привет! Бегло полистал SL и обнаружил, что книжные обзоры делятся на 2 типа – инвесторские и хардкорное алго (HFT и опционы). Промежуточный вариант попытаюсь закрыть данным постом. По уровню сложности книги в обзоре находятся между зубодробительной подборкой от Eugene Logunov https://smart-lab.ru/blog/534237.php и приятным чтивом по фундаментальным стратегиям.

1) Lasse H. Pedersen – Efficiently Inefficient

Отличная книга и №1 по соотношению польза/сложность. Автор показывает, как кванты тестируют и отбирают стратегии в портфель. Условно ее можно разделить на 4 части: арбитраж, факторные стратегии, глобал макро и технические моменты запуска и финансирования фонда. HFT и опционные стратегии упоминаются вскользь. Наверное, книга подойдет и для совсем начинающих, т.к. все метрики (вплоть до волатильности) и базовые концепции раскрываются с 0.

LHP – один из боссов крупного хедж фонда в Гринвиче, но в отличие от Далио или Дракенмиллера, еще и хардкорный академик. Поэтому в книге любое утверждение подтверждается ссылками, а для глубокого погружения есть отличный список первоисточников. Понятно, что никаких секретов своего работодателя LHP не раскрывает, но профильные главы для меня оказались полезными в плане идей + отсылки туда, где копать глубже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал