Избранное трейдера 🗝Багатенький Буратина

Итог конференции Смартлаба 27.04.2019: краткие тезисы каждого докладчика

- 27 апреля 2019, 21:40

- |

Пока не остыли кирпичи, хочу выложить тезисы, которые я лично вынес из прошедшей конференции. Кратко, только то, что мне показалось важным. Не успел послушать только победителя ЛЧИ 2018 года Максима Краева, поскольку в этот момент в кулуарах был Максим Орловский.

ТЕЗИСЫ:

Сергей Выжлаков, ВТБ: Введение единых счетов — основная задача на этот год.

Кирилл Пестов, Московская биржа:

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 32 )

Почему 90% трейдеров теряют деньги? Разбор основных ошибок.

- 26 апреля 2019, 00:17

- |

Как всем хорошо известно, огромное количество начинающих трейдеров и чуть меньшее количество трейдеров опытных, теряют деньги на финансовых рынках. Для многих из них потеря торгового капитала была лишь вопросом времени и неизбежностью, но почему? Сегодня, я решил разобрать самые главные ошибки и поделиться своим опытом трейдера, аналитика и маркет-мейкера, чтобы помочь трейдерам избежать ошибок в будущем и зарабатывать, торгуя на финансовых рынках.

1. Отсутствие соответствующего образования или таланта.

Трейдинг, как и любая другая профессия, требует либо качественного образования, либо природного таланта. Как и любую другую профессию, трейдинг невозможно освоить за несколько занятий, месячный курс или даже годовую практику.

Это не удивительно и это естественно. Если вы не получите должного образования и достаточного опыта, например, вождения авто, вы попадете в аварию и разобьете машину. Почему же тогда профессия трейдера должна быть проще, чем стать парикмахером, врачом или инженером? Здесь вам необходимо знать не только постулаты Чарльза Доу и следовать им, но и разбираться в макроэкономике, классифицировать активы, обрабатывать и фильтровать информацию, правильно ее интерпретировать, уметь просчитывать риски, управлять капиталом и многое другое. Можно ли такому научиться сходу, прочитав пару статей в сети? Безусловно нет.

Качественное образование и долгие годы практики, желательно за рубежом, для многих трейдеров в России непозволительная роскошь, но это не говорит о том, что, познав волны Эллиота или научившись рисовать флаг, вы отныне непревзойденный трейдер. Не переставайте изучать новое и применять полученные знания на практике. В трейдинге нет секретного ингредиента. В противном случае, вы станете жертвой собственного невежества, обвиняя брокера, маркет-мейкера или какого-то там аналитика в своих неудачах.

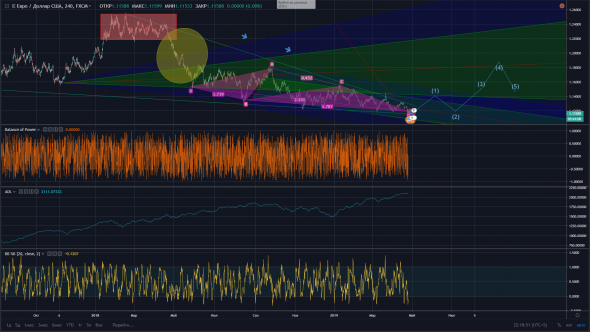

2. График = Новогодняя елка.

Знакомая картина?

Я не буду вам говорить о том, что шедевр абстракционизма на графике – это в корне неправильно, а лишь напомню о том, что практически во всех книгах культовых биржевых спекулянтов, авторы всегда ориентировались на доску котировок, то есть, на цену.

Маркет-мейкеры используют только стакан цен, на их мониторах практически никогда не появляется привычный нам график с японскими свечами или барами, трендовыми каналами и прочими «украшениями».

В заявлениях представителей центральных банков вы никогда не услышите, что они вынуждены провести валютную интервенцию, потому что индикатор RSI в зоне перекупленности.

Для того, чтобы успешно проводить анализ по конкретному активу, вы должны быть в курсе текущей ситуации вокруг него, экономико-политической или финансовой, но никак не вокруг каких-либо индикаторов, линей и закорючек на графике.

Например, сегодня, валютная пара EUR/USD обновляет 2-летние минимумы не потому что сформировался нисходящий тренд, а в связи с плохой макроэкономической ситуацией в Еврозоне. Выражаясь простым языком, макроэкономическая ситуация – это причина, а нисходящий тренд – следствие. Экономические санкции против России привели к росту курса доллара более чем в 2.5 раза, этому не помешали ни дивергенции, ни «голова и плечи», ни RSI в зоне перекупленности.

Работайте с информационной средой и ценой. Этого достаточно чтобы чаще торговать в плюс, нежели в убыток.

( Читать дальше )

Как эффективно шортить S&P 500

- 15 апреля 2019, 21:44

- |

По секрету скажу что хотя я активный участник стороны лонга по S&P 500, но я тоже шорчу его, но вот только это делаю не на S&P 500, и это даже не шорт.

Обо всем по порядку.

И так мы шортим америку по разным причинам, например

1. Не любим америку или завидуем

2. Считаем америку перекупленным

3. Хотим охотиться на черных лебедев

4. Хеджируемся

5. По ТВ сказали что америке хана

6. Следим за Василием

7. И другие причины

Почти во всех случаях мы хотим заработать деньги.

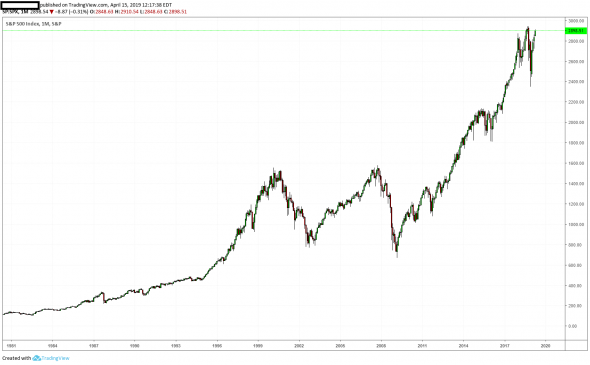

Посмотрим график индекса S&P 500.

Мы видим что хотя там бывают редкие периоды когда он падал на 50% или больше, но в основном и в долгосрок он прет вверх. Если мы не будем в шорте, то можем упустить момент падения, а если в шорте, то периодически будем ловить стопы, статистически не зарабатывая, а потеря деньги. Тут даже Put опционы сильно не помогут, они очень часто будут обесцениваться, при падении S&P 500 он может и не дойти до страйков наших Put опционов. То есть затраты будут больше и не известно когда рынок будет падать следующий раз, а если и будет падать то будет ли это достаточным чтобы хотя бы закрыт затраты.

( Читать дальше )

Ухожу из трейдинга и со смартлаба..

- 14 апреля 2019, 13:32

- |

… на пару месяцев!)

Честно, думал большой пост накатать там, с философией и т.п. А потом думаю: да кому оно надо… ну уходил бы вообще ещё ладно, а так.

Короче пост для истории. Кратко и по существу:

Начиная с августа прошлого года, примерно один через один у меня идут то отличные месяца, то ужасные… раньше у меня был только планомерный слив… И судя по всему меня всё устраивало… торговал и торговал. Теперь же вижу пробелы в фундаменте, как в базовых практических навыках так и в теории. Так торговать — нельзя!

Потому решил взять отпуск, буду работать исключительно со своими наработками: убирать лишнее, упорядочивать и прорабатывать причинно-следственные. А что бы лучше думалось и ничего «не давило», соответственно прекращаю торговать и посещать Смартлаб. Месяц-два ничего страшного, но мысли надо привести в порядок.

Но вот действительно странно, когда только сливал — таких мыслей не возникало, условно, — «всё устраивало», когда сейчас начал норм зарабатывать(периодами)… здрасте приехали — всё не устраивает…

Вообщем, аста пронто ребята!

Удачной торговли!;)

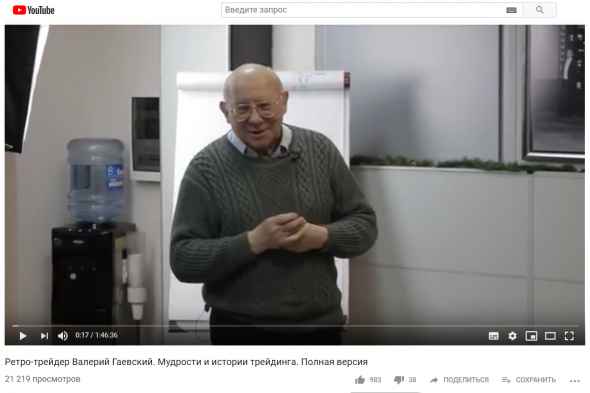

Тезисы от Валерия Гаевского

- 14 апреля 2019, 11:04

- |

Видео долгое, осилил. Гаевский очень энергичный и веселый дяденька :D Для тех, у кого нет времени смотреть данное видео, подготовил основные (на мой взгляд) тезисы:

«Никогда не теряйте в сделке 1-3% от своего капитала. Так как

Серьезный минус психологически сложно закрывать.»

«Стоп — это ваша тормозная система.»

«При внутредневной торговле, деньги можно поднимать с утра,

в первые два часа. И в последние полтора-два часа торгов.»

«Заработал 10 рублей, это же не проигрыш? Да, это очень мало, но это плюс!

Успокойтесь, завтра будет день и будет пища.»

«Главное учиться и не пропускать удары против себя, особенно серьезные.»

( Читать дальше )

Про социальное доказательство

- 09 апреля 2019, 12:06

- |

В 90-е, когда начали появляться переведенные западные комедии и юмористические программы, обратил внимание на следующее. После каждой шутки, даже не смешной, за кадром звучал записанный примитивный ржач (смехом это назвать было трудно). Задавался вопросом. Для чего это делают? Неужели это работает?

Оказывается, что «да». Создатели программ давно поняли, что смеющиеся люди делают шутки более смешными и для аудитории. Так работает принцип «социального доказательства». Согласно этому принципу, мы решаем, что является правильным, выясняя, что считают правильным другие люди.

В большинстве областей этот принцип является нашим союзником. Когда мы повторяем за действиями окружающих, меньший шанс ошибиться. Или нелепо выделиться, подвергаясь критике большинства. Мы смеемся над шутками, которые смешны окружению. Следуем моде, стараясь покупать одобренные большинством вещи и услуги. В этом поведении нет ничего странного. Это вполне рациональная линия поведения, уберегающая нас от излишних трат времени, усилий и финансов.

( Читать дальше )

Как выбирать акции для своего инвестиционного портфеля

- 07 апреля 2019, 09:16

- |

Как известно, существует три основных типа инвестиционных стратегий по степени риска: консервативная, умеренная и агрессивная. Сегодня мы рассмотрим наиболее рациональную из них — умеренную. Эта стратегия основана на инвестициях в акции надёжных высокоприбыльных компаний. Она подразумевает разумное соотношение рисков и прогнозируемой прибыли, а значит, ставит перед инвестором три основных цели: выбрать надёжного эмитента, выбрать правильный момент покупки акций и вовремя продать акции, чтобы получить максимальный доход. Разберём каждую из целей подробнее.

Формирование инвестиционного портфеляКритерии, по которым инвесторы выбирают объект вложений, можно условно разделить на две большие группы — финансовые и нефинансовые. Поскольку мы решили действовать рационально, будем опираться в первую очередь на цифры, и только потом — на общую конъюнктуру рынка.

( Читать дальше )

Вот что я хочу сказать начинающим!

- 06 апреля 2019, 18:18

- |

Я пришел на фондовый рынок уже в зрелом возрасте и пришел уже состоявшимся человеком. Состоявшимся, значит капитализированным. Все что я делал, это покупал акции с целью извлечения дивидендного дохода. Брал прибыль из реального сектора и вкладывал фондовый, в акции, только с одной целью, извлечение дивидендов. У этого события были свои истоки, когда мои родители приобрели на ваучеры акции Газпрома. Немного после я продолжил эту славную традицию своей семьи. И с началом 2000х, я реинвестировал прибыль из реального сектора в фондовый. Я приобретал акции ресурсодобывающих компаний, банковского сектора и тд, там где ожидались высокие прибыли. Вы покупаете бизнес, долю, если бизнес успешен он будет делиться, рано или поздно. Да у меня были и плохие дела как когда то Юкос, я потерял на нем, были акции которые и по сей день в высокий прибыли, я забирал из них свои вложенные средства, а прибыль оставлял в акции и получаю на эту прибыль дивиденды. Вот что я делал, делал из прибыли прибыль, что может быть лучше. Я имел дело только с тем бизнесом от которого можно было ждать отдачи в виде дивидендов, другие меня не интересовали. Был и 2008 год год при котором я не расстался не с одним своим активом, это была великая удача, большая редкость. Капитализм система больших дельцов, им необходимо принудительно перезагружать систему во избежании ее перегрузки.Такие парни хорошо знают историю и умеют действовать на упреждение, всех нас учит история и ошибки. Вы должны видеть историю, действовать в настоящем, чтобы получить необходимое вам будущее. Когда я вышел из реального сектора, передав дела своим партнерам, оставив себе в нем небольшой доход, занялся рынком фьючерсов и полученную прибыль из деривативов, я вновь вкладывал в акции, в бизнес который будет платить. Я не занимался шортами или как их там по умному короткими продажами, зачем? Я приобретал, покупал себе будущее.

( Читать дальше )

5 моих советов новичкам на бирже

- 05 апреля 2019, 17:43

- |

1. Определитесь с тем, кто вы такой. Какие у вас условия и возможности. Ваш доход, количество денег, ваш характер, способности, ваш возраст, наличие у вас свободного времени — это всё определяет что вам надо делать на бирже, а что нежелательно. Например, если вы состоятельный человек в возрасте, то активные спекуляции с плечами и риском вам категорически противопоказаны, а долгосрочные инвестиции — это то, что вам надо. Если вы студент и у вас мало денег, но есть горячее желание поторговать — придется засаживать свою «десятку» в 1 контакт и торговать неэффективности на минимальном таймфрейме.

2. Определите вашу цель. Звучит банально, только уверен, что мало кто на самом деле представляет свою цель. Чтобы хорошо сформулировать цель, недостаточно задуматься на минуту. Надо сесть и плотно подумать несколько дней — чего вы на самом деле хотите от биржи. К сожалению, думаю, что даже после долгих раздумий, мало кто правильно сформулирует цель трейдинга. Ну что ж, я могу вам помочь и предложить свою: "последовательное максимальное приращение капитала со временем при минимальном риске". Звучит просто, но по факту совсем не просто. Забудьте про цель типа «зарабатывать 100 тыщ в месяц». Так практически не бывает. Даже не буду объяснять почему.

3. Никого не слушайте! Никаких торговых сигналов! никаких денег в доверительное управление! и уж тем более не покупайте ни у кого обучение! Почти никто вам не поможет. Я знаю миллион трейдеров и только несколько человек умеют более менее стабильно делать деньги трейдингом. Более того, я видел много раз как люди учатся у тех, кто делает деньги и все равно не могут заработать сами. Но это исключение. Как правило те, кто учат, сами стабильно трейдингом заработать не могут. Обучать за деньги — гораздо более стабильный заработок, чем трейдинг. Думать, к сожалению, придется только своей головой.

4. Поймите, что то, что выглядит просто, на самом деле совсем непросто. Классический теханализ не сделает вам денег. Когда вы будете торговать, вы обязательно будете время от времени получать случайную прибыль, полагая, что это заслуга какого-то метода. Вы даже не поймете, что это был просто случай. Неслучайная последовательная прибыль — это всегда чей-то убыток. Кто-то систематически раздает деньги. Хотите зарабатывать — попытайтесь понять, кто эти лохи, кто раздает бабло. Но имейте ввиду, стадо лохов уже кормит свою стаю волков и конкуренты этим волчарам не нужны. Чтобы забрать свой кусок мяса с рынка — вам придётся очень много трудится головой.

5. Валите отсюда поскорее. Я серьезно. Я вижу даже как самые опытные профи регулярно обсираются на бирже. Причем по полной. Тут бешеная конкуренция. Гораздо проще вам будет освоить индексное инвестирование, ну или на худой конец инвестиции в акции и облигации, чем активно торговать самому. Нереальная конкуренция за деньги. Биржа, брокеры, маркет-мейкеры, — все будут незаметно стричь с вас свои купоны при каждой транзакции. Положили деньги на брокерский счет? Брокер уже начал зарабатывать на ваших деньгах, если вы ничего не купили.

Ну а вообще, я написал книгу Механизм трейдинга, где системно изложил свой взгляд на трейдинг.

лучше потратьте время на ее прочтение, сэкономике кучу ресурсов, не только денег.

И кстати, я знаю немало в прошлом успешных трейдеров, которые бросили это дело и занялись созиданием, потому что деньги, заработанные на трейдинге не делали их счастливыми.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал