Избранное трейдера Валентина Ерошенко

Инвестграм#2. Сложный процент. Полезная табличка.

- 20 августа 2018, 14:08

- |

Доброго времени суток, коллеги!

Продолжаем нашу новую рубрику — Инвестграм =)

В прошлом выпуске я затронул элементарную тему доходностей. Сегодня поговорим также о доходностях, только рассчитанных в годовых процентах.

Так принято, что доходность считают в годовых процентах. Где может столкнуться инвестор со сложным годовым % вне фондового рынка? Правильно. При инвестировании денежных средств в банковский депозит.

Одним из индикаторов успешности Ваших инвестиций будет являться то, выше ли доходность Ваших инвестиций относительно банковского депозита или нет.

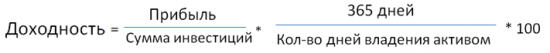

Одна из самых простых формул для расчета сложного процента ваших инвестиций отображена ниже:

( Читать дальше )

- комментировать

- 5.1К | ★29

- Комментарии ( 20 )

Счет у брокера в долларах для низко-рисковых спекуляций опционами на SI.

- 19 августа 2018, 21:40

- |

Никого не учу, ничего не рекомендую, просто делюсь.

Некоторые брокеры, предоставляющие услуги физическим лицам для торговли на срочном рынке Московской бирже, позволяют хранить средства на брокерском счете не только в рублях, но и в долларах. Этим можно воспользоваться для относительно низко рисковых спекуляций.

Скажу сразу, что в своих рассуждениях я никак не учитывал контанго между фьючерсом и спотом, а так же всевозможные комиссии.

Итак, положим, у вас имеется брокерский счет для торговли на срочном рынке, куда переведено 15 000$, купленных на той же бирже по курсу 67 (в рублях это 1005000= руб.).

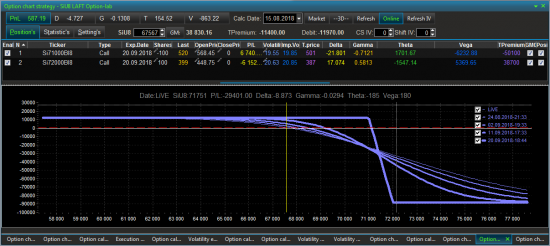

Продаем колл спред на месячные опционы SI, страйки 71/72. Вот моя реальная позиция, открытая 15.08.2018:

Обращаю внимание на очень комфортное ГО, поэтому все дальнейшие расчеты прибыли/убытков будут вестись от начального депозита в рублях (1005000= руб.).

Рассмотрим три возможных исхода:

( Читать дальше )

Доллар растет вверх, всё равно трачу рубль

- 17 августа 2018, 19:54

- |

Торговля для начинающих. День 49: +6,5%.

- 17 августа 2018, 19:50

- |

Итоги за 17.08.2018:

Лимит убытков на день по правилам риск-менеджмента составляет 3%, все входы из размера стопа на 1 инструмент в 1% .

Сработал вход в сделку в Евро\рубле.

Итог дня: +1%.

Все выкладываю честно, как есть, все сделки можно видеть в моем канале в телеграмм t.me/kapitan78 .

Доходность по месяцам:

Месяц |

Прибыль |

Май |

+4,5% |

Июнь |

+4% |

Июль |

-1% |

Август |

-1% |

Общий результат за 49 дней публичной торговли: + 6,5%.

Хотите торговать вместе со мной —

подписывайтесь на мой канал в телеграмм t.me/kapitan78 ,

где я даю торговые сигналы в реальном времени.

Есть вопросы – пишите в комментах!)

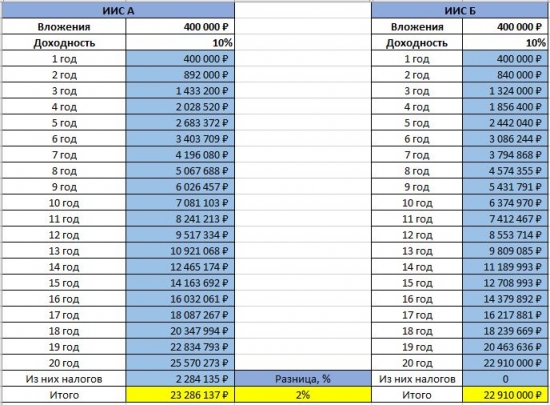

ИИС А и Б сидели на трубе

- 16 августа 2018, 22:15

- |

ИИС А и Б сидели на трубе

Читая в очередной раз форум на banki.ru всплыла тема какой же вариант ИИС лучше? Часто слышал мнение что тип А выгоден если срок инвестирования мал, а тип Б на длительном интервале лучше. Для этого нам поможет Excel.

Исходные данные.

- Срок расчета-20 лет

- Ежегодные вложения-400 000р,

- Доходность по вложениям 1)10% 2)20% 3)30%

- Вычет в 52 000 вкладываем под доступную доходность из п.3

( Читать дальше )

Клуб Трейдеров в Москве 8 сентября

- 16 августа 2018, 12:01

- |

Приглашаю обсудить интересную текущую ситуацию по рынку и пообщаться в неформальной, так сказать, обстановке, если привыкли думать своей головой и торговать, а не ждать по 10 лет обвал амеров и азии и курс доллара на 100-140 ре))) Будет чем потом поделиться здесь на нашем ресурсе !

Вот ссылка на клуб трейдеров https://open-broker.ru/ru/learning/relevant/trader-club/ БЕСПЛАТНО!!!

а кому интересно вот еще ....

по семинару Технико-психологический анализ https://open-broker.ru/lp/3.0/make-informed-investment-msk/

С уважением, Виктор Тарасов

Когда вы только начинаете свой инвестиционный путь, есть несколько важных вещей, которые вы должны знать.

- 16 августа 2018, 11:09

- |

Когда вы только начинаете свой инвестиционный путь, есть несколько важных вещей, которые вы должны знать.

Вот распространенная проблема: вы хотите начать инвестировать, но сталкиваетесь с десятками, сотнями или даже тысячами вариантов. Кажется, что вариантов инвестирования среди взаимных фондов, биржевых фондов (ETFs), и отдельных акций больше чем звезд на небе. Столкнувшись с этим, многие люди сдаются, откладывают или просто делают выбор случайным образом. Но так не должно быть. Вы можете построить свой портфель с помощью тех же методов, как это делают многие профессионалы — начиная с распределения активов.

Это звучит слишком сложно и технично, не так ли? Однако, это простая концепция.

Это звучит слишком сложно и технично, не так ли? Однако, это простая концепция.

Распределение активов — это способ, с помощью которого вы распределяете свои инвестиционные средства по трем основным типам инвестиций — акции, облигации и краткосрочные инвестиции (или деньги) — исходя из ваших временных рамок, устойчивости к риску и финансовой ситуации.

( Читать дальше )

Взлом мозга "Простой расклад Ф.А" без эмоций

- 14 августа 2018, 09:20

- |

который позволит Вам сделать БИЗНЕС на БИРЖЕ

и стабильно забирать деньги с рынка!

ФАКТЫ

Все кто хотели свалить с российского рынка

уже свалили до лета 2018 года

ещё в апреле 2018 года были слиты активы

а из рубля плавно выходили всё это время

через валютную выручку экспортёров

так что нынешняя девальвация рубля

это чистой воды действия Мин Фин Р.Ф

действия Мин Фина нелогичны

ибо если кризис то логично изымать рубли

а не разбрасывать их на рынке...

значит Мин Фин Р.Ф тупо

или выпускает своих из валюты обратно в рубль

или даёт зайти в рубль активы по хорошей цене

Паники вообще нет!

С сентября 2018 года в России

произойдёт значительный инфляционный всплеск

платёжеспособность рубля упадёт

из-за дефицита рабов

аналогичная ситуация сейчас в Японии

ЦБР об этом прекрасно знал,

( Читать дальше )

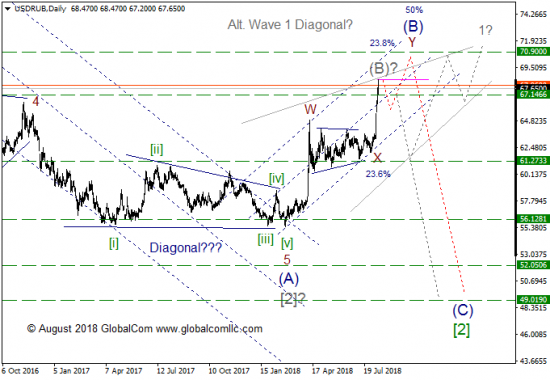

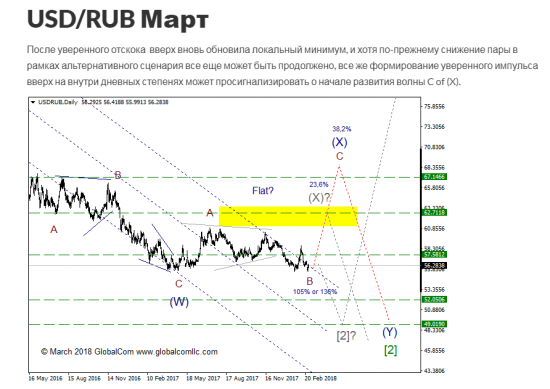

USD/RUB ситуация, которая может привлечь внимание, промежуточный итог 3, и чего ожидать в ближайшее время

- 14 августа 2018, 07:53

- |

Всем доброго дня!!!

В связи с последними событиями по рублю можно подвести промежуточный итог по заметке, которая была опубликована 7 февраля 2018 года.

https://smart-lab.ru/blog/450603.php

Суть статьи заключалась в том, что на тот момент по паре USD/RUB цена выполнила все минимальные условия для завершения долгосрочного нисходящего движения, и ожидалось возобновление роста пары как минимум в виде существенной коррекции. В итоге озвученные предположения оправдались на все 100%, и на данный момент пара достигла все ранее спроектированные уровни.

Ниже представлю краткую хронологию последних полгода в виде дневных графиков из обзоров старших степеней по месяцам.

( Читать дальше )

Новости от БонДовика. Облигации

- 14 августа 2018, 04:24

- |

Хотел бы рассказать, что творится на рынке ОФЗ как отражение сегодняшних событий и прогноза участников. Кривая приобрела новый вид, когда ставки доходности на сроке 9-16 лет расположены на одном уровне за счёт повышения доходности более коротких бумаг. Обычно это фактор очень большой неопределённости на рынке и в экономике, однако кривая пока не движется к плоскому виду на всём участке, что очень хорошо. Хотя иногда появляются мысли о формировании инверсии кривой (короткие ставки выше длинных). Такое событие все-таки возможно в случае ужесточения денежно-кредитной политики на очень большую ставку, например с 7.25 до 9%. На самом рынке крупные игроки не сказать что избавляются от бумаг, они скорее морозятся. При этом вся активность происходит со стороны средних институциональных инвесторов. НПФ в основном выступают покупателями. Тем не менее общее настроение больше негативное и непредсказуемое. Поэтому тактически я бы рекомендовал работать с короткими выпусками до 3-4 лет и частично с целью спекуляция 9-10 лет с незначительной долей. То есть долгосрочная стратегия roll-down, что 10-летняя бумага все-таки станет 10-ти или 9-ти летней к тому времени — начнёт торговать в доходности ниже долгосрочных (=рост цены + рост цен из-за неэффективности). Я сегодня докупил (https://t.me/bondovik_ideas/180) этот длинный риск. Все-таки сейчас произошёл классный момент, когда депозиты даже проигрывают ОФЗ.

@bondovik

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал