SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Dairon

ИИС А и Б сидели на трубе

- 16 августа 2018, 22:15

- |

ИИС А и Б сидели на трубе

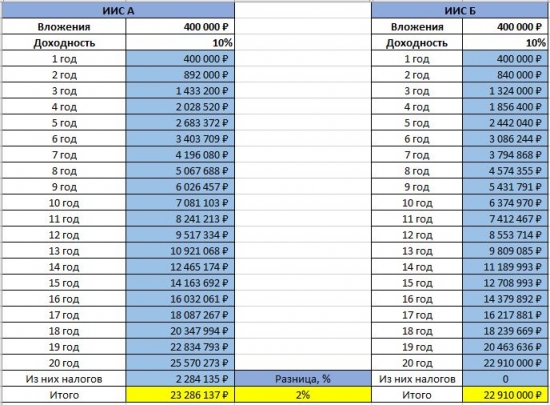

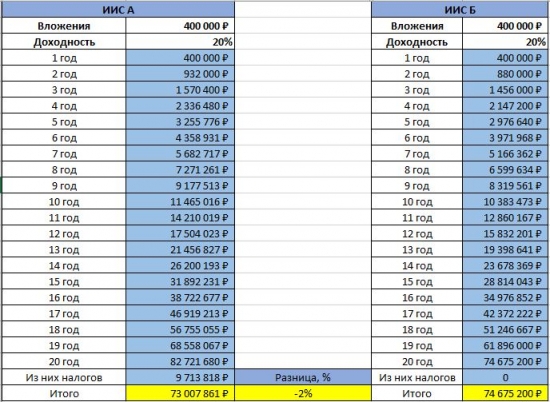

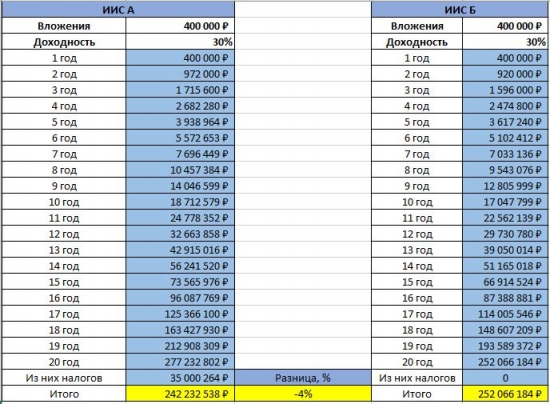

Читая в очередной раз форум на banki.ru всплыла тема какой же вариант ИИС лучше? Часто слышал мнение что тип А выгоден если срок инвестирования мал, а тип Б на длительном интервале лучше. Для этого нам поможет Excel.

Исходные данные.

- Срок расчета-20 лет

- Ежегодные вложения-400 000р,

- Доходность по вложениям 1)10% 2)20% 3)30%

- Вычет в 52 000 вкладываем под доступную доходность из п.3

Что мы имеем в итоге? Принципиальной разницы нет, но если доходность меньше 10%, то преимущество однозначно у вычета типа А. Да еще стоит отметить что срок довольно большой, на таких интервалах сложно загадывать и правила игры могут поменяться.

4.1К |

Читайте на SMART-LAB:

Когда Индекс МосБиржи превысит 3000 пунктов

Рынок акций РФ застыл в боковике, в то время как долговой рынок продолжает демонстрировать двузначную доходность. Потенциальная доходность акций...

17:49

теги блога Евгений Демидов

- S&P500

- ВВП

- вопрос

- Доходность

- ИИС

- Инвестирование

- Индекс МосБиржи

- мобильный пост

- опрос

- портфель

- Прогнозы

- сбербанк

- технический анализ

- Фундаментальный анализ

мечтать о геленвагене и золоте легко

Имея 20+ млн на счёту вы будете пополнять на 2% в год, чтобы получить вычет в 0,2% от портфеля? :)

не совсем верные расчёты, не учитываете преимущества каждого из ИИС, во первых мне брокер говорил что после 3 лет нужно закрывать ИИС А,

во вторых, если закрывать не требуется то какой смысл замораживать деньги на ИИС А, ведь первоначальные взносы уже не используются, они просто лежат, как по мне нужно закрывать через 3 года и открывать заново и повторно прокручивать те же деньги, хотя для конечной цифры по вашему примеру нет смысла, просто что б получать вычет ИСС А не нужен большой капитал

в третьих, деньги по типу А можно зачислять на счёт в конце года, таким образом деньги на счету лежат меньше, их можно использовать это время как то по другому

и как выше написано с ОФЗ налог не нужно платить, а это преимущество для ИИС А

а по ИИС Б нужно считать с 1 лямом в первый год

думаю стоит учитывать преимущества каждого вычета

на первй взгляд ИИС А имеет преимущество на меньшем сроке и на меньших деньгах, а Б на больших деньгах и на большем промежутке времени

Евгений Демидов, уверены? ведь если пользуешься вычетом то уже выбрал тип ИИС, а значит с тебя должны удерживать налог

у самого ИИС Б был открыт