Избранное трейдера Русин Владислав

⚡️🔥💎Итоги вчерашнего конкурса постов 💎🔥⚡️

- 04 апреля 2023, 09:47

- |

1 Таков путь ❤️1

2 Дисклеймер — большой шанс не понять посыл текста, если вы еще не дожили до середины жизни;) ❤️43

3 Не 5000 ради, а состязания для или Конкурсный пост про Рынок ❤️8

4 Бизнес, как заработать денег на кофе! ❤️31

5 Исповедь Новичка ❤️58

6 По ухабам российского рынка с 2007 года ❤️75

7 Наивная цель человека со средними мозгами— жить только с рынка ❤️50

Хоть убейте, понравился последний пост, дадим Руслану приз 5000 рублей.

Ирине (ухабы рынка), Алексею (бизнес на кофе) и Лебедю (исповедь) дадим смартлаб 💎премиум на полгода.

- комментировать

- 2.6К | ★2

- Комментарии ( 5 )

Копировщик сделок из МТ5 в Binance

- 24 марта 2023, 14:41

- |

Он будет полезен Вам, если Вы торгуете в MetaTrader 5, но при этом хотите что бы ваши сделки попадали на криптовалютную биржу Binance.

Connector Solutions Binance копирует сделки с демо-счета, заключенные через MetaTrader 5 (на этом демо-счету должны быть криптовалюты с которыми хотите работать)

Connector Solutions Binance расположен по адресу https://www.mql5.com/ru/market/product/94044

Данная версия Connector Solutions Binance бесплатная и поэтому работает только с AAVEUSDT, что бы Вы могли проверить ее работоспособность.

Версию с полным доступом можно будет скачать на сайте https://connector.solutions

Хорошая книга для мужчин.

- 27 февраля 2023, 13:50

- |

Славные парни страдают зависимостями. Зависимое поведение служит для снятия стресса, улучшения настроения или подавления боли. Все, что славные парни держат внутри, должно находить выход. Наиболее частая зависимость славных парней — зацикленность на сексе.

У славных парней есть проблемы с сексуальностью. Хотя большинство из них не признаются в проблемах, связанных с сексом, автор книги еще не встретил ни одного, кто был бы полностью удовлетворен своей сексуальной жизнью, не имел дисфункций (проблемы с возникновением или поддержанием эрекции, быстрой эякуляцией) или не искал других решений (через измены, проституцию, порнографию, одержимость мастурбацией и т.д.).

Эта книга рассказывает славным парням, как перестать искать одобрения окружающих и начать получать желаемое в любви и жизни. «Хватит быть славным парнем!» предлагает проверенный способ помощи безвольным и услужливым мужчинам.

( Читать дальше )

Мыльные пузыри Пакла

- 26 февраля 2023, 13:05

- |

«Одним из самых знаменитых мыльных пузырей была компания по изготовлению машины Пакла, которая должна была стрелять круглыми и прямоугольными пушечными ядрами и совершить тотальную революцию в военном искусстве.

Её способности в последствие были резюмированы следующими фразами:

👉 Замечательное изобретение для уничтожения толпы дураков доморощенных вместо дураков заграничных. Не бойтесь, друзья мои, сей ужасной машины: ранены, только те, кто на неё скинулся.

База коинтегрированных пар

- 24 февраля 2023, 18:00

- |

iqsignal.net/coint

На сайте выложена база данных, состоящая из 1 296 208 коинтегрированных пар (из 14 163 423 предварительно проанализированных пар) с 7 бирж (MOEX, NYSE, NASDAQ, AMEX, Poloniex, Binance, Kraken). Для того, чтобы этот проект появился, были написаны:

- 7 парсеров

- приложение для статистического анализа, которое использует матлаб для проверки коинтеграции и получения коэффициента авторегрессии коинтеграционного спреда

- бектестер, корректность которого была проверена сравнением сделок с бектестером метатрейдера

Сейчас мы сделали пивот. Однако база данных с коинтегрированными парами может быть полезна, если вы занимаетесь парным арбитражом.

TREND. ALEX WANG. # 20 Стратегии «Параболики»

- 18 февраля 2023, 11:27

- |

Мы здесь: Глава 4: Какими стратегиями торговать тренд 4.4: Стратегии «Параболики»

Определение.

Трендовые роботы, находящиеся в позиции, пока цена двигается в нашу сторону.

Основной их особенностью является то, что они не задерживаются в позиции неопределённое количество времени. Индикаторы, на которых построены роботы, подтягиваются к цене на каждой новой свечке, независимо от того, куда идёт основной индикатор.

То есть в качестве выхода заложена не только цена и уровни, но и ВРЕМЯ.

Индикаторы.

Под такие стратегии подходят исключительно индикаторы, подтягивающиеся к цене с течением времени. Как каноничный пример, подходит «Parabolic SAAR».

Результаты тестирования данной стратегии на биткойне за 2017 – 2022 годы:

( Читать дальше )

Мои любимые ссылки

- 17 января 2023, 18:36

- |

1. Беру тут графики GOLD,BRent, NGAS, мазут, серебро, иногда сахар и др. Делаю склеенные фьючерсы из них.

www.barchart.com/futures/quotes/QAG23/interactive-chart

Все контракты нефти BRENT ICE c 1989г по 2023г

https://www.barchart.com/futures/quotes/CB*0/historical-prices?viewName=main&orderBy=contractExpirationDate&orderDir=asc&page=all

2. Экспорт фьючерсов за 20хх года мосбиржи

www.finam.ru/profile/mosbirzha-fyuchersy/eu-12-20-euz0_euz0/export/

3. динамика цен на вторичный/первичный рынок недвижимости по фактическим сделкам

sberindex.ru/ru?partition=7

4. 100 летний график GOLD

www.macrotrends.net/1333/historical-gold-prices-100-year-chart

( Читать дальше )

Как нейросеть мне торговый алгоритм написала на 10000%

- 17 января 2023, 18:18

- |

Приветствую друзья трейдуны и трейдерихи.

Трейдерихи — это те трейдеры, которые до сих пор ришку торгуют, вместо NG :)))

Все конечно сейчас знают про хайп нейросетей, которые сами говорят, пишут посты лучше чем Виктор Петров, рисуют картинки покруче Вангога. Вот и я наигравшись с Midjourney, которая мне картинку к этому посту нарисовала, решил поиграться с алгоритмами.

На данный момент самая крутая нейронка — это openai.com. Но нас православных туда просто так не пускают. Пришлось мудохаться с зарубежным номером и впн, но тут думаю на смартлабе не дураки сидят, как туда попасть разберетесь.

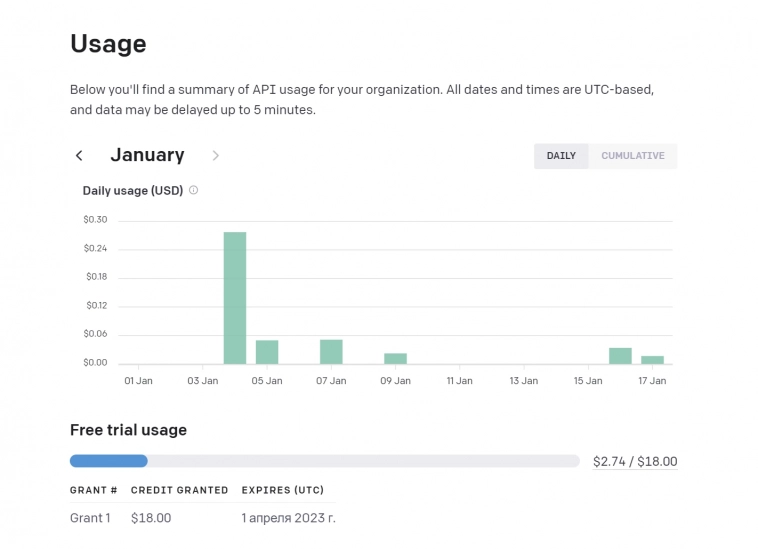

После утомительной регистрации, мне дали халявных 18 баксов и это реально много, так как за 2 недели игры со всякими текстами я потратил меньше 3х баков.

( Читать дальше )

- комментировать

- 15.2К |

- Комментарии ( 31 )

Главная проблема алготрейдинга (по мотивам поста уважаемого Igor Chugunov)

- 13 января 2023, 00:01

- |

Доброй ночи, коллеги!

Сама тема сабжа всем понятна, известна, и продолжает оставаться болезненной.

Попробую и я вставить свои 4 копейки © Анекдот

Итак — в чем главная проблема алготрейдинга?

На мой взгляд ровно в одном — алготрейдеры не понимают, чем они торгуют.

Ну т.е. торгуют они активами.

Но как устроен ряд цен актива или ряд приращений цен актива — они не знают.

Дальше каждый рассуждает в меру своего образования и/или испорченности:

(спец по ТВиМС): Эта изломанная хня — очевидно реализация случайного процесса

(прикладной математик): Это кривая, но не гладкая. Ща я ее приближенно продифференцирую

(спец по распознаванию образов): Паттерны! Сколько паттернов! Ыыыыыыыы!

(простой человек): Цифры. Просто много цифр. Ща наваяем!

Никто из этих персонажей (кроме меня, наверное, и А.Г., но в рамках его жесткой модели) не задается простым вопросом:

«Какие характеристики цен (или приращений цен) актива вообще позволяют на нем заработать?»

Ну т.е. циферки — циферками, а что в них такого, на чем я могу заработать?

На эти вопросы есть простые ответы. К сожалению, они неверные… Варианты:

1. Цена актива всегда возвращается к скользящей средней (MA)

На самом деле (исходя из самой своей формулы) для широкого класса процессов сама скользящая средняя принудительно возвращается к цене актива.

Вердикт: не работает

Замечание: Существуют процессы, возвращающиеся к среднему (Орштейн-Уленбек?). Но цена актива — она не про это)

2. Цена актива всегда блуждает в пределах границ Боллинджера

На самом деле как раз наоборот — границы Боллинджера всегда приближаются к некоему варианту выборочного СКО. Ценовой процесс легко может пересекать эти границы, а возвращается обратно по единственной причине — границы под него подстраиваются (см. п. 1).

Вердикт: не работает

Замечание: Существуют (стационарные) процессы, когда Боллинджер работает. Но цена актива — она не про это)

3. Цена актива всегда отталкивается от уровня, а пробив его — остается за уровнем

На самом деле такой уровень всегда виден на истории.

Методика отработки такого уровня в реальном времени хромает.

Ну т.е. система, которая определяет такой уровень на основании 2, 3, 4,… ударов в уровень и последующего отскока хромает на долгосроке.

Идея покупать сразу после пробоя тоже легко моделируется — и… сливает ...

Вердикт: не работает

ВОПРОС:

Коллеги!

Как вы убеждаете себя, что идеи, заложенные в ваши алго, работают и способны дать прибыль в будущем?

Тесты — не обоснование от слова совсем.

Ну или поясните, почему система, приносившая прибыль на интервале, будет приносить ее в будущем?

Вангую — без понимания внутренних свойств цены актива такое объяснение просто невозможно.

С уважением

Как на самом деле устроена экономика. Часть 2.

- 13 ноября 2022, 14:57

- |

Продолжаю рассказывать о книге советского экономиста Яременко Ю.В. (1935 – 1996) — директора Института народохозяйственного прогнозирования РАН.

В первой части обзора я рассказал о причинах кризиса советской системы:

Одна из причин – это система приоритетов, иерархия целей, в которой главенствующие места занимали глобальные интересы: самоутверждение на мировой арене, контроль за политическими силами в мире, мировая экспансия. Отсюда приоритет отдавался военной промышленности, аппетиты которой были безграничны.

Но одновременно с этой системой приоритетов существовала цель поддержания равновесия, стабильности. В планировании было как бы 2 очереди: удовлетворение потребностей иерархической структуры отраслей и поддержание общего равновесия в экономике.

Сегодня расскажу почему по мнению Яременко Ю.В. рыночные реформы не помогли и не могли помочь советской экономике, а наоборот только усугубили ситуацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал