Избранное трейдера некто

1 -ОЕ!! IPO в России(народное)

- 28 января 2015, 23:00

- |

IPO ВТБ: Затянувшееся недомогание

Денис Панасюк 19 ноя 2007

За прошедшие полгода с момента самого «народного» IPO акции ВТБ чувствуют себя неважно. Но очевидно, что банк не зря потратил на рекламу 750 млн рублей и дорого продал свои акции. Приемы распродажи «народу» следует запомнить на будущее

Я не являюсь владельцем акций ВТБ и всячески отговаривал знакомых и незнакомых людей от их покупки в рамках IPO ВТБ. С моей точки зрения, разумнее было дождаться вывода акций на биржу и после этого покупать по известной цене, а не втемную, как предлагалось организаторами IPO. Самый главный вывод, который я сделал, — зомбирование инвесторов проведено на отличном уровне. Восстановим же хронологию событий не столь уж и давнего прошлого и постараемся извлечь из этого пользу.

( Читать дальше )

- комментировать

- 67 | ★10

- Комментарии ( 26 )

Анализатор опционных позиций. Версия 6. Как запустить его?

- 22 января 2015, 00:03

- |

Во всем виновато обновление выпущено в декабре Microsoft ? вот оно http://support.microsoft.com/KB/2553154

А вот уже они официально описывают как этот косяк устранить http://support.microsoft.com/kb/3025036

Опишу по своему, на картинках, чтоб понятно было.

Основная цель, это удалить файлы в папке TEMP с расширением *.exd

1. Сначала установим все последние обновления для офиса

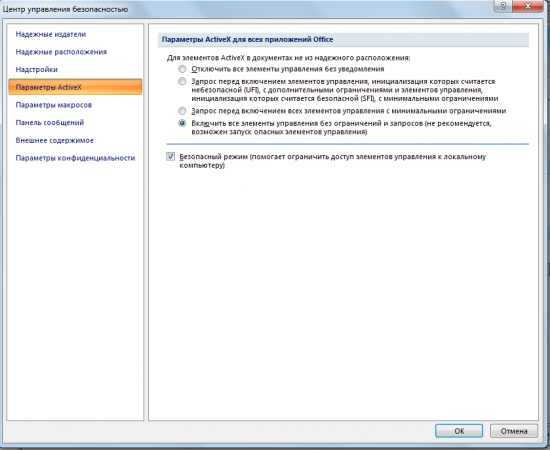

2. Проверим стоит ли разрешение на запуск макросов и элементов ActiveX. Идем в Параметры Excel/Центр управления безопасностью/Параметры центра управления безопасностью/Параметры ActiveX ставим галочки как на рисунке

( Читать дальше )

Масштабирование трейдинг бизнеса: А интересно ли вам? (Изучение спроса).

- 09 января 2015, 19:22

- |

Скажу сразу: пожалуйста, не спешите писать «есть есть торговая система, то уже есть куча денег и бентли», «успешные не берут и не дают». Это не так. Имею некоторые опыт в бизнесе реальном секторе и могу точно сказать, что всегда и везде есть мифы. Один из них «у тех у кого есть деньги уже есть куча идей, технологий, знаний и так далее». Это далеко не так. Бывает даже, что имея большие деньги он может не знать даже банальных вещей. Бывает, что высокие топ бизнесмены имеют квалификацию по какому-то вопросу ниже, чем среднестатистический представитель отрасли. В общем, всё нельзя поставить под формат «много денег — ни в чём не нуждается» или «нет денег — готов землю кушать». Всё индивидуально и все мы люди не без пороков и недостатков.

Но суть не в этом.

( Читать дальше )

Сегодня последняя возможность оптимизировать подоходный налог за 2014 год

- 26 декабря 2014, 13:59

- |

Что надо сделать тем, у кого позиции на споте.

1. Заказать предварительный расчёт подоходного налога у своего брокера. Обычно его присылают через несколько минут после заказа (ВТБ24 так делает).

2. Если у вас по итогам года получается прибыль, её надо уменьшить. Закрывайте убыточные сделки, фиксируйте убыток. Так как пока вы сделку не закрыли, прибыли и убытка по ней у вас нет. И тут же открывайте её заново, если хотите держать дальше. Если закрыть всё сразу страшно, закрывайте частями, часть акций продали — откупили, потом ещё часть продали — откупили. Главное, не переборщить и не уйти в большой убыток, чуть ниже нуля сделали официальную прибыль и достаточно, налог с вас за год не возьмут. А если уже взяли (например, при выводе средств), то сам брокер в январе его вернёт.

3. Если у вас по итогам года убыток, точно также его убираем. Закрываем прибыльные сделки, фиксируем прибыль и убыток уменьшаем. Тут тоже надо не переборщить и не уйти в минус, фиксируем прибыль до тех пор, пока убыток не станет совсем маленьким. Точно также продаём частями (если сразу продать прибыльную позицию страшно) и выкупаем назад, если хотим её держать дальше.

( Читать дальше )

Финансовые клоуны

- 25 декабря 2014, 00:31

- |

Основное макроэкономическое тождество (равенство доходов и расходов экономики в целом) можно записать в виде: C+S+T = C + I + G + NX, где C — расходы на конечное потребление частного сектора, S — сбережения частного сектора, T — налоги, I — инвестиции частного сектора, G — госрасходы, NX — чистый экспорт. Отсюда путем арифметических перестановок получается фундаментальное выражение секторального баланса:

(1) (S-I) + (T-G) = NX, то есть нетто-сбережения частного сектора (иначе говоря его чистый профицит) + нетто-профицит государства (то есть профицит бюджета) равны с необходимостью нетто-экспорту. Или, если перефразировать совершенно то же самое, дефицит бюджета = торговому дефициту (дефициту текущего счета) + нетто-сбережения частного сектора.

Из (1) становится совершенно очевидно, что при уменьшении чистого экспорта (сокращении профицита торгового баланса) ОБЯЗАТЕЛЬНО произойдет либо уменьшение (S-I) либо уменьшение (T-G). Таким образом, сокращение чистого экспорта теоретически может транслироваться в:

( Читать дальше )

Реализация мани - риск менеджмента при помощи коэффициента Келли, готовая функциональная блок-схема

- 10 декабря 2014, 13:10

- |

Народ, я алготрейдер. Пишу в последнее время в основном на qlua. В своих программах особое место выделяю риску и манименеджменту. Считаю, что успех в торговле напрямую зависит от управления рисками.

Хотел обсудить с вами использование различных систем управления капиталом. В одном из своих роботов реализовал следующий модуль управления капиталом. Чтобы больше народа (не только те, кто понимают код) подключить к обсуждению этой темы решил выложить алгоритм в виде функциональной блок-схемы. Часть идей я подчерпнул в книге Кургузкина, часть пришли ко мне со временем сами.

Принимается и одобряется конструктивная критика. Цель сего топика не только показать часть своей системы, сколько перенять опыт других.

Думаю, начнем с описания входящих переменных, которые нам понадобятся.

use_mm = true Использование мани менеджмента (отключает использование ручного задания размера лота). Бывают разные ситуации, когда это необходимо, например, при тестировании стратегии.

( Читать дальше )

Оптимальный риск-профит?

- 29 ноября 2014, 21:20

- |

Оптимальный риск-профит?

Собственно сабж.

Давайте найдем наиболее оптимальный допустимый убыток к предполагаемой прибыли. Если есть другие варианты пишем в комментах. Только просьба не флудить и не писать астрономические пропорции вроди «0-100».

Размышления у парадного...

- 28 ноября 2014, 15:35

- |

Что такое предприятие, завод, фирма, корпорация и т. п.? Экономический и Правовой субъект с четко определенными целями, технологическими принципами, внешними и внутренними связями по вертикали и горизонтали. Возможно знатоки теории раскритикуют, указав на не каноничность формулировок, возможно не станут, поняв, что не самоцель теоретизировать. Предприятие может быть успешным, очень и не очень, а может быть провальным изначально (хорошо когда это быстро понимает топ менеджмент и учредители) — и это не наш случай.

Представим, что предприятие, будучи успешным, вдруг попадает в ситуацию, когда что-то меняется,- рыночная коньюнктура, поставщики и потребители становятся менее сговорчивыми, начинают требовать преференций ссылаясь на возможность выбора, условно говоря «монопольный или околомонопольный» задел на рынке начинает трещать по швам. Внешняя среда как то сразу становится агрессивной и неподатливой. Все что ты делал до того легко и изящно, зарабатывая «легким движением бровей» превратилось в тяжелый повседневный труд с «Сизифовой» тенденцией… Старые формы и методы не работают, а персонал, которого на успешном предприятии накопилось немало, (Помы, Замы, Админы, Секретари, Акционеры, Директора, Пиары, Эйчары, НабСоветы… и прочие эффективные менеджеры), требует довольствия и удовольствий. Денег, тоесть… и прочих перспективно-корпоративных ништяков.

( Читать дальше )

Bull - Сегодняшние сделки на графике

- 27 ноября 2014, 21:17

- |

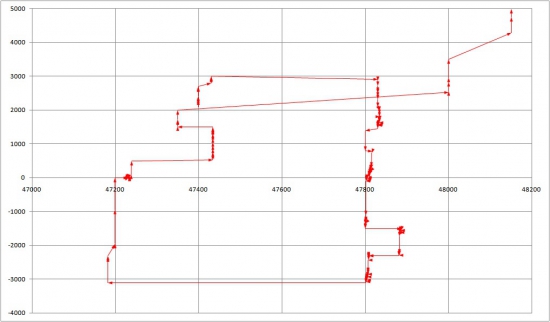

Это график торгового дня 27.11 (с 19.00 26.11) с нанесенными сделками и сальдо открытой позиции (правая шкала)

и на сладкое, его фазовый портрет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал