Избранное трейдера Михаил Угадайка

Как я выбираю акции.

- 09 мая 2019, 13:52

- |

Итак — задача набирать акции с минимальным риском:

- Если акция в индексе это плюс.

- Дивиденды должны быть, тогда не так грустно пересиживать просадку, лучше если дивиденды выше банковского депозита и платиться должны постоянно, а не через раз.

- Смотрим (или считаем) P/E, должен быть ниже среднего по рынку и желательно ниже среднего по отрасли.

- Смотрим рост прибыли — должен быть стабильным.

- Смотрим долги. Долг должен хорошо покрываться прибылью. Если долгов нет, или мало по сравнению с прибылью, или долг сокращается лет пять уже — это плюс.

- Смотрим график. Если акция ведёт себя циклически, то желательно чтобы цена в данный момент была в нижней части цикла.

- Смотрим на каком уровне большой объем покупок, этот уровень вероятно важен для крупных покупателей, и проваливаться ниже они не дадут скорее всего.

- Если акция недавно падала, смотрим на чём. Если это вышел отчёт чуть хуже ожиданий, но в целом хороший — это плюс

- Смотрим новостной фон, прогнозы — если благоприятно — это хорошо, в России особенно негативно — ссора компании с государством.

- комментировать

- 5.2К | ★46

- Комментарии ( 53 )

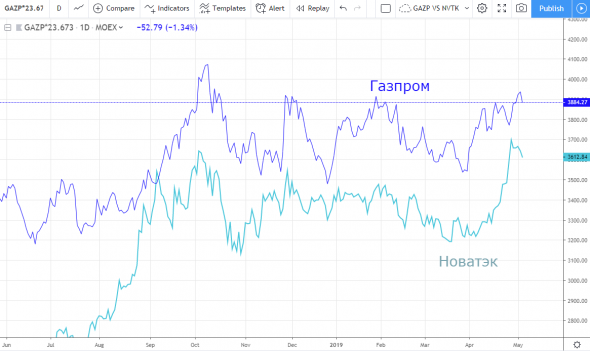

Как построить график капитализации компаний?

- 06 мая 2019, 16:24

- |

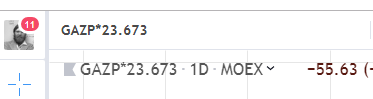

Через поиск смартлаба набираем $GAZP, открываем страницу форума Газпрома, смотрим сколько у него акций: 23,673 млрд.

Тоже самое $NVTK: акций 3,036 млрд.

Заходим в терминал Tradingview.

Открываем график Газпрома, и домножаем цену на млрд. акций:

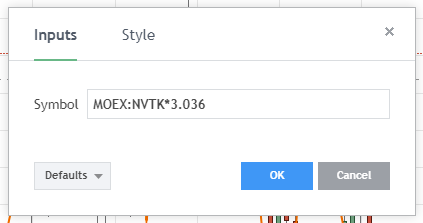

Потом через кнопку +Compare добавляем NVTK:

Щёлкаем по графику 2 раза, и домножаем на 3,036 млрд акций (разделитель точка а не запятая, ибо это для америкосов сервис)

Дальше надо оба графика сделать тип Линия

и объединить шкалы в одну, ткнув по шкале и выбрав Megre Scales.

немного геморно, потому что ткнув в NVTK, я ожидал, что в свойствах самого инструмента можно выбрать на какой шкале этот инструмент должен отражаться.

Обналичка сдувается

- 06 мая 2019, 15:58

- |

Средняя цена обналички сейчас составляет 14-15% (зампред ЦБ Дмитрий Скобелкин).

В 2018 году было незаконно обналичено 176 млрд руб, против 236 млрд руб годом ранее.

Борьба с налом это конечно хорошо.

Но один бизнесмен мне тут пожаловался, что он работает сугубо вбелую, но ему, чтобы увидеть прибыль на руках, надо заплатить налогов 46% в сумме с прибыли его ОООшки.

Ну и конечно социальные налоги с зарплат тоже ад = +30% к ФОТ.

Пятничновечернее... :)

- 03 мая 2019, 18:52

- |

Предлагаю проверить в конце недели себя на «состояние души».

И, естессно, отвлечься. :)

( Читать дальше )

Тезисы выступления (ретро) Андрея Беритца. Часть 1.

- 03 мая 2019, 05:17

- |

Кто-то скажет, что видео старье, рынок изменился и прочее бла… бла...

Но для вновь прибывших мне кажется будет весьма полезно.

«Свыше десяти лет, трейдинг — основной доход.

Я торгую практически каждый день, мне это нравится.»

«Почему ФОРТС? Чем рынок моложе, тем больше на нем неэффективности.

Низкие комиссионные, хорошая скорость доступа. Низкий порог входа.

Удобное время работы.»

«Почему фьючерсы? Если трейдер не контролирует риски, то он игрок.

Для спекулянта это дешевле и быстрее.»

«Торговля это не ремесло и не наука. Это бизнес.

К трейдингу нельзя относиться как к авантюре, игре и хобби. Только как бизнес.»

«Так как это не наука, поэтому опытный трейдер не может передать знания.

Каждый треqдер должен пройти свой путь

( Читать дальше )

Золото. Gella&Vladimi®. Быть или где....

- 30 апреля 2019, 11:13

- |

реальность кусает изрядно за жопу.

(м/ф«Масяня»)

И снова всем здравствуйте, трям и привет!

Сегодня пробежимся по евро/баксу и фунт/баксу, по мажорчикам в общем...

И что у нас есть по общим картинкам и как это использовать с пользой???

EUR/USD

По D1 идет выход из диапазона и возобновление нисходящего тренда с целями в район 1,07. (по D1 и W).

Пробили ур. 1,1250 и закрепились под ним (как примета

( Читать дальше )

Позвольте поармагеддонить. Нефть на 22

- 28 апреля 2019, 15:00

- |

В нефти (wtiusd) старый канал большого ТФ.

Цена сейчас отталкивается от его середины.

Если пробьет его вверх, то может пойти на $100.

Если нет, то нижняя граница — новые низы. Около 22 долларов за баррель.

Средний канал (синий)

( Читать дальше )

Евро, Фунт, Йена, Золото, Нефть. Волновая аналитика на неделю (28.04)

- 28 апреля 2019, 13:52

- |

Всем привет!

Вашему вниманию представляется аналитика нефти марки Brent, индекса американского доллара, евро доллара, фунта, японской йены и золота на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

( Читать дальше )

Куда всё катится? Смотреть, слушать нечего!

- 27 апреля 2019, 02:28

- |

Реально в настоящем всё меньше и меньше продукта который можно посмотреть. Всё больше рыгаловки.

То есть фильм ради фильма, трек ради трека. Что происходит, бездарность как поганки, как грибы вылазят засерая эфир!

Возьмем фильмы, нечего посмотреть на выходных.

Малый список что считаю фильмами.

Район номер 9

Мама не горюй (обе части)

Телефонная будка

Счастливое число Слевина

Законо послушный гражданин

Валли

Знакомство с Факерами

Старший сын

Человек с Земли

Двухсот летний человек

Монах и бес

Я остаюсь

Московские каникулы

2012

Троя

И т.д.

Может старею, но нынешняя рыготина аля Тимоти, долбаный баклажан с одно битным мозгом, заполонили собой!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал