SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sl_walker

Как компании зарабатывают деньги. Норникель

- 11 июля 2022, 16:29

- |

Рудник «Октябрьский», Талнах. Фото ПАО «ГМК „Норильский никель“

Возвращаемся к изучению компаний цветной металлургии. В прошлый раз был РУСАЛ, сегодня — ПАО »ГМК «Норильский никель» и его годовой отчёт.

В прошлом году посещал мощнецкое предприятие этой компании в Норильске, получил незабываемые впечатления, общение с классными профессионалами, ну и вообще, я желаю всем инвесторам посетить те предприятия, в которые они вкладываются, очень полезно для понимания того, на что вы ставите свои деньги (Газпром, свяжитесь со мной :)

( Читать дальше )

- комментировать

- 8.7К | ★11

- Комментарии ( 17 )

Олейник пиарит СПб Биржу а она кинула инвесторов!

- 09 июля 2022, 21:33

- |

Добрый день, уважаемые инвесторы!

В статье пойдет речь как Банк ВТБ, Альфа банк и СПб биржа заблокировали наши иностранные акции начиная с 1 марта 2022 года.

Доступа к акциям нет их фактически забрали и поменяли депозитарий!

Фактически кинули инвесторов с их средствами.

В данный момент банк ВТБ и РСХБ на письма отвечает стандартными отписками всем клиентам.

РСХБ нагло врет, что акции хранились в НРД, но изо всех отчетов видно, что наши акции учитывались через БЭБ и санкции на БЭБ не распространяются.

Массовый обман клиентов получается.

СПб биржа тоже не дает четких комментариев. Сменили наш депозитарий БЭБ, в котором хранились иностранные акции, на заблокированный депозитарий НРД. И заблокировали 100% акций!

Наши иностранные акции хранились на торговых счетах в БЭБ. Считаем, что ЦБ РФ и ВТБ подарил наши средства Евроклиру и НРД.

Самовольно без предупреждения перевели на неторговые счета без поручений.

Это нарушение 39-ФЗ «о рынке ценных бумаг».

( Читать дальше )

В статье пойдет речь как Банк ВТБ, Альфа банк и СПб биржа заблокировали наши иностранные акции начиная с 1 марта 2022 года.

Доступа к акциям нет их фактически забрали и поменяли депозитарий!

Фактически кинули инвесторов с их средствами.

В данный момент банк ВТБ и РСХБ на письма отвечает стандартными отписками всем клиентам.

РСХБ нагло врет, что акции хранились в НРД, но изо всех отчетов видно, что наши акции учитывались через БЭБ и санкции на БЭБ не распространяются.

Массовый обман клиентов получается.

СПб биржа тоже не дает четких комментариев. Сменили наш депозитарий БЭБ, в котором хранились иностранные акции, на заблокированный депозитарий НРД. И заблокировали 100% акций!

Наши иностранные акции хранились на торговых счетах в БЭБ. Считаем, что ЦБ РФ и ВТБ подарил наши средства Евроклиру и НРД.

Самовольно без предупреждения перевели на неторговые счета без поручений.

Это нарушение 39-ФЗ «о рынке ценных бумаг».

( Читать дальше )

Друзья, если перестал быть налоговым резидентом РФ (менее полугода находился в РФ), рос. брокер удержит НДФЛ по окончании налогового периода (вывода) или какую-то справку предъявить ему и не удержит?

- 09 июля 2022, 13:07

- |

- ответить

- 590 |

- Ответы ( 14 )

Нерезидентов выпустят по бартеру!

- 04 июля 2022, 15:28

- |

Минфин РФ составил перечень случаев когда резидент вправе не зачислять на свои счета в уполномоченных банках выручку в иностранной валюте или рублях при проведении зачета встречных требований по обязательствам внешнеторговых контрактов, предусматривающих передачу нерезидентам товаров, или при замене обязательства нерезидента перед резидентом новым обязательством.

Подготовленный министерством проект постановления правительства РФ «Об утверждении перечня случаев проведения зачетов встречных требований по обязательствам, вытекающим из заключенных между резидентами и нерезидентами внешнеторговых договоров (контрактов), условиями которых предусмотрена передача резидентами нерезидентам товаров, или замены обязательств нерезидентов новыми обязательствами в целях исполнения резидентами обязанности по получению от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты или валюты Российской Федерации, причитающейся в соответствии с условиями указанных договоров (контрактов)» опубликован на официальном интернет-портале проектов нормативных правовых актов.

( Читать дальше )

Подготовленный министерством проект постановления правительства РФ «Об утверждении перечня случаев проведения зачетов встречных требований по обязательствам, вытекающим из заключенных между резидентами и нерезидентами внешнеторговых договоров (контрактов), условиями которых предусмотрена передача резидентами нерезидентам товаров, или замены обязательств нерезидентов новыми обязательствами в целях исполнения резидентами обязанности по получению от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты или валюты Российской Федерации, причитающейся в соответствии с условиями указанных договоров (контрактов)» опубликован на официальном интернет-портале проектов нормативных правовых актов.

( Читать дальше )

ИЛЛЮЗИЯ КОНТРОЛЯ НАД КУРСОМ РУБЛЯ

- 04 июля 2022, 11:27

- |

Понаблюдав за происходящими событиями, выслушав и прочитав людей, которые разбираются в экономике и финансах, увидев реальную

жизнь вокруг меня, читая информацию в интернете, выслушав высокопоставленных наших людей, министров, председателя ЦБ РФ, президентов

РФ и США, вспомнив «лихие 90-е» года, сопоставив и оценив все факты, мой мозг сделал вывод. Руководители моей страны гипнотизируют

изо дня в день народ, вернее оболванивают, о состоянии экономики и финансов страны. В средствах массовой информации появляются

высказывания, выступления известных людей, которые пугают народ о «запрете хождения валюты в РФ», «о заморозке вкладов населения»,

«о конфискации», и о том, что «доллар пойдет на 40», «доллар будет 75». Цель этих выступлений — это успокоить население, и чтобы они не покупали

валюту.

Слова руководителей противоречат ценам на товары — продукты, технику и др. Дошли до того, что внушили людям, что «надо покупать юань». Результатом чего стало, что юань быстрее растет, чем доллар к рублю. Элита играет с курсом рубля и показывает «кто хозяин в доме». Зная, что доллар и евро дальше будут расти, и «они» не смогут этот рост остановить, начали разговоры, что «доллар слишком дешевый, надо, чтобы он был дорогой». При этом, по факту никто ничего не будет делать (скупать валюту на рынке реально), элита выжидает, боится, предвидит финансовые трудности страны и виляет хвостом перед населением, чтобы показать, что они контролируют курс рубля и цены в магазинах. Курс рубля по отношению к доллару и евро упал до 50-ти только потому, что фактически рынок (биржу) закрыли, брокеров напугали, населению запретили скупку валюты и приняли другие меры, о которых мы не знаем, но можем только догадываться. Курс рубля по отношению к доллару и к евро — это искусственный, запланированный, контролируемый курс.

( Читать дальше )

жизнь вокруг меня, читая информацию в интернете, выслушав высокопоставленных наших людей, министров, председателя ЦБ РФ, президентов

РФ и США, вспомнив «лихие 90-е» года, сопоставив и оценив все факты, мой мозг сделал вывод. Руководители моей страны гипнотизируют

изо дня в день народ, вернее оболванивают, о состоянии экономики и финансов страны. В средствах массовой информации появляются

высказывания, выступления известных людей, которые пугают народ о «запрете хождения валюты в РФ», «о заморозке вкладов населения»,

«о конфискации», и о том, что «доллар пойдет на 40», «доллар будет 75». Цель этих выступлений — это успокоить население, и чтобы они не покупали

валюту.

Слова руководителей противоречат ценам на товары — продукты, технику и др. Дошли до того, что внушили людям, что «надо покупать юань». Результатом чего стало, что юань быстрее растет, чем доллар к рублю. Элита играет с курсом рубля и показывает «кто хозяин в доме». Зная, что доллар и евро дальше будут расти, и «они» не смогут этот рост остановить, начали разговоры, что «доллар слишком дешевый, надо, чтобы он был дорогой». При этом, по факту никто ничего не будет делать (скупать валюту на рынке реально), элита выжидает, боится, предвидит финансовые трудности страны и виляет хвостом перед населением, чтобы показать, что они контролируют курс рубля и цены в магазинах. Курс рубля по отношению к доллару и евро упал до 50-ти только потому, что фактически рынок (биржу) закрыли, брокеров напугали, населению запретили скупку валюты и приняли другие меры, о которых мы не знаем, но можем только догадываться. Курс рубля по отношению к доллару и к евро — это искусственный, запланированный, контролируемый курс.

( Читать дальше )

Новый законопроект № 1101162-7 в третьем чтении

- 22 июня 2022, 22:10

- |

На банках новость «Дума разрешила президенту вводить капитальные и валютные ограничения».

Идём по ссылке на текст закона и читаем.

(пропускаем всё, что касается пенсии)

Ну не будут платить дивы недрузьям, Ок.

( Читать дальше )

Идём по ссылке на текст закона и читаем.

(пропускаем всё, что касается пенсии)

Президент вправе устанавливать:

1) особый порядок исполнения гражданами РФ и юрлицами отдельных сделок с участием иностранных лиц, связанных с недружественными иностранными государствами

Тут только для отдельных сделок и с недружественными, это фигня.

2) особый порядок исполнения российскими юрлицами обязательств по выплате распределенной прибыли (дивидендов) перед участниками, являющимися лицами недружественных иностранных государств;

Ну не будут платить дивы недрузьям, Ок.

3) особый (специальный) порядок валютного регулирования и валютного контроля, в том числе в отношении осуществления валютных операций резидентами и нерезидентами (включая приобретение и отчуждение иностранной валюты, внешних и внутренних ценных бумаг

( Читать дальше )

ВТБ может удвоить капитализацию за счет присоединения банка Открытия

- 19 июня 2022, 09:17

- |

ВТБ нашел элегантный способ расплатиться с Центробанком за 100% акций «ФК Открытие», не расходуя капитал

ВТБ может получить 100% акций банка «ФК Открытие» в обмен на остатки выпуска ОФЗ, который группа держит на балансе со времен санации Банка Москвы, рассказали Frank Media два источника, знакомых с деталями обсуждения сделки. Именно на структуру, оставшуюся после той сделки — БМ-банк (нынешнее название Банка Москвы — FM) — группа может купить актив, чтобы снизить нагрузку на капитал, знает один из собеседников: «Именно такая конфигурация сделки обсуждается сейчас».

Таким образом, цена «ФК Открытие» может составить чуть более 100 млрд рублей, знают они. Один из них называет сумму в 103 млрд рублей, второй — в 111 млрд рублей.

https://frankrg.com/74053

ВТБ дает за Открытие 100 млрд.р облигами… актив на актив. , но при этом активы самого Открытия гораздо больше цены покупки и произойдет рост общих активов.

( Читать дальше )

ВТБ может получить 100% акций банка «ФК Открытие» в обмен на остатки выпуска ОФЗ, который группа держит на балансе со времен санации Банка Москвы, рассказали Frank Media два источника, знакомых с деталями обсуждения сделки. Именно на структуру, оставшуюся после той сделки — БМ-банк (нынешнее название Банка Москвы — FM) — группа может купить актив, чтобы снизить нагрузку на капитал, знает один из собеседников: «Именно такая конфигурация сделки обсуждается сейчас».

Таким образом, цена «ФК Открытие» может составить чуть более 100 млрд рублей, знают они. Один из них называет сумму в 103 млрд рублей, второй — в 111 млрд рублей.

https://frankrg.com/74053

ВТБ дает за Открытие 100 млрд.р облигами… актив на актив. , но при этом активы самого Открытия гораздо больше цены покупки и произойдет рост общих активов.

( Читать дальше )

ЦБ сегодня подтвердил, что если вы продадите там любые ценные бумаги, то вас ЦБ оштрафует до 100% суммы

- 10 июня 2022, 20:17

- |

всем гражданам РФ, кто владел акциями в зарубежных депозитариях и торговал через Interactive Brokers и другие зарубежные платформы. ЦБ сегодня подтвердил, что если вы продадите там любые ценные бумаги, то вас ЦБ оштрафует до 100% суммы. А отчитываться о движении по этому счёту вы обязаны перед налоговой.

Набиуллина: "«риски по вашим зарубежным ценным бумагам частично реализовались".

Бессмысленная и яростная атака Воронежа в чистом виде.

upd: пишут что не только гражданам, указ о зачислении действует на ВАЛЮТНЫХ резидентов, даже если у вас налоговое резидентство другой страны. То есть юридически даже если ты проживаешь в другой стране много лет, являясь налоговым резидентом другой страны, работаешь с зарубежным брокером, и вообще никак не связан с РФ кроме паспорта этот у

<a href="/uploads/2022/images/03/23/70/2022/06/11/4a04cd.jpg" class=«imgpreview»

>

>

( Читать дальше )

Набиуллина: "«риски по вашим зарубежным ценным бумагам частично реализовались".

Бессмысленная и яростная атака Воронежа в чистом виде.

upd: пишут что не только гражданам, указ о зачислении действует на ВАЛЮТНЫХ резидентов, даже если у вас налоговое резидентство другой страны. То есть юридически даже если ты проживаешь в другой стране много лет, являясь налоговым резидентом другой страны, работаешь с зарубежным брокером, и вообще никак не связан с РФ кроме паспорта этот у

<a href="/uploads/2022/images/03/23/70/2022/06/11/4a04cd.jpg" class=«imgpreview»

>

>

( Читать дальше )

Как работают расписки на российские компании и почему инвесторы их сейчас продают?

- 07 июня 2022, 16:09

- |

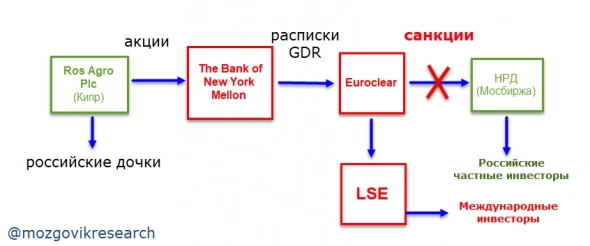

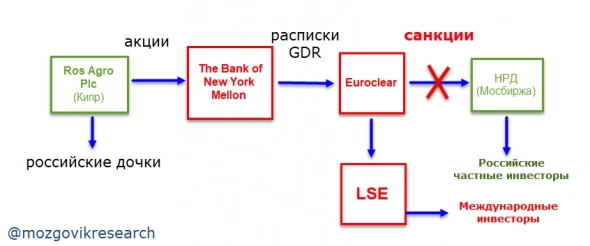

Рассмотрим типичную схему попадания расписок на акции кипрской компании на Московскую биржу:

Первая проблема этой схемы заключается в том, что российские дочки не могут отправить на кипрскую компанию прибыль, чтобы кипрская компания могла выплатить дивиденды дальше вправо по схеме.

Вторая проблема заключается в том, что схема проходит через злосчастный Евроклир, который блокировал движение всех прав с НРД. Таким образом, по распискам, которые торгуются на Мосбирже, на данный момент невозможно осуществлять права. После санкций против НРД фактически не случилось ничего нового, потому что официальные санкции лишь узаконили то, что де-факто происходило после 25 февраля: отсутствие движения между Евроклиром и НРД.

Возможно, у напуганных инвесторов возник логичный вопрос: если схема владения (см. выше) не отличается от американских акций (СПб) точто мешает ЦБ перевести на неторговые счета и расписки на акции кипрских компаний, которые по сути ничем не отличаются от американских акций, которые хранились на Мосбирже по точно такой же цепочке?

Вероятно именно этого опасаются участники рынка, которые продавали российские расписки после объявления санкций против НРД на прошлой неделе.

( Читать дальше )

Первая проблема этой схемы заключается в том, что российские дочки не могут отправить на кипрскую компанию прибыль, чтобы кипрская компания могла выплатить дивиденды дальше вправо по схеме.

Вторая проблема заключается в том, что схема проходит через злосчастный Евроклир, который блокировал движение всех прав с НРД. Таким образом, по распискам, которые торгуются на Мосбирже, на данный момент невозможно осуществлять права. После санкций против НРД фактически не случилось ничего нового, потому что официальные санкции лишь узаконили то, что де-факто происходило после 25 февраля: отсутствие движения между Евроклиром и НРД.

Возможно, у напуганных инвесторов возник логичный вопрос: если схема владения (см. выше) не отличается от американских акций (СПб) точто мешает ЦБ перевести на неторговые счета и расписки на акции кипрских компаний, которые по сути ничем не отличаются от американских акций, которые хранились на Мосбирже по точно такой же цепочке?

Вероятно именно этого опасаются участники рынка, которые продавали российские расписки после объявления санкций против НРД на прошлой неделе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал