Избранное трейдера Александр

SPYDELL. Самые пострадавшие сектора экономики за всю историю.

- 10 мая 2020, 12:18

- |

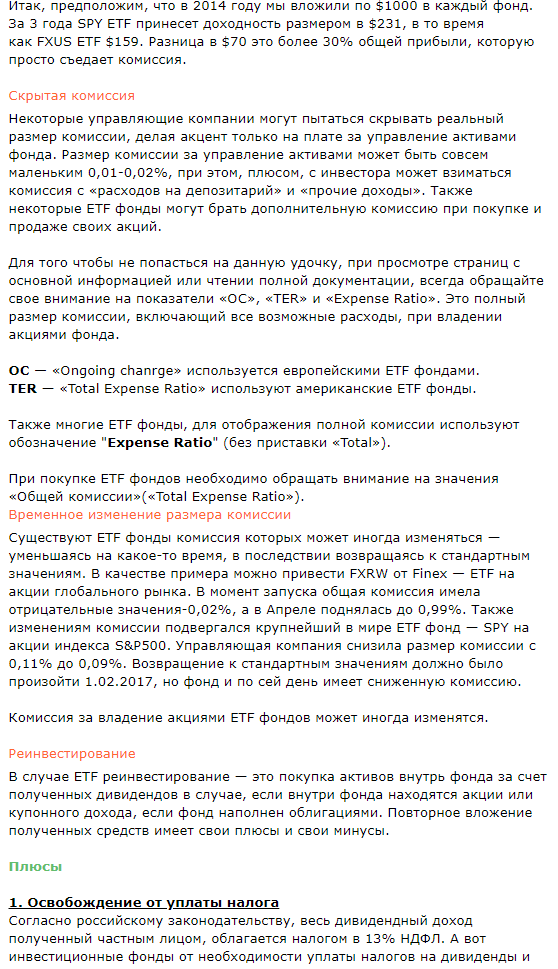

Всего за 2 месяца было уничтожено столько рабочих мест, сколько было создано за 10 лет в США. В 2008-2010 потребовалось 24 месяца, чтобы осуществить переход от максимальной занятости к минимальной и за этот период было потеряно 6.3% рабочих мест или почти 9 млн. Сейчас за 2 месяца сокращение занятости составило 14% или 21.4 млн рабочих мест. По интенсивности сжатия экономической активности ничего подобного не случалось за всю историю США.

Это отличные данные, лучше не придумаешь – фондовые рынки, как обычно в наркотическом психозе и истерии, захлебываясь от радости, переписывают очередные максимумы по финансовым мультипликаторам не менее, чем на 30% от уровня января 2020. Но пока они там в очередной раз сходят с ума, как обстоят дела в реальной экономике?

В отчете по занятости США можно оценить масштаб ущерба и распределение по секторам экономики.

Индустрия культуры, массового спорта и развлечений (Arts, Entertainment, and Recreation) теряет 55% от занятых за 2 месяца,

Фитнесс-клубы, прачечные, парикмахерские, массажные и косметические салоны (Personal and Laundry Services) минус 54% от занятых

Индустрия кино и звукозаписи (Motion Picture and Sound Recording Industries) минус 48% занятых

Кафе, бары, рестораны (Food Services and Drinking Places) минус 48%

Гостиницы, отели, мотели (Accommodation) минус 42%

Производство одежды и обуви (Apparel) минус 40%

Производство транспорта и транспортного оборудования минус 25%

В таблице представлено более 86% от совокупных потерь по занятости.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 28 )

Как скачать много котировок акций РФ сразу.

- 10 мая 2020, 10:57

- |

Всем привет!

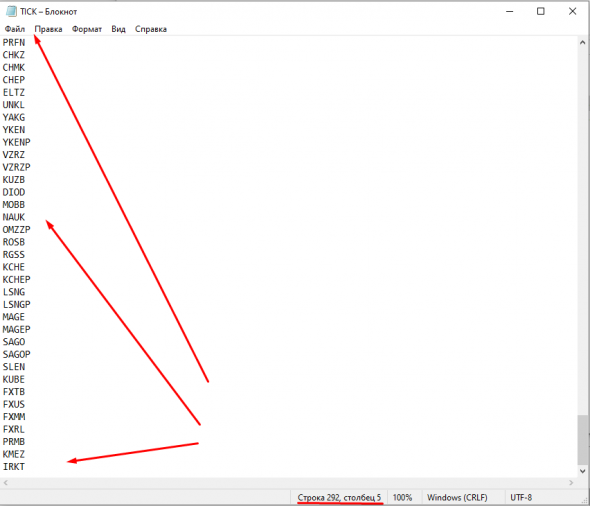

Вдохновился данным постом ( https://smart-lab.ru/blog/616708.php ) и решил немного подпилить код, пока карантин делать нечего.

Кто не знал как скачивать котировки по одной компании вручную — сайт для скачивания котировок по одному тикеру (финам):

www.finam.ru/profile/moex-akcii/gazprom/export/

Тут через питон скачиваем котировки из текстового файла, в который вносим желаемые тикеры компаний:

Сайт для скачивания среды программирования Python (PyCharm), пойдет обычная версия:

www.jetbrains.com/ru-ru/pycharm/download/#section=windows

Файлы из видео, в том числе и со списком тикеров:

yadi.sk/d/R3BSbFjV3Pfydg

Код программы:

import requests

import datetime

import pathlib

import apimoex

import pandas as pd

board = 'TQBR'

with open("C:/PYEX/TICK.txt", "r") as TICKs:

TICKs = [line.rstrip() for line in TICKs]

pathlib.Path("C:/PYEX/Database/{}".format(board)).mkdir(parents=True, exist_ok=True)

process = 0

with requests.Session() as session:

for TICK in TICKs:

process = process + 1

print((process / len(TICKs)) * 100, ' %')

data = apimoex.get_board_history(session, TICK, board=board)

if data == []:

continue

df = pd.DataFrame(data)

df = df[['TRADEDATE','CLOSE']]

df.to_excel("C:/PYEX/Database/{}/{}.xlsx".format(board,TICK), index=False)( Читать дальше )

Моделирование Торговых Систем на Python. 1.

- 09 мая 2020, 19:31

- |

Для моделирование ТС на Python, прежде всего нужен сам Python. Pythonы бывают очень разные.

Самый большой и длинный Python — Anaconda (https://anaconda.org/). Скачать дистрибутив Anaconda можно здесь — Индивидуальное издание -https://www.anaconda.com/products/individual.

Я работаю именно с Anaconda. Установив Anaconda мы получаем сам Python, уже установленные значительную часть нужных и ненужных пакетов с библиотеками Python, и несколько сред разработки. И все это сразу готово к работе, и нам, по большей части, уже не придется дополнительно устанавливать пакеты и среды.

Самый маленький Python последней версии 3.8.2. скачивается с сайта самого Python — https://www.python.org/. Это, практически, только сам язык, компилятор и минимальный набор пакетов. Сделать с ним практически ничего невозможно, и для работы придется постоянно устанавливать нужные пакеты. Среду разработки придется также устанавливать самостоятельно.

Этот Python больше подходит для запуска и работы с уже отлаженными законченными программами.

( Читать дальше )

Баланс первичных и вторичных доходов платежного баланса России

- 07 мая 2020, 14:42

- |

Смотрим последний макро-прогноз от ЦБ:

Уважаемые экономисты, объясните, что такое Баланс первичных и вторичных доходов?

Спасибо

Изменились правила представления отчетов о движении средств по зарубежным счетам и вкладам

- 06 мая 2020, 18:45

- |

КОРОТКО:

— Изменены ПРАВИЛА и ФОРМА отчета о движении денежных средств — теперь в них добавлены элементы, относящиеся к счетам в иных организаций финансового рынка

— В Правилах уточнены способы подачи отчетов — ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА, лично и почтой с уведомлением о вручении

— К документам, составленным на иностранном языке, прилагается перевод на русский язык, надлежащим образом заверенный в соответствии с требованиями законодательства Российской Федерации. В случае необходимости по запросу налоговых органов представляется перевод на русский язык, нотариально заверенный в соответствии с требованиями законодательства Российской Федерации. Налоговая в Информации от 21.04.20 истолковало эту новацию как отмену требования о нотариальном заверении документов

— Отчет о движении предоставляется до 1 июня года, следующего за отчетным годом, а в случае закрытия счета до истечения отчетного года —

( Читать дальше )

11 практических советов для торговли руками

- 06 мая 2020, 17:36

- |

1. Изучайте дневной таймфрейм, все крупные деньги его смотрят. Крупные деньги бывают умными и глупыми. Крупные деньги конкурируют между собой. Поражение крупного игрока проявляется на выходе из нескольких дневных консолидаций – ищите там точку входа (6).

Торгуйте внутри дня, ибо рынок изменчив и капризен, в этом ваше преимущество и слабое место крупных денег.

2. Внутри консолидации торговля ведется от расширения границы диапазона. Торговля в диапазоне также обязательна к изучению. Хотя доходы тут будут меньше, а труд тяжелее — вы играете против маркетмейкера, но разницу прочувствуете хорошо. С годами вы сможете выполнять меньше тяжелой работы, как и любой профессионал.

3. Только постоянно собирая информацию о различиях этих двух типов рынка, вы сможете сформировать рыночную «картину мира» – достаточно полную для прибыльной торговли.

Это ключевой момент. И большие деньги (1) и маркетмейкер (2) используют лимитные ордера, и, если выставляют его, то скорее на несколько часов. В каждый момент времени вы должны понимать, где

( Читать дальше )

С такими ставками по деньгам не ждите падения российских акций и облигаций

- 06 мая 2020, 07:10

- |

Падения российского фондового рынка – и акций, и облигаций – ждут многие. Перспективная стоимость акций и облигаций определяется прибыльностью и кредитоспособностью их эмитентов. Текущая – избытокм/недостотком свободных денег на биржевых счетах.

А деньги есть. Это график доходности сделок однодневных репо с ОФЗ. Т.е. доходности в процентах годовых, под которую деньги можно разместить на день (правильнее, на ночь) непосредственно на Московской бирже. Вчера доходность репо падала до 3-4%. Как падала она в середине марта и начале апреля. Невидимая ли это рука Банка России, деньги ли, отложенные на черный день, не особенно важно. Важно, что есть денежная подушка, которая периодически весьма заметно себя проявляет. В марте большое количество денег не позволило фондовому рынку продолжить отвесное падение за нефтью следом. Для индексов МосБиржи и РТС минимум стало 18 марта, после чего за месяц первый вырос на 20%, второй на 40%. Июньский контракт на Brentза тот же месяц упал на 20%.

( Читать дальше )

О ситуации с Баффеттом и компанией Berkshire Hathaway.

- 05 мая 2020, 12:36

- |

Уоррен Баффетт распродал акции всех авиалиний и признался в убытках. И мы должны оценить для себя текущую ситуацию и понять дальнейшие перспективы бизнеса Berkshire Hathaway. Постараюсь внести полную ясность в картину происходящего. Действительно ли Баффетт ставит на падение фондового рынка и каков расклад сил в данный момент.

Долгое время Оракул из Омахи применял один и тот же механизм зарабатывания денег. Он был более подробно освещен в книге его бывшей невестки. Суть в кратце заключалась в том, что ему нравятся компании, которые окупаются за 5 лет. P/E=5 или ниже, у вас надежная классная американская компания, с хорошей рентабельностью бизнеса, можете смело идти к Баффетту продавать свои акции. Но не все так просто. В Америке такие компании стали потихоньку исчезать. Мультипликаторы стали учитывать рост бизнеса. Уоррен стал набирать cash, чтобы приобретать их в тот момент, когда в экономике все плохо. Прибыли сменялись убытками, но он понимал, что на длительной дистанции кризис завершится и появятся докризисные показатели компаний, а также более сильные посткризисные результаты и даже оценки выше справедливых значений. Это было легко экстраполировать на будущее.

( Читать дальше )

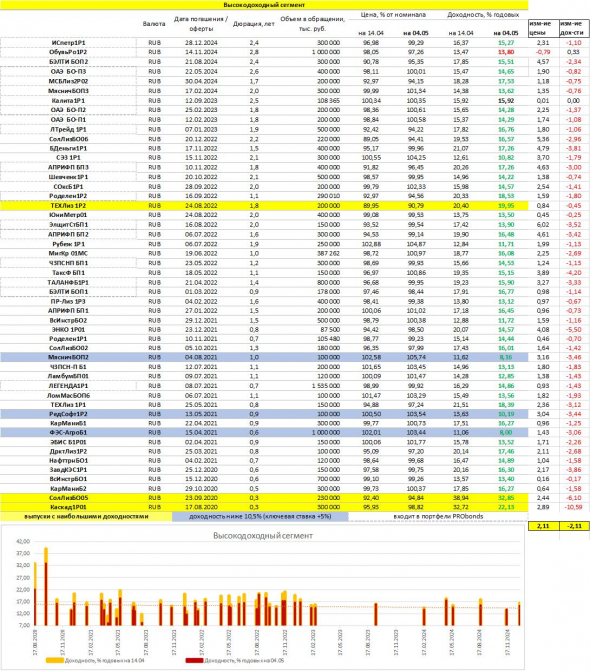

PRObondsмонитор. ВДО

- 05 мая 2020, 07:57

- |

О, этот чудный мир высокодоходных облигаций! Доходности отличаются на 10% и более, риски мало кто адекватно предскажет. Июнь-июль, а может, уже и май – месяцы реализации этих рисков. Как мне кажется, наши облигационные портфели готовы к сложностям и готовы их преодолеть. За других не отвечу. Есть в этом списке имена, суть и наличие бизнеса которых я так и не раскусил. Но в большинстве, это компании, для бизнеса которых, как и для всего бизнеса в стране, пусть вынужденно, созданы крайне недружелюбные условия. Совершенно искренне пожелаю им удачи в бою!

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал