Избранное трейдера TwitterMan

Все способы покупки крипты в России: детальный разбор со ссылками

- 14 октября 2022, 09:44

- |

Это котлета наличных рублей. Использование котлеты рублей является самым популярным способом покупки больших объемов долларовых стейблкоинов в России.

Disclaimer: Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям. Я советую вам строго следовать любым законным и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения вами статьи какая-то информация ниже может уже устареть.

Как мы разбирали в прошлом гайде, существует немало рабочих способов вывода денег из РФ. Однако, у каждого из них есть свои недостатки:

- Наличной валюты можно вывезти с собой не больше $10 тыс.

- Для безналичных переводов в зарубежные банки (через SWIFT в валюте или напрямую через корреспондентские счета в рублях) нужно иметь открытые ранее счета в этих самых банках.

- Через платежные системы типа Корона/Юнистрим/Contact больше $10 тыс. в месяц не переведешь, да и сам процесс работает далеко не всегда так, как заявлено.

- Надежда на беспроблемное снятие валюты в зарубежных банкоматах с карт UnionPay/МИР с крайне большой вероятностью может не оправдаться.

( Читать дальше )

- комментировать

- 11.4К | ★103

- Комментарии ( 26 )

Лайфхак по покупке валюты.

- 07 октября 2022, 11:29

- |

1 Регистрируетесь на сайте платежной системы.Их достаточное количество и платежная система может быть даже российской.

2. Пополняете там свой рублевый кошелек.Есть платежные системы где пополнение кошелька без комиссии.

3.Теперь вы можете обменять непосредственно внутри платежной системы рубли на валюту с небольшой комиссией.Также в некоторых платежных системах доступна покупка около 10-15 видов разной криптовалюты.

4. Если внутри платежной системы нет обмена валютного и возможности торговать криптовалютой, то можно перевести с этой платежной системы рубли на крупную криптобиржу и там обменять их и на различную валюту и купить криптовалюту.

С российских карт и банков пополнить счет теперь криптобиржи не позволяют.

5. Поэтому на сайте криптобиржи заходите в раздел «покупка крипты» и выбираете пункт Р2Р.

( Читать дальше )

Google долго ищет. Youtube долго грузит. Лекарство.

- 11 июня 2022, 00:21

- |

Благодаря американским банкирам (для обывателей — «США» или «Запад»), Гугл в России стал долго искать, а Ютуб долго грузить ролики. Я не знаю, кто конкретно испоганил работу сервисов, но если бы американские банкиры внезапно сдохли, то мне не пришлось бы лечить созданную ими проблему. А вылечил я ее так:

1. Ввел в адресную строку chrome://flags/ а давнул Enter (у меня Chrome)

2. На открывшейся странице в поисковой строке ввел QUIC

3. В пункте Experimental QUIC protocol установил значение Disabled.

4. Перезапустил хром.

Лаги исчезли. Чудесно! Можно жить!

Пожалуйста, не спрашивайте меня, что такое Experimental QUIC protocol. Я ХЗ.

Желающие померцать гранями эрудиции — добро пожаловать в комменты))

- комментировать

- 38.6К |

- Комментарии ( 34 )

Что такое Web 1.0, Web 2.0, Web 3.0 и Web 4.0?

- 28 марта 2022, 20:45

- |

В разных криптопроектах, играх и нововведениях вы могли часто слышать о создании новой ступени эволюции интернета Web 4.0.

Существует ли уже Web 4.0? Кто знает, но технологии понемногу подбираются к этому.

Давайте для начала разберем что же такое Web 1.0, Web 2.0, Web 3.0 и Web 4.0.

📌Web 1.0

( Читать дальше )

Газ за рубли в Германию. Диалог. Прогноз.

- 26 марта 2022, 15:12

- |

С юмором, позитивно, художественно,

представим диалог Россия — Германия.

— Это технически невозможно!

— Ну почему, возможно. Идёте на биржу, покупаете рубли, оплачиваете газ.

— Тогда придётся менять все контракты!

— Придётся.

— Нам придётся обходить свои же санкции!

— Обходите.

— Это создаст проблемы!

— Создаст.

— Мы введём эмбарго на поставки российского газа!

— Вводите.

— Совсем откажемся!

— Отказывайтесь.

— Совсем-совсем!

— Да поняли, поняли.

— Мы будем голосовать!

— Голосуйте.

Пройдёт месяц...

— Мы решили не покупать ваш газ.

— Не покупайте.

— Вы пожалеете!

— Нам и так вас жалко.

— Вы нас запомните.

— Мы вас и так помним. Как живые перед глазами стоите.

— Мы будем советоваться.

— Советуйтесь.

— На всякий случай пришлите ваши условия по новому контракту.

— Отправили, смотрите в почте.

— Реквизиты неразборчиво.

— Сейчас продублируем.

Прошёл ещё месяц

— Хорошо, в рублях, но котировки цены по курсу Лондонской биржи.

— Лондонской с учётом Гонконгской.

— Ладно, принято.

— Но курс рубля по ММВБ.

— Это грабёж среди бела дня.

— Другие варианты технически невозможны.

( Читать дальше )

Как закрыть ИИС с переводом бумаг на брокерский счет в сбербанке

- 29 января 2022, 12:58

- |

Для чего это нужно?

При продаже ценных бумаг придется платить налог на прибыль от продажи. И чем больше прибыль, тем неприятнее платить налог. Но есть вариант его не платить, если продержать бумагу перед продажей не менее трех лет. Для подробностей гуглите «Льгота по долгосрочному владению ценными бумагами».

Здесь уже была статья о том, как это происходит в «Открытие», расскажу, с чем я столкнулся в сбербанке.

- В интернетах информации об этом практически нет

- На горячей линии сбера 900 об этом ничего не знают

- Консультанты в отделениях, включая обслуживание СберПремьер ничего об этом не знают

- О такой возможности знают менеджеры в отделении, специализирующимся на брокерском обслуживании на Большой Якиманке 18., но даже там не все знают, что необязательно ехать в депозитарий, а можно подать поручение через сбербанк онлайн.

Получить компетентную консультацию по телефону можно позвонив в депозитарий сбера:

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 36 )

Российские акции, которые могут сделать ИКСЫ в 2022 году?

- 01 января 2022, 20:55

- |

То есть такие акции, цена которых может вырасти больше чем на 100%.

Например, по итогам 2021 года иксы сделали следующие бумаги:

📈SMLT

📈MTLRP

📈ISKJ

📈RASP

📈KAZT

📈NFAZ

📈TCSG

📈BELU

📈FESH

📈AQUA

📈KZOSP

📈VSMO

📈TGKD

📈RUAL

Из этих бумаг я бы выделил только TCSG как нормальную инвестиционную историю, ну может быть SMLT ещё. Остальные — либо неликвид, либо разгон, либо бенефициары исключительного роста на сырьевых рынках(т.е.везения).

Итак, ваши предположения по бумагам-иксам в 22 году жду в комментарии.

Спасибо за активное участие.

Отчитываемся по последним технологическим наработкам портала и мобильного приложения

- 27 декабря 2021, 02:04

- |

Отчитываемся по последним технологическим наработкам портала и приложения (App Store / Play Market):

1. Научились автоматически забирать отчеты американских компаний, торгуемых на NYSE/Nasdaq в первый час после публикации и автоматически обрабатывать, в том числе вычленяя изменения

— выручки

— прибыли / EBITDA

— долга компании

— денежного потока

— влияние отчета на котировки компании

(существенно быстрее чем отчеты появляются на Яху Финанс и прочих источниках)

Также в результате генерируются красиво оформленная фин. статистика отчета, например как в предыдущем посте про Micron. В итоге появляется возможность быстрее заходить в интересные идеи

2. Наряду с EPS по большинству компаний теперь ведется статистика sales per share — факт против прогноза

3. Из упомянутых выше репортов также научились автоматически доставать guidance (ожидания) компании по выручке на следующий квартал / год (покрытие пока ~50% компаний из всех публикующих репорты, увеличиваем долю); теперь можно оперативно видеть, что компания ухудшает guidance или улучшает, а также скоро план/факт выполнения guidance компании

( Читать дальше )

Топ-10 высокодоходных облигаций с доходность от 13% годовых и хорошим кредитным рейтингом.

- 13 декабря 2021, 12:04

- |

Из-за повышения ставки ЦБ стоимость облигаций стала сильно волатильной. В ситуации когда ЦБ повышает ставку на 1 процентный пункт стало сложно понять какие же инструменты позволят сохранить стоимость денег. Сразу скажем, что депозиты и накопительные счета под 7-8% это не позволяют. Валюта также ничего не гарантирует, учитывая, что ставка на долларовые вклады близка к нулю, а текущая инфляция в долларах/евро уже превышает 4% годовых. С точки зрения надежности государственные облигации и облигации крупных компаний, конечно, внушает доверия, но как раз их стоимость больше всего корректируется в условиях повышения ставки ЦБ.

В итоге остается помимо дивидендных акций только выбирать между высоконадежными облигациями эмитентов. И в этом отношении становится все более выгодным зафиксировать ставку в 12-16% годовых на несколько, учитывая, что после повышения ставки ЦБ в ближайшее время в 2022 году ЦБ планирует вернуться к понижению ставки.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 30 )

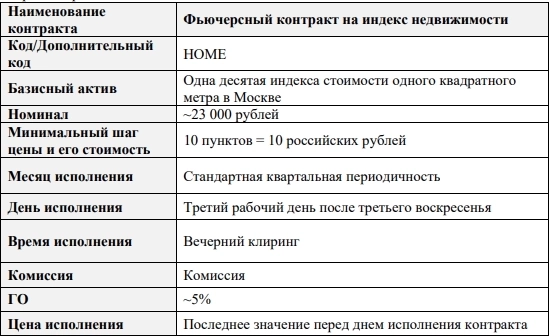

Фьючерс на индекс недвижимости на Мосбирже. Разбираем нюансы.

- 13 декабря 2021, 10:38

- |

Ну что ж, нам предлагают торговать недвижкой с 20 плечом, неплохо.

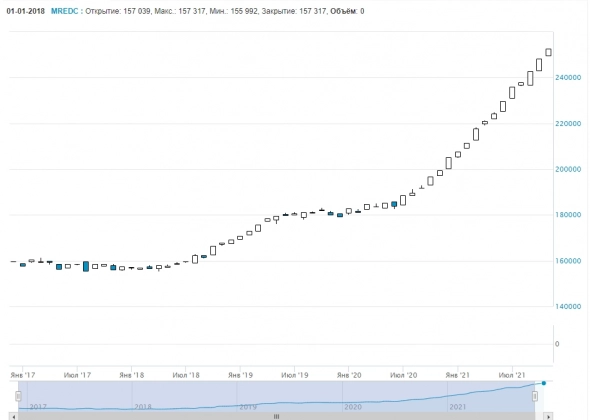

Посмотрим что из себя представляет базовый актив, а именно индекс недвижимости. Индекс московской недвижимости ДомКлик – композитный индекс московского рынка недвижимости, рассчитываемый Биржей на основании агрегированных данных об ипотечных сделках, предоставляемых ДомКлик, и отражающий среднюю стоимость одного квадратного метра общей площади жилой недвижимости в г. Москве, выраженную в российских рублях. Страница индекса на сайте Мосбиржи тут.

График выглядит идеально

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал