SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sam

Высокочастотные данные в R

- 07 апреля 2014, 19:17

- |

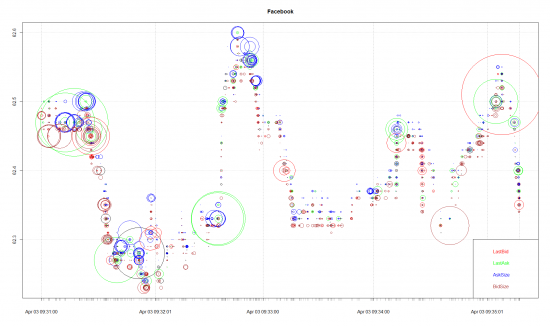

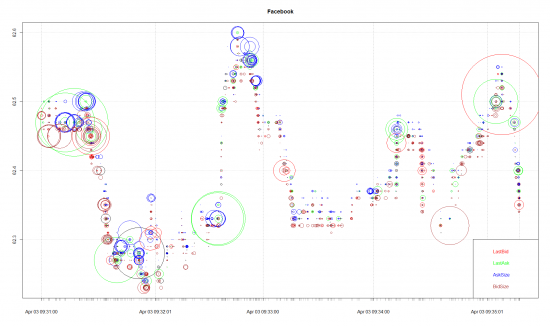

Визуализация пяти минут торговли Facebook в пятницу. Красиво получилось!

Экспорт данных из ActiveTick собственным приложением, загрузка в R — библиотека highfrequency.

Экспорт данных из ActiveTick собственным приложением, загрузка в R — библиотека highfrequency.

- комментировать

- 57 | ★4

- Комментарии ( 19 )

Презентация и все расчеты по проекту «Разумный инвестор».

- 06 апреля 2014, 15:05

- |

Как и обещал на конференции сМарт-Лаба, выкладываю свою Презентацию по проекту «Разумный инвестор», и все расчеты. Мне кажется, всё достаточно подробно описано. Где активные ссылки — это файлы для скачивания, они в дропбоксе лежат.

Презентация

Хочу заметить, что это модельный портфель, больше как пример возможностей фундаментального анализа, всё несколько упрощенно, и в реальной жизни всё будет несколько иначе. Нужно дополнить приемлемой диверсификацией, риск-менеджментом (ограничение доли акции в портфеле), а также использовать и другие системы отбора – например, для компаний роста, дивидендных акций, циклических компаний, и прочее…

К вопросу по «оценке менеджмента» - в принципе финансовый результат он характеризует и этот показатель. Если менеджмент хороший, то и правильные решения должны отразится на отчетах…)) Ну а так, Сечин, Миллер, Костин, Греф – кто лучше, или хуже?

( Читать дальше )

Первые результаты работы – по методу Муханчикова.

- 05 апреля 2014, 13:32

- |

С 1 апреля (начало второго квартала) я полноценно запустил в торги столь популярную на смарт-лабе стратегию А. Муханчикова .

Кодировал я ее весь первый квартал и вроде как потестировал чутка в марте.

Но тем не менее баги все равно вылетали и мне приходилось прихлопывать их мухобойкой активно отшлепывая стратегию Мухи.

Пока результат за три дня вот такой:

Немного подробней расскажу о стратегии:

( Читать дальше )

Кодировал я ее весь первый квартал и вроде как потестировал чутка в марте.

Но тем не менее баги все равно вылетали и мне приходилось прихлопывать их мухобойкой активно отшлепывая стратегию Мухи.

Пока результат за три дня вот такой:

Немного подробней расскажу о стратегии:

( Читать дальше )

Опционная торговля на QUIK-Excel (VBA) - II

- 02 апреля 2014, 09:37

- |

Добрый день!

Прошел почти год с момента моего предыдущего поста, хочу поделиться изменениями своего «приложения», произошедшими за этот период.

Несмотря на то, что предыдущая версия работала, несколько смущала производительность при приближении к дате экспирации, но, в тоже время, не хотелось все менять, т.к. был риск, что тождественность данных нарушится (в итоге статистика будет нерелевантна). Но все-таки собрался и пару месяцев назад переписал весь код с нуля (путем многократных тестовых запусков старой версии и новой, убедился в их преемственности и на серию (июнь) полностью перешел на обновленную версию). Основные изменения следующие:

1. Переписан алгоритм определения волатильностей ТЦ, спроса, предложения

2. Переход на явное определение всех переменных и упор на работу с массивами

3. Изменен алгоритм протоколирования данных

4. Ввод и вывод значений диапазоном

5. Изменен алгоритм определения исходных данных для статистики

В итоге производительность выросла в разы, если ранее средний расчет (за 1 квант времени) происходил за 0.5-1 секунды, пиковые (при протоколировании) от 3 сек до 10 (в последние недели перед экспирацией) секунд, то теперь средний расчет осуществляется менее чем за 0.1 секунды, пиковый до 0.3 секунд. Моделирование графиков PnL и грек занимает менее 0.2 сек, ранее это было около 3-4 секунд. И это далеко не предел, если минимизировать кол-во формул на листах, а их много (около 550) (закатать их в VBA) и минимизировать кол-во графиков (строить по требованию), то возможно добиться быстрых расчетов, но в целом этого и не надо. Загрузка процессора средняя, подвисаний (песочных часов), подтормаживаний экспорта нет, на этом же ноутбуке параллельно занимаюсь другими делами, ничего друг другу не мешает.

Ниже привожу обновленную блок-схему моего приложения, и скриншоты основных листов (масштаб уменьшил, чтобы на 1 экран помещалось), чтобы было примерно понятно, что и как реализовано, и как все это выглядит. Общее кол-во строк кода на VBA 400 (немного, так как часть функциональности сделана функциями на самих листах).

( Читать дальше )

Прошел почти год с момента моего предыдущего поста, хочу поделиться изменениями своего «приложения», произошедшими за этот период.

Несмотря на то, что предыдущая версия работала, несколько смущала производительность при приближении к дате экспирации, но, в тоже время, не хотелось все менять, т.к. был риск, что тождественность данных нарушится (в итоге статистика будет нерелевантна). Но все-таки собрался и пару месяцев назад переписал весь код с нуля (путем многократных тестовых запусков старой версии и новой, убедился в их преемственности и на серию (июнь) полностью перешел на обновленную версию). Основные изменения следующие:

1. Переписан алгоритм определения волатильностей ТЦ, спроса, предложения

2. Переход на явное определение всех переменных и упор на работу с массивами

3. Изменен алгоритм протоколирования данных

4. Ввод и вывод значений диапазоном

5. Изменен алгоритм определения исходных данных для статистики

В итоге производительность выросла в разы, если ранее средний расчет (за 1 квант времени) происходил за 0.5-1 секунды, пиковые (при протоколировании) от 3 сек до 10 (в последние недели перед экспирацией) секунд, то теперь средний расчет осуществляется менее чем за 0.1 секунды, пиковый до 0.3 секунд. Моделирование графиков PnL и грек занимает менее 0.2 сек, ранее это было около 3-4 секунд. И это далеко не предел, если минимизировать кол-во формул на листах, а их много (около 550) (закатать их в VBA) и минимизировать кол-во графиков (строить по требованию), то возможно добиться быстрых расчетов, но в целом этого и не надо. Загрузка процессора средняя, подвисаний (песочных часов), подтормаживаний экспорта нет, на этом же ноутбуке параллельно занимаюсь другими делами, ничего друг другу не мешает.

Ниже привожу обновленную блок-схему моего приложения, и скриншоты основных листов (масштаб уменьшил, чтобы на 1 экран помещалось), чтобы было примерно понятно, что и как реализовано, и как все это выглядит. Общее кол-во строк кода на VBA 400 (немного, так как часть функциональности сделана функциями на самих листах).

( Читать дальше )

Среднесрочная система для пары доллар-рубль. Часть 1

- 01 апреля 2014, 07:50

- |

Ослабление рубля за последние месяцы привело к настоящей панике среди населения. Многие люди как сумасшедшие ринусь в банки покупать валюту – доллары и евро. Я не экономист, мне не хочется рассуждать о перспективах вложений в валюту, я больше верю в статистику, которая может помочь для получения прибыли. Но, всё же, по моему мнению, хорошие большие трендовые движения на долларе приостановились. Поэтому, я хотел бы рассказать о системе, которая была разработана мной в начале 2013 года и помогла получить неплохую прибыль в трендовом движении начала 2014 года.

( Читать дальше )

( Читать дальше )

Как упали и как восстанавливаются наши акции.

- 31 марта 2014, 19:25

- |

Для своих целей создавал файлик, иллюстрирующий падение и восстановление акций наших. К сожалению, тут не смог отформатировать нормально excel табличку, так что качайте кому интересно.

https://docs.google.com/file/d/0B0EmyaAiUdIET3pMd3FDNmFzY1E — ссылка на xls на goolge drive, если кто хочет что-то свое добавить или что-то еще посчитать.

Старая цена — некоторая средняя цена, прикинутая мной «на глаз» до черного понедельника.

Новая цена — цена 14.03 (именно тогда изначальную версию создавал)

3/31/2014 — сегодняшнее закрытие

% от СЦ — отношение сегодняшнего закрытия к старой цене

% от 03/14 — отношение сегодняшнего закрытия к закрытию 14 марта.

В конце — средние значения по секторам.

Глядя на числа удивляет, например, ФСК ЕЭС, которая восстанавливается гораздо лучше Россетей и ИнтерРАО. Хотя по фундаменталу ФСК хуже.

https://docs.google.com/file/d/0B0EmyaAiUdIET3pMd3FDNmFzY1E — ссылка на xls на goolge drive, если кто хочет что-то свое добавить или что-то еще посчитать.

Старая цена — некоторая средняя цена, прикинутая мной «на глаз» до черного понедельника.

Новая цена — цена 14.03 (именно тогда изначальную версию создавал)

3/31/2014 — сегодняшнее закрытие

% от СЦ — отношение сегодняшнего закрытия к старой цене

% от 03/14 — отношение сегодняшнего закрытия к закрытию 14 марта.

В конце — средние значения по секторам.

Глядя на числа удивляет, например, ФСК ЕЭС, которая восстанавливается гораздо лучше Россетей и ИнтерРАО. Хотя по фундаменталу ФСК хуже.

Мои итоги 1 квартала 2014 +186%

- 29 марта 2014, 15:24

- |

Подошел к концу 1-й квартал этого года.

Можно подвести некие итоги. Не буду томить — итоги хорошие :) +186% в целом по счетам.

Что было до этого:

( Читать дальше )

Можно подвести некие итоги. Не буду томить — итоги хорошие :) +186% в целом по счетам.

Что было до этого:

( Читать дальше )

Предложение по по участию в производственном кооперативе исследователей финансовых рынков.

- 27 марта 2014, 17:19

- |

Подробности http://dmitryprognoz.opentraders.ru/15330.html

Для понимания организации:

Производственный кооператив (артель) — коммерческая организация, созданная путём добровольного объединения граждан на основе членства для совместной производственной и иной хозяйственной деятельности, основанной на их личном трудовом участии. Производственный кооператив это объединение людей, которые объединяются для решения задач, в одиночку которые решить сложно.

Цель кооператива — исследование и разработка различных алгоритмов которые бы могли успешно применяться для торговли на финансовых рынках. Совместный обмен знаниями для профессионального роста всех участников кооператива.

Прибыль кооператива — в результате совместного труда, каждый получает копию каждой рабочей модели разработанной кооперативно и делает с рабочей моделью что хочет на свой риск. Кооператив не запрещает участникам делать с разработанными моделями что им захочется — продать, использовать в собственной торговле и т.д., есть только одно ограничение — не выкладывать идеи и модели в общий доступ (т.е. в интернет). В перспективе, если кооператив захочет объединиться юридически, возможна продажа результатов труда кооператива от имени кооператива и деление прибыли между участниками кооператива, пропорционально количеству участников кооператива (т.е. поровну всем).

( Читать дальше )

Для понимания организации:

Производственный кооператив (артель) — коммерческая организация, созданная путём добровольного объединения граждан на основе членства для совместной производственной и иной хозяйственной деятельности, основанной на их личном трудовом участии. Производственный кооператив это объединение людей, которые объединяются для решения задач, в одиночку которые решить сложно.

Цель кооператива — исследование и разработка различных алгоритмов которые бы могли успешно применяться для торговли на финансовых рынках. Совместный обмен знаниями для профессионального роста всех участников кооператива.

Прибыль кооператива — в результате совместного труда, каждый получает копию каждой рабочей модели разработанной кооперативно и делает с рабочей моделью что хочет на свой риск. Кооператив не запрещает участникам делать с разработанными моделями что им захочется — продать, использовать в собственной торговле и т.д., есть только одно ограничение — не выкладывать идеи и модели в общий доступ (т.е. в интернет). В перспективе, если кооператив захочет объединиться юридически, возможна продажа результатов труда кооператива от имени кооператива и деление прибыли между участниками кооператива, пропорционально количеству участников кооператива (т.е. поровну всем).

( Читать дальше )

Где же Вы - реальные трейдеры Новосибирска?

- 27 марта 2014, 11:31

- |

«Печальная печаль»… Нет, я знал, чай не первй год в трейдинге (и не второй), но не думал, что настолько печально всё. Большинство трейдеров либо лудоманит в качестве хобби, либо размечтавшись о лёгких деньгах пробуют «с кондачка» сидя дома в вытянутых трениках найти тайный грааль, а потом напробовавшись годик уходят из рынка — ну«не смогла»... (А могло ли получиться иначе при таком подходе? Много ли гениев в мире способных самостоятельно без наглядных примеров освоить какую-то профессию… ну, кроме дворника, да и там надо чтобы показали?). И почти никто не относится к трейдингу как к серьёзной работе — это печально.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал