SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. finic2000

Реальная доходность Российского фондового рынка с 1997 года (мини-исследование)

- 12 марта 2013, 22:32

- |

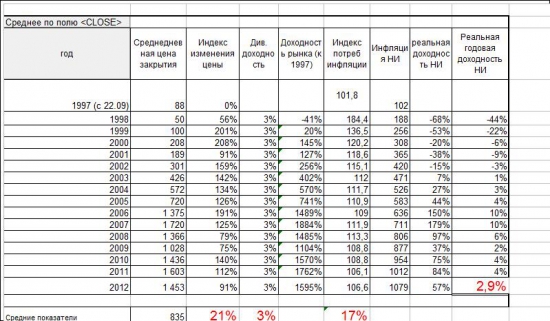

На примере индекса ММВБ провел расчеты.

Результат:

Комментарии

Дивидендная доходность в силу того, что это мини-исследование взята из неподтвержденных данных.

Потребительская инфляция взята с сайта госкомстата. С 1997 года потреб цены выросли в 10,7 раза, что похоже на правду.

Реальная доходность посчитана по формуле Фишера и приведена нарастающим итогом за период с 1997 года по данный год из таблицы

Некоторые выводы:

Реальная среднегодовая доходность Российского рынка +2,9%, несмотря на впечатляющий рост 1997-2007, существенно отстает от реальной доходности рынка США на больших временных отрезках, у них +6,5%;

Коррекция рынка 2008-2012 снизила реальную доходность до минимальных уровней (сняла некоторую перегрестость), что создало предпосылки для его роста в будущем;

С точки зрения реальной доходности, Российский фондовый рынок дешевый и его надо покупать, поскольку дисбаланс между риском и доходностью будет устранен.

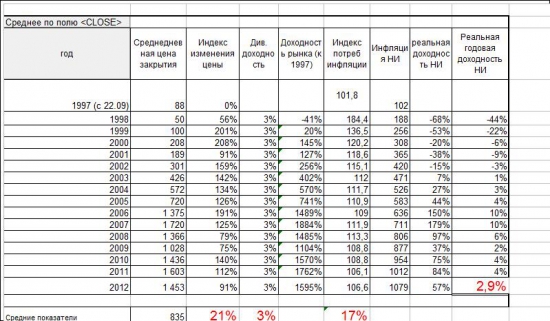

Результат:

Комментарии

Дивидендная доходность в силу того, что это мини-исследование взята из неподтвержденных данных.

Потребительская инфляция взята с сайта госкомстата. С 1997 года потреб цены выросли в 10,7 раза, что похоже на правду.

Реальная доходность посчитана по формуле Фишера и приведена нарастающим итогом за период с 1997 года по данный год из таблицы

Некоторые выводы:

Реальная среднегодовая доходность Российского рынка +2,9%, несмотря на впечатляющий рост 1997-2007, существенно отстает от реальной доходности рынка США на больших временных отрезках, у них +6,5%;

Коррекция рынка 2008-2012 снизила реальную доходность до минимальных уровней (сняла некоторую перегрестость), что создало предпосылки для его роста в будущем;

С точки зрения реальной доходности, Российский фондовый рынок дешевый и его надо покупать, поскольку дисбаланс между риском и доходностью будет устранен.

446 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025...

16:13

теги блога Григорий

- GTL

- айфон

- Акрон

- Акции

- Арсагера

- АФК Система

- Аэрофлот

- бай-бэк

- Байден

- банки

- Башнефть

- Брокер

- брокеры

- Война и Мир buyback

- вопрос

- ВТБ

- ВТБ брокер

- выкуп акций

- Вымпелком

- вью

- газпром

- Газпромнефть

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2015

- Доллар Рубль

- Дональд Трамп

- Дорогобуж

- Доходность портфеля

- Доходность российского рынка

- загадка

- иис

- Инвестирование

- инвестирование в акции

- инвестиции

- Индекс ММВБ

- инфляция в России

- Клинтон

- Ленэнерго

- Магнит

- Мегафон

- металлургия

- мечел

- Мечел преф

- ммвб

- мобильный пост

- Мосбиржа

- МТС

- Налогообложение акций

- Нефть

- Нижнекамскнефтехим

- нкнх

- Норильский Никель

- облигации

- Опрос

- Отисифарм

- открытый интерес

- оферта

- оффтоп

- оценка

- Портфель

- пошлины США

- принципы инвестирования

- Прогноз

- Протек

- Распадская

- РН Холдинг

- Роснефть

- Россети

- РФР

- Санкции

- санкции против России

- сбербанк

- Северный поток

- смартлаб

- статистика

- Стратегии 2012

- Сургутнефтегаз

- Сценарии торговли

- США

- техдефолт

- ТНК-BP Холдинг

- торговые войны

- Трансаэро

- транснефть

- трейдинг

- Украина

- Уралкалий

- Уралхим

- ФА

- Фармстандарт

- Фосагро

- ЦБ РФ

- Черкизово

- ЧС

- шорт

- шутка

- Юкос

- Юмор

Ну вы, однако, сравнили… зачем в принципе покупать рашу в среднесрок с текущих? хотя бы пару доводов, о трех я и не мечтаю…

Формула Фишера имелось ввиду следующая: ru.wikipedia.org/wiki/%D0%A3%D1%80%D0%B0%D0%B2%D0%BD%D0%B5%D0%BD%D0%B8%D0%B5_%D0%A4%D0%B8%D1%88%D0%B5%D1%80%D0%B0

Все равно не понял зачем формула Фишера, если обычные формулы сложного процента.

А если брать средневные цены, то по прежнему некорректно дисконтировать годовой инфляцией. Тогда надо брать средневзвешенную цену в последний день торгов, если не хотите закрытие. Для простоты ее легко приблизить ценой (H+L)/2 дня.

Ну тогда и инфляцию надо считать не по году, а по дням. Иначе некорректность сохраняется.

А доходность не соответствует годовой доходности вложений.

А если 98 и 99 не брать во внимание?