Избранное трейдера Андрей Бежин (s_point)

Почему у мясца рвануло пукан, когда ему сказали что теханализа не существует?

- 15 декабря 2016, 12:03

- |

Ответ на вопрос в заголовке: Когнитивный диссонанс. Вот причина. Напомню...

что это напряжение, которое возникает, когда ваше какое-либо твердое убеждение или ценность ставится под сомнение. Американский психолог Леон Фестингер, который впервые сформулировал это явление, считал, что люди реагируют в такой ситуации одним из двух способов:

- игнорируют несоответствие новой информации их модели восприятия, пытаются дискредитировать источник вызывающей беспокойство информации

- искажают деструктивную информацию таким образом, чтобы она не вызывала напряжения.

=======================================

О чем не написал Решпект?

О том, что я предлагаю отказаться от термина технический анализ и строить самостоятельную систему торговли, отталкиваясь от точно сформулированной цели, которую вы хотите добиться в трейдинге. Если очень коротко, то я призываю самостоятельно искать систематические закономерности и понимать причины возникновения этих закономерностей, а не искать на графике те штампы, которые описаны в учебниках про технический анализ. Я полагаю, что такой подход и понимание рынка сможет обеспечить более фундаментальное понимание природы рынка и сделает результат более последовательным.

=======================================

Ну а то, что пуканы взрываются нет ничего удивительного… Пишу одному розничному брокеру с просьбой дать мне их фундаментальный рисерч по акциям… Вот что он ответил:

у нас фа не пользуется популярностью — больше на та упор делают т.к. считается что он проще для понимания

На рынке, где самая жестокая конкуренция, на рынке, с которого брокеры, биржа и HFT алготрейдеры/маркетмейкеры КАМАЗАМИ ежедневно вывозят тоннами чьи-то деньги на свои счета, вы хотите добиться последовательного успеха инструментами, которые ПРОЩЕ ДЛЯ ПОНИМАНИЯ.

Именно поэтому я пишу, что:

( Читать дальше )

- комментировать

- 6.7К | ★42

- Комментарии ( 277 )

Перевод. Карьера в сфере финансовой математики. Часть 2

- 28 ноября 2016, 15:50

- |

В отличие от инвестиций, где менеджеры в долгосрочной перспективе добиваются доходности путем понимания движений портфеля ценных бумаг, валюты и/или товаров, трейдер стремится определить выгодные краткосрочные позиции среди отдельных инструментов. В статье New York Times Райан Шефтель, глава автоматизированной трейдинговой компании, работающей с государственными облигациями «Credit Suisse» заявил: «Наши лучшие трейдеры проводят много времени за написанием кода. Кода принятия торговых решений». Все это следствие перемен, которые происходят в электронике. Интеллектуальный контент торговых кодов — это секрет, но мы знаем, что навыки, необходимые для его написания представляют собой сочетание финансовой смекалки, статистики, математического моделирования и компьютерного программирования.

Банки создают и продают производные инструменты. От них это требуют компании, занимающиеся производством, которым они нужны, чтобы зафиксировать цены на сырье, снизить валютные риски, с которыми сталкиваются крупные предприятия, или иным образом сократить бизнес-риски. Из-за недавно осознанной необходимости учитывать риск банкротства контрагента, банкам стало сложнее торговать производными инструментами. Дополнительная сложность возникла с момента начала финансового кризиса – банки имеют несколько источников финансирования, и поскольку возможность их банкротства стала всем ясна, некоторые из этих источников стали дороже. До кризиса этими лишними затратами (если они вообще были) можно было пренебречь. Сейчас это сделать невозможно. Когда банк заключает контракт, то он либо предоставляет капитал, который необходимо взять из какого-то источника, либо получает капитал, который он может использовать для финансирования другой сделки. Для определения правильной цены сделки нужно учитывать издержки и выгоды от финансирования, и эти затраты могут существенно различаться в зависимости от источника финансирования. Математические модели для работы с этой новой реальностью все еще находятся в стадии разработки.

( Читать дальше )

ВТБ - банк вышел в прибыль по результам 9 мес МСФО, чистая прибыль в 3 кв +201% г/г

- 14 ноября 2016, 10:06

- |

За 9 месяцев 2016 года положительное влияние на результаты Группы оказали предпринятые меры по оптимизации расходов и синергетический эффекта от интеграции Банка Москвы.

пресс-релиз

Рынок драгоценных металлов начинает долгосрочную тенденцию роста

- 11 ноября 2016, 13:51

- |

Рынок драгоценных металлов в скором времени сформирует прочную базу основы поддержки, которая в будущем будет считать нижней границей движения котировок. Победа Дональда Трампа на президентских выборах США несет важную роль не сколько для американской экономики и её финансовых рынков, сколько формирует долгосрочную тенденцию роста рынка драгоценных металлов. Цены на золото и серебро, по истине, находятся на низких уровнях, поскольку в долгосрочной перспективе это будет лишь нижняя граница.

Первая и главная причина так считать – это Дональд Трамп. Его ориентиры политики и экономического развития США все еще не ясны, но примерные наброски готовы, и все понимают, что период низких процентных ставок скоро уйдет в прошлое. Причиной повышения процентных ставок может стать рост инфляционного давления, который вернет темпы роста экономики США в нормальное русло. Ужесточение денежно-кредитной политики ФРС – это один из главных факторов, почему курс американского доллара будет расти.

( Читать дальше )

Что сулят Wall Street выборы президента США?

- 07 ноября 2016, 06:46

- |

Согласно данным опубликованного ранее исследования, был сделан общий вывод: в подавляющем большинстве случаев до президентских выборов американский фондовый рынок смотрится лучше, чем после них.

В этот раз ситуация необычная. Доверие к обоим кандидатам находится на минимумах. При этом если верить опросам населения, шансы на победу каждого из них практически сравнялись. Скандал с перепиской Клинтон, проблемы со здоровьем кандидата от Демократов, выглядят для американцев не менее пугающими, чем эксцентричные и порой оскорбительные заявления Трампа.

Свой вердикт большинство граждан США вынесут 8 ноября. Исход голосования способен предопределить дальнейшую динамику многих финансовых активов. Так что же ждать инвесторам?

Хиллари Клинтон

( Читать дальше )

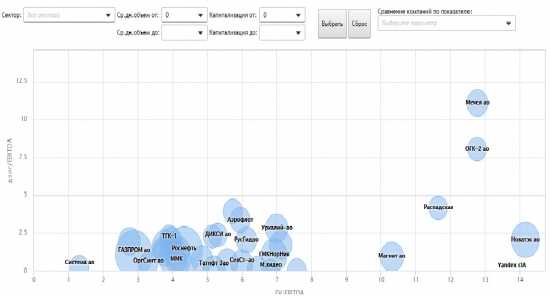

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

Открытый интерес: определение и объяснение

- 03 ноября 2016, 09:55

- |

Открытый интерес — это количество открытых контрактов (обязательств) на определенном рынке. Открытый интерес вычисляется для рынков фьючерсов и опционов. Он используется в качестве индикатора силы рынка, а также для измерения активности торговли на рынке, но это — не то же самое, что объемы. Объем тоже используется в качестве индикатора силы рынка и для того, чтобы видеть, насколько активно проходит торговля на данном рынке. Однако между объемом и открытым интересом есть несколько важных различий.

Открытый интерес обычно оценивается наряду с текущей ценой (бид, аск и последняя цена) и объемом, когда рассматриваются котировки на рынке опционов или фьючерсов.

Как рассчитывается открытый интерес

Открытый интерес вычисляется путем прибавления всех контрактов, связанных с открытием сделок, и вычитания всех контрактов, связанных с закрытием сделок. Например, если...

Читать дальше: http://utmagazine.ru/posts/19151-otkrytyy-interes-opredelenie-i-obyasnenie

( Читать дальше )

11 медицинских компаний, которые любят аналитики

- 27 октября 2016, 15:07

- |

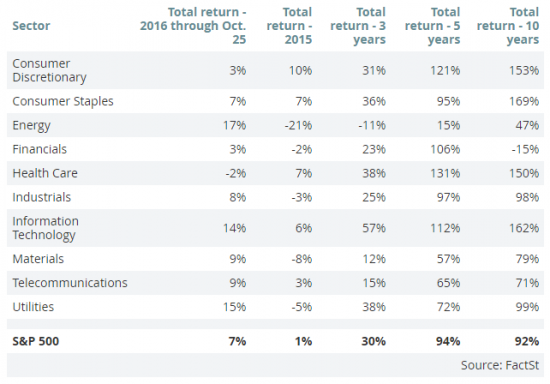

Сектора фондового рынка могут превратиться из лучших в худшие и снова стать лучшими в течение пары лет. Или быть худшими, а потом стать лучшими. Такие изменения дают восхитительные возможности для зарабатывания денег, если вы разумный инвестор. Они также могут подчеркнуть, насколько важно придерживаться надежных долгосрочных стратегий.

На рисунке ниже представлена полная доходность по 10 секторам S&P500.

Вы можете видеть, что три сектора, хорошо известных своими привлекательными дивидендными доходностями — товары широкого потребления, телекоммуникации и коммунальные услуги — уже неплохо показали себя в этом году, поскольку инвесторы стремились к более высоким доходностям в условиях снижающихся процентных ставок. Энергетический и сырьевой сектора восстанавливаются после серьезного снижения цен на энергоносители и сырьевые товары. Такие спады и обвалы на товарных рынках всегда будут, так что вы вновь увидите эти ценовые движения, хотя вряд ли сможете их предсказать. Но даже не смотря на негативный политический климат для сектора здравоохранения из-за провала программы Obamacare и того, что оба кандидата в президенты критикуют фармацевтические компании, этот сектор определенно продолжает оставаться устойчивым и сильным. Причина этого в том, что ставка на старение населения в развитых странах — безопасная.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал