Избранное трейдера aka

Дивиденды2017.Разочарования.

- 12 июня 2017, 18:06

- |

Ну вот и закончились новости по обьявленным СД рекомендациям дивидендов. Последние интриги, о которых я писала в прошлом обзоре, разрешились, известны дивиденды Лензолото ап, Полюс и Мечел.

Ожидаемо не большие дивиденды у ПАО Лензолото 34,18 рубля на АП, на АО дивиденды СД не рекомендованы, ведь само Лензолото деятельности не ведёт и, если не начислены дивиденды в дочерней компании АО ЗДК Лензолото, то у самого ПАО Лензолото чистый убыток и дивиденды начислять не из чего.

СД Полюс рекомендовал выплатить дивиденды несколько необычно. Цитирую:

По третьему вопросу повестки дня «О рекомендациях по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2016 года и порядку его выплаты» принято следующее решение:

«Рекомендовать годовому Общему собранию акционеров ПАО «Полюс»:

1. Чистую прибыль ПАО «Полюс» по результатам 2016 финансового года в размере 261 377 397 261,56 руб. (Двести шестьдесят один миллиард триста семьдесят семь миллионов триста девяносто семь тысяч двести шестьдесят один рубль пятьдесят шесть копеек) распределить следующим образом:

• Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 2016 финансового года в денежной форме в общем размере 20 062 843 800 (Двадцать миллиардов шестьдесят два миллиона восемьсот сорок три тысячи восемьсот) рублей (что эквивалентно 354 000 000 долларов США по курсу Центрального Банка Российской Федерации на 07.06.2017: 56,6747 рублей за 1 доллар США). Размер дивидендов на одну акцию определяется пропорционально общему количеству размещенных акций, принадлежащих акционерам ПАО «Полюс» по состоянию на конец операционного дня даты составления списка лиц, имеющих право на получение дивидендов по результатам 2016 финансового года.

То есть точный размер дивиденда предполагается узнать уже после закрытия реестра под дивиденды 17.07.2017.

Интрига по Мечел разрешилась вполне благополучно. И если в прошлый выходной только два из трёх крупнейших кредиторов Мечел дали согласие на выплаты дивидендов на АП, то на этой неделе дал своё разрешение и Газпромбанк и СД Мечел рекомендовал акционерам на ГОСА проголосовать за выплату дивидендов в размере 10,28 рублей на АП.

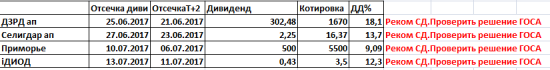

В таблицах обзоров из серии Дивиденды 2017 я рекомендовала обязательно уточнить, примут или нет акционеры на ГОСА решение о рекомендованных СД по итогам 2016 года дивидендах. Такие рекомендации были обязательными для четырех эмитентов: ДЗРД, Селигдар, iДИОД и Приморье. от выдержка из дивидендной табдицы с этими рекомендациями.

( Читать дальше )

- комментировать

- 424 | ★15

- Комментарии ( 36 )

ПОМОГИТЕ !!! ЕДЕТ КРЫША

- 02 июня 2017, 14:04

- |

Я сдаюсь, не знаю почему пишу это тут, меня никто не знает, и я никого не знаю,

просто это единственный ресурс, где найдутся люди которые меня поймут, и может помогут как это бросить.

Я сдаюсь. Спустя три года торговли на рынке, я осознал что «умение торговать»,

это способность, это не навык на который я так надеялся и утешал себя все эти три года.

Это полный пи**ец, я уделял всему этому по 10-14 часов в день, я безудержно верил в то, что я смогу.

Я не знаю, как моя девушка не ушла от меня за все эти три года, наш досуг был — 1 поход в ресторан, и 4 раза в кино и ВСЕ!

Вы представляете все остальное время я капался в этом дерьме сутками на пролет. Деньги у меня были с накоплений от работы официантом.

Это единственная высокооплачиваемая работа для молодежи в Москве, на которую я мог рассчитывать.

Были моменты я удерживал прибыль несколько месяцев, но потом снова потери полный слив всего, и так по сей день. Не знаю, что меня

тогда дисциплинировало. Правда еще в том, что рынок у меня выше всего и всех, мне настолько стыдно это признать, я как наркоман.

Были моменты меня могло остановить только закрытие биржи, да иногда я мог с минусов за день выйти в плюс, но это была случайность.

Все мои потери закономерны, это факт, мой темперамент личности не смог признать за 3 года, что нужно себя сломать в этом деле.

Вся проблема заключается в том, что накануне вечером я пишу на листок сценарии которые я буду торговать, но в 10 00 после открытия я уже

другой, меня как подменили, я не могу сделать то, что я написал своей собственной рукой. И х*й с ним если бы план не срабатывал,

но по статистике в 8 из 10 домашних заданий он срабатывает. Я так и не смог научится чувствовать себя в сделке комфортно, после каждого входа в рынок если я смотрю на график меня тресет, я уже привык к этому, но это же не нормально??

( Читать дальше )

Почему у нас ЗАСТОЙ на рынке?

- 30 мая 2017, 17:04

- |

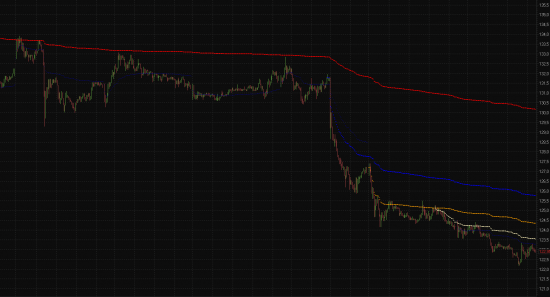

Хотел бы обратить ваше внимание на главную причину, почему у нас на рынке такое БОЛОТО! Это конец сырьевого суперцикла, который по хорошему счету завершился в 2008 году, когда всё сырье упало в цене в 3-4 раза. Потом был восстановительный рост после сильного падения, и в 2011 году началось опять падение цен на промышленные товары. Да, нефть начала падать позже, в 2014 году. НО! Посмотрите, когда индекс РТС установил свой максимум после падения 2008 года? В апреле 2011 года на уровне 2134 пункта был посткризисный максимум. И несмотря на то, что нефть была еще 3 года выше 100$, Ртс около 2000 мы уже больше не видели. Еще никакой конфронтации с западом не было, а наш рынок уже был неинтересен международным инвесторам. Сырьевые активы перестали пользоваться таким же спросом как раньше.

Давайте просто вспомним, какие были объемы торгов по нашим основным инструментам тогда и сейчас. Я приведу примерные данные, которые у меня отложились в голове. По РИ в среднем около 2 млн контрактов проходило в день, по Газпрому около 80 млн акций, по Лукойлу около 2.5-3 млн акций. К нашему рынку был виден интерес. А какие обороты имеем сейчас? По РИ в среднем около 600 тыс контрактов оборот за день, по газпрому примерно 20-25 млн акций и по Лукойлу окло 500 тыс акций в день. Торговые обороты упали в 3 РАЗА! Нет интереса к нашему фондовому рынку. Деньги в том количестве больше не приходят на наш рынок. Поэтому мы и наблюдаем такое БОЛОТО! В прошлом посте http://smart-lab.ru/blog/401102.php выложил видео, как выглядит наш рынок сейчас. Но этот пост почему-то убрали с главной, хотя он был абсолютно корректный.

О торговых роботах и индикаторах Quik. Часть 30 (FirstBar)

- 25 мая 2017, 12:58

- |

Уже написанные бесплатные скрипты:

1) Тройное экспоненциальное среднее

2) Баланс покупок/продаж

3) Горизонтальные объемы

4) Хай-лоу-открытие предыдущего дня и открытие текущего

5) Сбор АТР статистики

6) Разделитель периодов

7) Расчет допустимого кол-ва контрактов в сделке

8) Линии скорости

9) Круглые уровни

10) Автостоп и закрытие позиции лесенкой

11) Канал Тарпа

12) Канал Кельтнера

13) Хай-лоу-открытие предыдущего дня и открытие текущего + АТР предыдущего

14) Канал стандартного отклонения

15) Ренко

16) ChopZone

17) DTOSC

18) NRTR

19) VIDYA

20) WMA

21) VolMA

22) MinMaxPrevDay

23) ATR_PriceChannel

24) Pivot Points

25) FirstBar

Вот как это выглядит :

( Читать дальше )

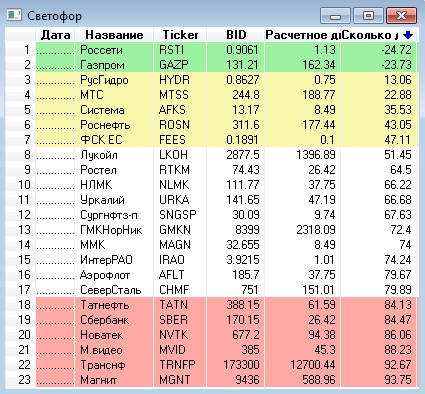

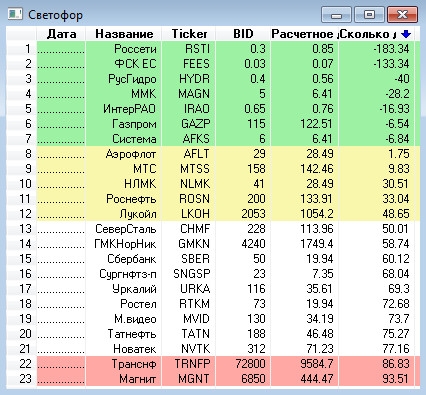

Скрипт на qlua - Светофор

- 16 мая 2017, 22:14

- |

По следам этого поста скрипт на qlua, называется «Светофор».

Суть скрипта- отслеживать дистанцию до «дна», которое представляет собой лои 2008 года+накопленная инфляция.

Подсветка строк:

зеленым- цена ниже уровня инфляции

желтым — до дна менее 50%

красным — до дна более 80%

сортировка строк по ctrl+клик

В чем не смог разобраться:

как получить лой 2008 года по акции (вбито вручную)

как получить полное название компаний (вбито вручную)

кто знает — подскажите!

Как это выглядит в Квике:

Бэктест на проливе 2014 года:

( Читать дальше )

Прибыльный трейдинг это когда

- 16 мая 2017, 21:08

- |

«Я уже раньше говорил это, но скажу еще раз, потому что это очень важно: самым важным этапом в моей карьере трейдера стало понимание того, что нужно разделять эго и торговлю. Торговля – это психологическая игра. Большинство людей думают, что они играют против рынка, но рынку, на самом деле, все равно. Просто вы играете против самого себя. Перестаньте пытаться торговать только для того, чтобы доказать, что вы правы. Делайте только то, что рынок показывает в данный момент. Забудьте, что было 5 минут назад. Основа торговли заключается не в том, чтобы доказать себе, что ты прав, а в том чтобы заработать деньги».

" — Победа или поражение, каждый получает от рынка то, что хочет. Некоторым людям кажется нравиться терять деньги, поэтому они выигрывают, когда теряют деньги.

— Чтобы избежать убытков перестаньте торговать.

( Читать дальше )

Дрифтless. Повесть о ненастоящем распределении.

- 15 мая 2017, 12:17

- |

В системе OptionSmile мы используем фактическое эмпирическое распределение для оценки справедливой стоимости опционов, а затем, считая разницу с рыночной ценой, делаем вывод об их пере- или недооцененности рынком. Очевидно, что в этой разнице заложены оба фактора, упомянутые выше: направление движения БА (дрифт) и неверная оценка рынком ожидаемой волатильности.

Представляю новую функциональность в платформе — расчет Fair Value опционов без учета дрифта БА. Назовем это Driftless Fair Value, которая считается на базе распределения доходностей БА с исключенным дрифтом. Арифметика проста: для отфильтрованного сегмента (filter bin) считается средняя доходность БА (µ) и вычитается из всех доходностей, попавших в этот бин. Все распределение сдвигается на этот дрифт влево, если дрифт положительный, или вправо, если отрицательный. Схематично это выглядит так:

( Читать дальше )

Инвестиции. На тему выбора и сравнения активов.

- 05 мая 2017, 11:37

- |

Например, на тему широко рекламируемых и активно впихиваемых населению гос. облигаций: за последние 10 лет, за вычетом инфляции, вложения в гос. облигации похудели примерно на 3%.

Сравнение показывает, что позиции активов по доходности сильно меняются год от года. Какие-то активы вырывались на первое место, потом падали, снова поднимались и так далее. Нет ни одного актива, который стабильно каждый год приносил бы наибольшую доходность.

Вывод: когда Вы видите, что какой-то актив(ы) за год сильно вырос (как доллар и евро в 2014 году), нет смысла идти и вкладывать средства в этот актив, т.к., скорее всего, он в ближайшие годы не будет расти в том же темпе. А более вероятно — будет падать. Что совсем не означает, что то, что в этом году падало, в следующем будет расти. Но алгоритм принятия инвестиционных решений — это отдельный разговор. А пока, на закуску, сравнительная таблица доходности за вычетом инфляции 13 видов активов наиболее популярных активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал