Избранное трейдера reinvestor

УЖАСНО ТОРМОЗИТ КВИК. При вводе заявок отклик достигает пару минут. Помогите кто сталкивался с этой проблемой и может как-то решил.

- 24 мая 2019, 13:55

- |

Комп i5-6500 память 16Гб, две видеокарты, каждая на 4 моника.

винда 10 версия 1803

В 2016-2017 году всё летало.

Постепенное обновление квика(сейчас 7.27.2.1) привело к безумным тормозам и увеличения отклика при вводе заявок до нескольких минут в период увеличения волатильности. (особенно утром на открытии). На старых версиях к примеру 7.5 тормозов было меньше, но уже стали появляться.

Т.е. с каждым обновлением квик становиться всё хуже!

Работа просто остановилась. (Загрузка проца стала доходить от одного квика до 25-28%, раньше вроде такого не было)

Вынужден грузить дополнительный квик на один монитор и с его вводить заявки или с дополнительного компа.

В течение 4х месяцев еженедельно списывался с поддержкой — всё говорят что работа ведётся — но не в поддержке, а передана типа разработчикам.

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 82 )

Продажа опциона

- 22 мая 2019, 12:53

- |

Читал и читаю что продавать опционы новичку грех.

Но можно ли продать ранее купленный опцион?

Кто будет нести риски если опцион будет исполнен?

Кто его продал первый раз или кто его продал последний раз, то есть я

Бэнкинг по-русски: "Структурный продукт" как альтернатива банковскому депозиту.

- 16 мая 2019, 00:55

- |

Результат Акции – заключение и исполнение во исполнение поручения Клиента форвардного контракта, по условиям которого Клиенту может быть выплачена окончательная расчетная цена Контракта, составляющая не менее суммы начальной цены Контракта, уплаченной Клиентом при заключении форвардного контракта.

2.5. Форвардный контракт – внебиржевой форвардный контракт, заключаемый ООО «Компания БКС» во исполнение поручения Клиента, являющийся расчетным срочным контрактом (производным финансовым инструментом), базисным активом которого является курс доллара США по отношения к рублю РФ, условия которого соответствуют условиям, указанным в форме поручения, являющегося приложением №2 к настоящему Приказу (далее – Поручение), а также включает следующие условия: Срок инвестирования — 3 месяца/91 день.

( Читать дальше )

Противные жирные Мухи теперь никогда не сядут на мои сетевые кабеля ...

- 14 мая 2019, 21:02

- |

Напомню, кто не в курсе.

Я торгую только роботами.

Причем торгую целыми «стаями» роботов, по-научному это называется портфелями.

1 мая у меня сгорел мой размещенный сервер на Collacation.

В результате этой аварии у меня полностью выгорел Блок Питания,

а также пострадали два жестких диска по 3TB.

Я забрал мой сервер домой и восстановил его работоспособность.

Но, это происходит не в первый раз. В предыдущий раз сгорел более мощный сервер

с двумя процессорами Xeon E5-2650v2 и соответствующей периферией.

К чему это я все рассказываю.

А к тому, что если у Вас на Colloacation размещен Ваш Сервер,

то в случае Аварии Питания в DataCentre, где он размещен, все спишут на Вас ( на Ваш блок питания или глючное оборудование),

вообщем, придраться не к чему. Как бы сам виноват.

То есть если какая-нибудь «жирная» Муха села на Ваш сетевой кабель или уборщица нечаянно шваброй махнула,

и кабель случайно отсоединился от сокета — то виноваты все равно будете Вы.

( Читать дальше )

Постигая опционы #1

- 02 мая 2019, 11:46

- |

Качественный способ обучиться чему-либо — попытаться объяснить предмет изучения кому-то другому. Среди программистов (коим являюсь и я) в роли слушателя иногда выступает кот. Кота у меня нет, а учить аудиторию смартлаба торговле опционами было бы глупо, здесь же все, итак, умные и зарабатывают на бирже (ага?), поэтому я никого учить не собираюсь, а пишу ради себя.

Постигая опционы. Прелюдия

Эти записи будут выступать в роли дневника, в котором я буду стараться описывать свой путь изучения опционов. Зачем мне эти опционы? Забегая вперед, скажу, что это очень интересно и что самое главное, похоже, что торговля опционами больше всего подходит под мой характер.

На бирже я с 2016 года, за это время овладел двумя навыками: терять деньги и иногда их зарабатывать. Само собой, на спекуляциях я в целом в нуле. И тут считаю и кроется 3-й навык, который стоит постичь — научиться не терять.

Наверное, стоит сказать немного слов о том какой подход у меня к торговле и в целом как я отношусь к трейдингу. А к трейденгу я отношусь негативно (разрыв да?). Копнем поглубже.

( Читать дальше )

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

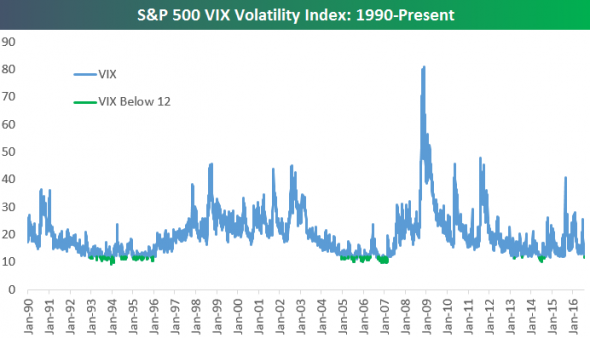

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

Торговые системы: механика и автомат

- 29 апреля 2019, 09:47

- |

Заметка до кучи, вот этой smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/535145.php (как оценить торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика), smart-lab.ru/blog/535612.php (управление капиталом в сделках).

Вот еще вопрос – а робот в алготрейдинге обязателен? Когда как.

Торговать строго механически – обязательно, торговать ли автоматически – решается по обстоятельствам.

Если в системе много сделок в день в непонятное заранее время – конечно, только робот. Если для исполнения алгоритма достаточно подойти раз в день, в понятное заранее время, глянуть в терминал и принять решение – лучше дойти ногами и сделать руками, чем использовать робота.

( Читать дальше )

Заявки: рыночные или лимитные?

- 26 апреля 2019, 10:56

- |

Вот еще нюанс. Как именно входить и выходить из позиции? Рыночной заявкой или лимитной? Если указать цену поблизости от текущей, например, поместив заявку со своей стороны спреда – вероятность сильно более 50% процентов, что сделка пройдет по твоей цене.

Достаточно ли это, чтобы всегда работать лимитником? Давайте прикинем. Допустим, вероятность исполнения по статистике на данном инструменте за энный срок – 83%. В 83% случаев вы экономите на спреде, но чуть-чуть. В 17% вы теряете, но значительно больше. Заявка поставлена. Заявка не исполнилось. Если это заявка на выход, вы все равно должны выйти. Но, допустим, цена хуже уже на 1%. А на спреде вы экономили всего 0.1%. Посчитайте сами, 13% перевесят 87%. Если это заявка на вход, можно просто не входить. Но скорее всего, если цену так вынесло за малое время, ее понесет и дальше: вы пропустите лучшие сделки года.

Вход по рынку можно корректно оттестить: примерно понятно, на сколько хуже торговля, если платишь эту дань. Просто добавляешь цифру в графу транзакционные издержки, и смотришь – совсем плохо или терпимо? В случае входа лимиткой потери не понятны заранее. Обычно все будет хорошо, но иногда будет сильно хуже, но как часто и насколько? Лишняя неопределенность – это плохо. Вы как бы подписались на маленького черного лебедя, и в самый ответственный момент (например, в день биржевого краха) его вам доставят на дом.

( Читать дальше )

Основы (генерация волатильности , часть 3)

- 23 апреля 2019, 10:23

- |

Последние что мы сделаем с нашими ценами. Зададим лимиты по волатильности. Я постараюсь сделать график РИ, дневной, с настоящими характеристиками. После чего мы сможем проверить на нем различные стратегии.

Мы используем хорошо забытую методику имени Орнштейна-Уленбека. В общем, это основа, из которой все понемногу брали и почетные имена забыли. Качаем файл и смотрим формулу:

https://cloud.mail.ru/public/2TTp/33yg8KSna

Это дифур и его решение. Где х(t) это наша искомая волатильность на следующий день. При этом мы получаем три члена. Альфа «а», которая отвечает за среднее значение и уровень притяжения. Битта «б», отвечает за скорость этого «притяжения» и сигма за границы «коридор». Если вы, когда ни будь, слышали такое название «компрессор лимитер», то это оттуда. На листе «ОУ» видны свойства этой формулы. У нас есть некий ряд со средним 5,6. Мы можем задать альфу 5,6 и битту 0,5. Мы получим ряд со средним 5,6, но более «сплоченную» вокруг среднего значения. Чем больше у нас битта, тем ближе мы к среднему значению. Можете поменять цифры в зеленой зоне и посмотреть, кто за что отвечает.

( Читать дальше )

Посмотрим - чуй сработал или нет

- 18 апреля 2019, 14:45

- |

Сегодня вложился на 100% в разные ОФЗ.

Замер до лета.

Спинным мозгом чую какую то засаду. Но объяснить не могу.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал