Избранное трейдера Земляк

«Яндекс» 16 апреля проведет сбор заявок на облигации объемом 30 млрд.₽

- 08 апреля 2025, 13:16

- |

МКПАО «Яндекс» — ведущая российская ИТ-компания. Ее экосистема насчитывает более 90 B2C- и B2B-сервисов в таких областях, как поиск информации, размещение рекламы и услуги для ведения бизнеса, заказ такси, каршеринг и аренда самокатов, доставка еды, e-commerce, образование и др. Компания также инвестирует в высокорисковые и перспективные направления бизнеса, развивая генеративные нейросети и технологии автономного транспорта.

Сбор заявок 16 апреля

11:00-15:00

размещение 21 апреля

- Наименование: Яндекс-001Р-01

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: КС+190 б.п. (ежемесячный)

- Срок обращения: 2 года

- Объем: 30 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Старт капитал

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

«ЕвроТранс» 7 апреля проведет сбор заявок на новые облигации

- 27 марта 2025, 12:04

- |

ПАО «ЕвроТранс» (бренд «ТРАССА») — один из крупнейших независимых топливных операторов на рынке Московского региона. Компания входит в перечень системообразующих предприятий российской экономики, утвержденный Минэкономразвития России.

Сбор заявок 7 апреля

11:00-16:00

размещение 10 апреля

- Наименование: ЕвроТранс-001Р-07

- Рейтинг: А- (АКРА, прогноз «Стабильный»)

- Купон: 24.50% (ежемесячный)

- Срок обращения: 2 года

- Объем: ---

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Как купить биткоин в России за рубли: Полное руководство

- 19 декабря 2024, 18:36

- |

В России биткоин набирает популярность среди тех, кто ищет альтернативу традиционным валютам для инвестиций, расчетов или переводов.

Как купить биткоин в России за рубли? Сегодня доступны несколько способов покупки BTC, каждый из которых имеет свои преимущества и особенности.

В этой статье вы найдете подробное руководство по покупке биткоина за рубли в России. Мы расскажем о самых популярных методах, включая криптообменники, P2P-платформы, биржи и криптоматы, а также рассмотрим их плюсы и минусы. Ознакомим вас с платформой Exnode, которая помогает анализировать актуальные курсы и отзывы о различных обменниках.

Особое внимание уделим тому, как выбрать лучший курс и проверить надежность платформы, чтобы ваша покупка была безопасной и выгодной. Это руководство станет для вас надежным помощником.

Где можно купить биткоин за рубли в РоссииВ этом разделе мы подробно рассмотрим все популярные методы покупки биткоина за рубли.

Обменники криптовалют

Криптообменники — это один из самых удобных и надежных способов купить биткоин за рубли. Такие сервисы позволяют быстро обменять рубли на криптовалюту, предоставляя прозрачные курсы и минимальные риски.

( Читать дальше )

ГТЛК новый выпуск облигаций под 25% доходности с ежемесячным купоном

- 16 ноября 2024, 15:57

- |

Сегодня рассмотрим интересные облигации от государственной лизинговой компании ( компания из названия понятно, что принадлежит на 100% государству). Объем размещения не много не мало 5 млрд. р, выпуск доступен не только для квалифицированных инвесторов, но и простым смертным, что добавит дополнительную ликвидность, доходность тут фиксированная 25% годовых, давайте разбираться!

Свежие облигации: Делимобиль (КС 3,5%) , Алроса (КС+1,4%), Т-финанс (КС 2,75-3,00%); Совкомбанк (КС+2,5%); ЕвроТранс (25%), Русгидро (КС+2%), СибАвтоТранс (28%), Simple Group (КС+4,5%).

Если вы интересуетесь акциями разобрал последние отчеты: Новатэк, Газпромнефть, Сбер, X5 Group, Интер РАО, Татнефть, Московская биржа, Лукойл, Мать и дитя, Роснефть, Русал, Транснефть, Whoosh, Аэрофлот, Алроса, Селигдар, Евротранс, ЕМС, Башнефть, ВсеИнструменты, Хэндерсон, Инарктика, Магнит, ММК, Северсталь, Лента, Яндекс.

( Читать дальше )

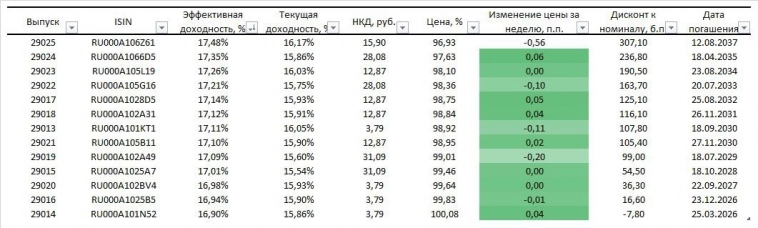

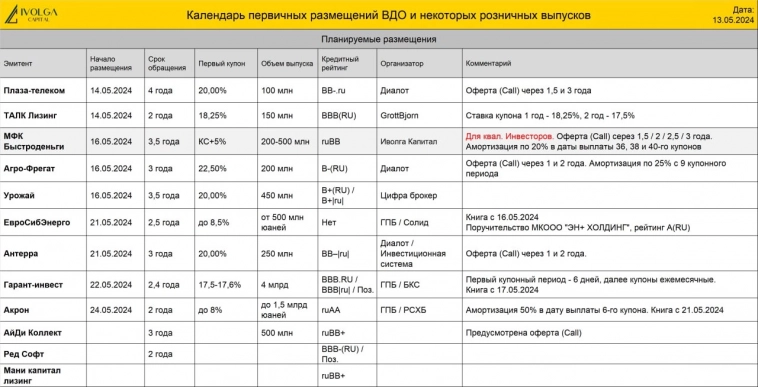

Таблицы флоутеров 10.07.2024

- 10 июля 2024, 12:35

- |

Таблицы флоутеров

ОФЗ-ПК, а также корпоративные КС-ПК и RUONIA-ПК. Все выпуски отфильтрованы по убыванию эффективной доходности. В расчете текущей доходности учтён НКД, в расчете эффективной — нет.

В таблицах с корпоративными флоутерами в основном представлены бумаги с инвестиционными рейтингом.

( Читать дальше )

Что такое оферта по облигациям, когда это хорошо, а когда плохо

- 11 мая 2024, 07:42

- |

Каждый, кто инвестирует в облигации, рано или рано сталкивается с таким понятием как оферта — законной возможностью для эмитента переобуться на лету. Придумали её явно не для того, чтобы инвестором жить было лучше, но веселее — уж точно. Смотрим, когда это гуд, какие бывают типы оферты, разбираемся в подводных камнях.

Я не так давно уже писал о плюсах и минусах амортизации, но вот про оферту даже более важно понимать, что и как она делает. А также ловите подборки облигаций:

- Облигации лизинговых компаний: от надёжных до рискованных с доходностью выше 21%

- Топ-10 облигаций с высокой доходностью от аналитиков РБК

- 15 флоатеров с ежемесячным купоном и высоким рейтингом

- 10 облигаций с ежемесячным купоном и высокой доходностью

- Замещающие облигации: какие есть, какая доходность, когда их отберут, а доллар запретят?

Если богатеете на инвестициях в облигации, не пропустите новые подборки и разборы выпусков.

Что такое оферта?

( Читать дальше )

Лучшие облигации при высокой ключевой ставке

- 30 апреля 2024, 07:26

- |

После последнего заседания совета директоров Банка России стали более понятны перспективы снижения ключевой ставки, а именно они сильно сдвинулись во времени.

Почему, спросите вы? Всё дело в прогнозной средней ключевой ставке на этот год в диапазоне 15-16% годовых. Этот прогноз нам намекает, что до конца года ключевая ставка может совсем не измениться (раньше я оптимистично прогнозировали её снижение с июня-июля).

Таким образом, жесткая денежно-кредитная политика нашего регулятора продолжится, а значит флоатеры продолжают быть привлекательными, в том числе на среднесрочную перспективу. Аналитики Цифра Брокера предложили ряд таких облигаций с переменной купонной доходностью, например корпоративные облигации.

1. РусГидро (ПАО) БО-П12

— дата размещения — 11.10.2023г.

— дата погашения — 04.10.2028г.

— выплата купонов ежеквартальная.

— текущая ставка купона — 17,2%.

— третий уровень листинга.

2. ПАО Россети Моск.рег. БО1Р05

— дата размещения — 14.12.2023г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал