Избранное трейдера qawse

Как я чуть было не слил депозит. Опыт работы на бирже за 3 года. Новичкам и не только

- 13 декабря 2020, 02:17

- |

Данный рассказ адресован всем, кто хочет начать торговать на бирже, только что начал торговать на ней и просто желает почитать очередной рассказ о том, как новички сливают свои депозиты.

Думаю, что начать этот рассказ надо издалека. Мысли о том, как заработать в наше непростое время начали одолевать меня еще очень давно. Если не ошибаюсь, был 2008 г. Тогда многие потеряли, но только не я. Тогда у меня ничего не было, поэтому и терять было нечего.

Именно тогда мне пришла в голову мысль попробовать себя в трейдинге. О фондовой бирже речь не шла, зато процветала реклама форекс. Открыл депозит в Форекс-клубе, завел туда 100 долларов через Qiwi кошелек… плечо 100… результат предсказуем. Думал научился, снова залил деньги, увеличил депозит в два раза… снова слил.

Недавно разговаривал с другом. Он спрашивал меня, что я думаю о бинарных парах, можно ли заработать на них. Отвечу на этот вопрос всем – нет нельзя. И это не только мое мнение.

Я не буду рассказывать здесь о форекс кухнях (этот рассказ о другом), скажу лишь одно – если не хотите слить депозит, не связывайтесь с ними. Поверьте – шансов заработать и вывести деньги практически нет. Не верьте рекламе и тем, кто рассказывает вам о том, что разбогател на этом – врут! У вас низкая зарплата? Хотите инвестировать? Хотите научиться работать на бирже? – Ваш выбор фондовая биржа. О ней и пойдет речь.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 72 )

Продажа Аляски, часть 1

- 12 декабря 2020, 17:43

- |

В очередной раз наткнулся на историю с продажей Аляски и решил изучить подробнее.

Историю окружает много мифов, например, что Аляска была продана Екатериной Великой, что была сдана на 99 лет и что золото от продажи затонуло во время шторма.

Однако все гораздо прозаичнее. После поражения в Крымской войне у Российской империи не было ресурсов содержать Аляску, и главное — охранять ее от британских войск, базировавшихся в Канаде.

В отличие от Британии, с США отношения в то время были дружескими и было решено продать Аляску им. В марте 1867 года в Вашингтоне по приказу Александра II был подписан договор о продаже.

$7,2 млн золотом заплатили США за 1 млн 519 тыс. кв. км, то есть 1 кв. км обошелся в 4.74 доллара. (100 соток чуть меньше, чем за 5 центов. 1 кв. км. = 10 000 соток).

Копейки какие-то, да?

Давайте разберемся.

В 2017 году экономисты «Ренессанс Капитал» перевели эту сумму на современные деньги. $15 млрд — эквивалент суммы продажи Аляски, если считать ее как долю от экономики США (0,1% ВВП в 1867 году).

( Читать дальше )

Альфа банк. Очередное хищение кредитных средств.

- 12 декабря 2020, 15:19

- |

С банки ру www.banki.ru/forum/?PAGE_NAME=read&FID=61&TID=381172#forum-message-list

Я, гр. Гончаров Константин Константинович, 02 октября 2020 года (пятница) в 15:00 стал жертвой мошеннических действий злоумышленников, которые обманным путем оформили на мое имя потребительский кредит в «Альфа-Банке» в размере 598 000 рублей в качестве первого транша от предварительно одобренного банком потребительского кредита на 1 500 000 рублей, а затем вывели часть средств «в неизвестном направлении» (вывести успели примерно 300 000 рублей). Почему фразу «в неизвестном направлении» беру в кавычки — потому что это официальный ответ банка, что деньги ушли неизвестно куда. Но я никогда не смогу поверить в эту лапшу на уши, так как уверен, что современные технические возможности позволяют все отследить и сделать это сразу, были бы на то воля и желание, — мы ведь не про офшоры говорим.

Все, что меня связывало с Альфа-Банком до этого — это дебетовая карта, которой я пользовался исключительно для покрытия бытовых нужд, и никогда на этой карте больше 20 000 рублей не было. Даже эта дебетовая карта была не моей инициативой — она у меня осталась после предыдущего места работы, и чтобы нигде не светить свою основную карту, я пользовался этой.

( Читать дальше )

Откупаем будущие санкции.

- 12 декабря 2020, 12:46

- |

Источник

Здравствуйте, коллеги!

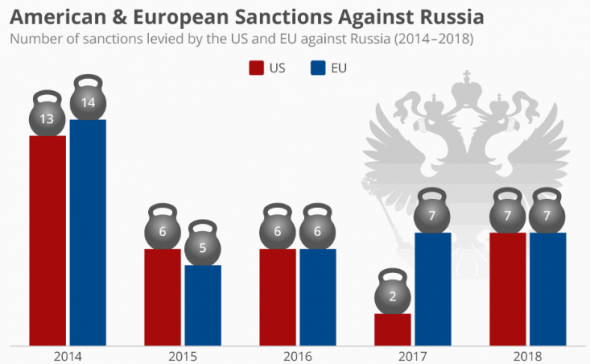

Будут ли введены новые санкции против России? Обязательно будут. Ещё Байден не сел на трон, уже устами вассалов начала муссироваться тема: Кравчук предложил отключить Россию от SWIFT

В этом можно убедиться и с другой стороны. Сейчас в мире ставки по 10-и летним бондам во многих странах перешли в отрицательную зону, что крайне озадачивает, как минимум пенсионные фонды, а другие участники рынка ищут положительную доходность с приемлемыми рисками.

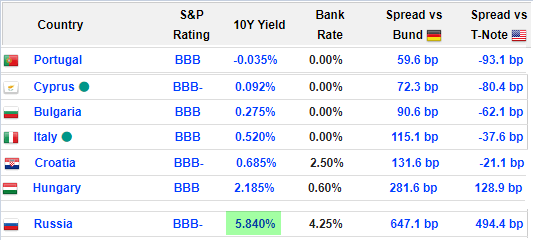

Краткая таблица с кредитными рейтингами стран и доходностями 10-и леток (источник) европейских стран с близкими рейтингами с российскими бондами:

( Читать дальше )

Сургутнефтегаз: сильная отчётность и перспективы фантастических дивидендов

- 12 декабря 2020, 09:56

- |

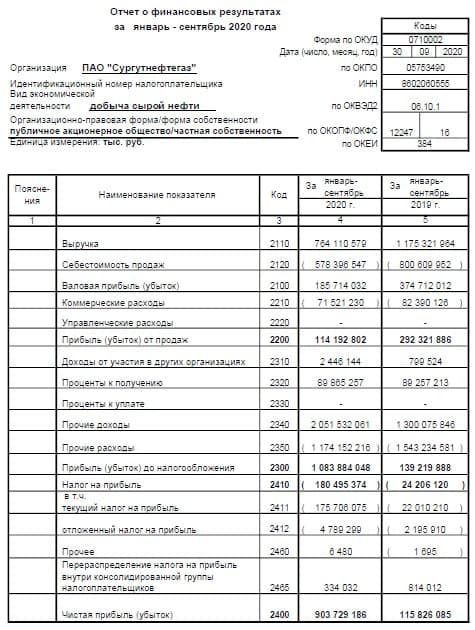

Сургутнефтегаз отчитался по РСБУ за 9 месяцев 2020 года, сообщив о рекордной чистой прибыли в размере 903,7 млрд рублей, которая превзошла аналогичный результат шестилетней давности. Если сравнивать с прошлым годом, то чистая прибыль выросла и вовсе почти в 8 раз, оказавшись заметно выше средних прогнозов аналитиков, ожидавших увидеть за отчётный период 850 млрд рублей:

И это притом, что выручка компании с января по сентябрь сократилась почти в 1,5 раза (г/г) до 764,1 млрд рублей, что объясняется снижением цен на нефть по сравнению с прошлым годом, негативным влиянием нового соглашения ОПЕК+ (снижение добычи) и коронавирусными явлениями, неминуемо оказавшими заметное влияние на спрос нефти и нефтепродуктов в целом.

Но разве о снижении прибыли от продаж (см.синий столбец на картинке ниже) должны переживать акционеры префов Сургутнефтегаза? Ну конечно же нет! Куда важнее валютная кубышка компании, которая на конец отчётного периода оценивалась на уровне 3,8 трлн рублей в отечественной валюте, по-прежнему принося небольшую часть доходов в виде процентов за владение кубышкой (см.зелёный столбец) и, самое главное, отражаемую в чистой прибыли рублёвую переоценку этой кубышки. А с учётом того, что по состоянию на 31.12.2019 за один доллар давали 61,91 руб., а девятью месяцами спустя – уже 79,68 руб., сами понимаете – переоценка оказалась весьма существенной.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 11 декабря 2020, 12:56

- |

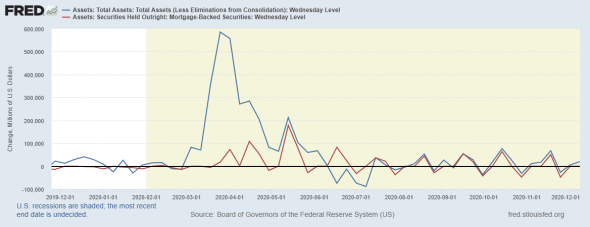

Баланс ФРС снова вырос, но денежная масса сильно сократилась, это связано с сокращением счета Казначейства, объемов РЕПО для нерезидентов и оттока из фондов денежного рынка

Баланс ФРС на неделе вырос на 20,2 млрд долларов, но остается в боковой динамике, ликвидности предостаточно

Синяя линия — баланс ФРС от недели к неделе. Как видим, после резкого скачка в период финансового кризиса показатель снизился и остается в боковой динамике. На следующей неделе заседание ФРС, на мой взгляд, ликвидности финансовой системе США не нужно.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно скупка ипотечных долгов является основной причиной роста баланса ФРС. Пока секторальный ETF ITB не растет, но с учетом низких ставок по ипотеке и программы скупки активов от ФРС строительный сектор может пережить новый бум, который вполне может закончится пузырем.

( Читать дальше )

«Киви Банк» и требования ЦБ: насколько серьезны претензии ЦБ к банку?

- 11 декабря 2020, 08:17

- |

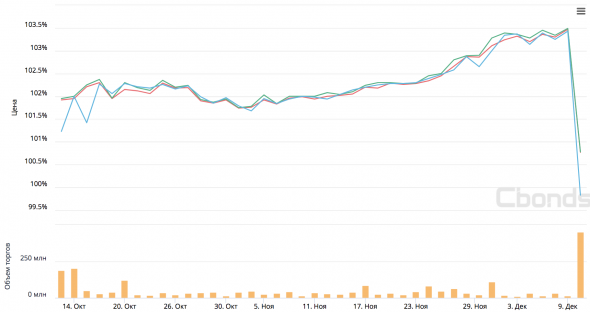

Изображение в оглавлении: график облигаций КИВИ Финанс, 001Р-01. Источник: Cbonds

В четверг стало известно о претензиях ЦБ к «Киви Банку» в результате проведенного в нем аудита деятельности и выплате штрафа в 11 млн рублей с ограничением проведения ряда операций. Акции компании упали почти на 10% на Мосбирже, а облигации компании подешевели с 103,4% до 99,75%. Попробуем разобраться, насколько сильно введенные ЦБ санкции способны повлиять на деятельность компании.

От платежных терминалов до онлайн-платформ

“Киви” пережил серьезную трансформацию от бизнеса, связанного с проведением платежей физических лиц через терминалы, до банка, специализирующегося на проведении онлайн-транзакций между пользователями и компаниями.

Сегмент обслуживания платежей физических лиц как бизнес-модель постепенно изжил себя за последние десять лет. С одновременным приходом всех крупных банков в онлайн и в целом цифровизации всех других бизнесов необходимость в физическом посреднике при проведении платежей исчезла. Дополнительное давление на этот бизнес также оказало законодательство об идентификации граждан, совершающих онлайн-платежи, из-за которых количество пользователей таких платежных систем снизилось.

( Читать дальше )

Статистика по короне от Росстата. Только факты.

- 11 декабря 2020, 00:26

- |

Можно много кричать, убеждать что к короне приписывают врачи, потому что им доплачивают, но картинка вырисовывается абсолютно обратная.

На сайте Росстата (https://rosstat.gov.ru/storage/mediabank/LmfEjEzy/edn10-2020.htm) есть помесячные данные по смертям, рождениям, бракам и разводам в разрезе регионов, начиная с 2015 года. По начало 2020 года данные по смертям разбиты на причины(С апреля 2020 такой разбивки нет. Не понятно с какой задержкой такие данные публикуются). За 2020 год в отчеты добавляется информация по умершим от коронавируса, как основной причины смерти, так и у которых его наличие не повлияло на смерть.

Ежегодные данные есть начиная с 2000 года: (https://rosstat.gov.ru/folder/12781). Они здесь не по регионам и не по месяцам, но их мы тоже посмотрим.

( Читать дальше )

TikTok – сигареты 21 века

- 10 декабря 2020, 15:30

- |

Еще каких-то несколько десятилетий назад, курить было модно. Даже я в своем детстве помню брутального ковбоя Marlboro (актер этого образа, к слову, с очень печальной судьбой и годами борьбы против курения), который как магнит приковывал к себе внимание и вызывал только лишь позитивные ассоциации. А найти фильм из жанра нуара, где не было бы сигарет, как мне кажется, практически не возможно. И все тогда относились к этому как к некой безобидной забаве, ну что тут такого, попускал дымок, да и все.

Но шли годы, и проблемы связанные с сигаретами становились очевидными. Десятки болезней, снижение продолжительности и качества жизни – все это превратило сигареты из неотъемлемого атрибута брутальных мужчин и сексуальных женщин, в дурную привычку, вызывающую лишь сочувствие.

Причем же тут TikTok? Это ведь безвредные короткие видео, призванные развлечь своего зрителя. Все так. Как и в случае с сигаретами, изначально это выглядит вполне безобидно. Но давайте разберемся, в чем суть этого продукта, и почему он так популярен.

( Читать дальше )

Ok, Зумер. Как новое поколение меняет экономику и инвестиции

- 10 декабря 2020, 12:51

- |

Американский инвестбанк Bank of America выпустил отчет о том, как поколение Z, то есть люди, родившиеся после 1995 года, будут влиять на экономику в ближайшие годы. В последнем подкасте Bastion мы разбирали какие тренды окажут наибольшее влияние на экономику и инвестиции в ближайшие годы. Теперь публикуем статью с ключевыми графиками исследования, которые нужно знать инвестору для поиска долгосрочных инвестиционных идей.

1. Кто такие Зумеры?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал