Избранное трейдера qawse

Ставки Баффета на 2021 год

- 08 января 2021, 11:01

- |

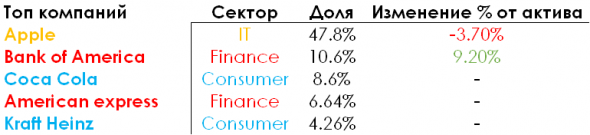

Уоррен Баффет — один из самых известных инвесторов в мире. За его портфелем в Berkshire Hathaway следят миллионы людей и управляющие различных фондов. Не останемся в стороне и мы.

В статье мы посмотрим:

- на структуру портфеля Баффета;

- что купил, а что продал Баффет;

- как изменилась аллокация активов в портфеле.

Баффет и диверсификация активов

Berkshire Hathaway владеет активами на 229 млрд долларов, и 109 из них приходится на одну единственную компанию — Apple. Всего на долю топ 5 компаний приходится 78% активов фонда:

При том, что Баффет продал часть Apple, доля компании в портфеле увеличилась за счет резкого роста цены с Q2 по Q3 (44.2% -> 47.8%). Поэтому продажу Apple стоит рассматривать как ребалансировку, а не стратегическую сделку.

Также в третьем квартале Баффет нарастил долю Bank of America — топ-4 банков в мире. Баффет всегда держит какую-то часть средств в финансовом секторе в основном через большую четверку. Помимо BAC, в портфеле Berkshire Hathaway присутствует и Wells Fargo, и JPMorgan.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 10 )

Аренда vs. Ипотека от многодетного отца

- 08 января 2021, 10:47

- |

На смартлабе можно встретить с десяток статей про выгоду аренды жилья по сравнению с ипотекой. Адепты аренды приводят массу финансовых расчетов, аргументов в пользу такого решения. К счастью, наша жизнь состоит не только из материальных благ, а еще из эмоций, впечатлений, ощущений, переживаний и т.д.

За период моей семейной жизни я успел пожить и в съемной квартире, и у своих родителей, и у родителей жены, и однозначно могу заявить, что свое жилье (даже, если оно ипотечное) – это блаженство. Ни тогда, ни сейчас я не являюсь явным сторонником ипотеки и не буду топить за ее пользу, но хочу привести ряд аргументов, которые сподвигли меня на ипотеку.

- Вы хозяин в своей квартире. Вы никогда такого не почувствуете в чужой квартире, вы всегда будете думать, что скажет арендодатель, родственники, прежде чем что-то в ней сделать или изменить. Также и ваша жена не сможет обустроить быт, как она хочет – у нее будет тот же самый барьер

- Вы не будете заложником ситуации. Вас в любой момент могут попросить съехать с чужой жилплощади. Если переехать вдвоем еще не так сложно, то представьте переезд с детьми. А если ваши дети школьники и вам не удастся найти нужное жилье в этом районе? Задумывались, какой для них будет стресс переходить в другую школу, обзаводиться новыми друзьями?

( Читать дальше )

А какие финансовые советы, вы бы дали своим детям???

- 07 января 2021, 23:56

- |

1. Богатство и бедность зависят не только от череды жизненных выборов, но и от удачи. Жизнь человека — серия событий, которые часто находятся вне нашего контроля. Мы не можем выбрать семью, в которой родимся, эпоху и страну. Эти параметры во многом определят жизненный путь человека. Я хочу, чтобы ты верила в ценность упорного труда, однако не стоит забывать, что успех это далеко не всегда его следствие, также как бедность не всегда является следствием лени. Это нужно помнить, когда оцениваешь себя и окружающих.

2. Главные дивиденды, которые дают деньги, это способность свободно управлять своим временем. Способность делать то, что ты хочешь, когда хочешь и где хочешь дает больший уровень счастья, чем модные вещи. Трепет перед обновкой пройдет быстро, но возможность работать неполный рабочий день или заниматься своим хобби — то, что будет поддерживать хорошее настроение постоянно. Наша главная цель — независимость. Каждый сохраненный доллар — кусочек будущего, которое принадлежит только нам, а не заставляет работать на кого-то другого.

3. Твои родители упорно работают, чтобы обеспечить тебя всем, но мы не хотим тебя избаловать. Никто не поймет ценности денег, если не испытывал в своей жизни их нехватки. Нехватка учит составлять бюджет, сберегать и ценить то, что имеешь. Умение быть бережливым без отказа от действительно важных удовольствий — один из самых полезных навыков человека.

4. Наполеон говорил, что задача военного гения в том, чтобы делать обычные вещи тогда, когда другие теряют голову. В управлении деньгами то же самое. Не нужно искать каких-то удивительных решений. Задача в том, что бы избегать катастрофических ошибок, например, не залезать в огромные долги.

5. Умение обходиться суммой меньшей, чем регулярный доход — один из самых полезных навыков, который можно контролировать в отличие от доходности на финансовых рынках. Человек, который зарабатывает $50 000 и которому нужно $40 000, чтобы быть счастливым, в конечном счете более богат, чем человек, зарабатывающий $150 000, но которому необходимо $151 000.

6. Менять свое мнение по какому-то вопросу — нормально. Почти никто к 18 годам не сможет определиться, что ему действительно хочется делать в жизни. Потратить деньги на образование и понять, что это не то, чего ты хочешь — нормально. Не нужно бояться менять свои ценности, карьеру и область деятельности.

7. Все, что ценно, имеет свою плату. Карьера имеет цену в виде отсутствия времени на общение с друзьями и близкими. Издержки часто бывают скрытыми, но очень важно найти их и осознать, что жизненная энергия, время и независимость это такой же актив человека, как и банковский счет.

8. Настоящий успех это когда люди которые ты хочешь, чтобы тебя любили, тебя действительно любят. Он будет зависеть от того, как ты общаешься с людьми, а не от того, какой уровень твоего богатства. Никакое количество денег не компенсирует человеку недостаток честности, характера и искреннего сопереживания окружающим. Твой мир будет другим чем мой, так же как мой мир отличается от мира моих родителей, поэтому нормально не прислушиваться ни к одному из этих советов. Каждый человек разный и у каждого будет свой набор принципов.

Как хорошо заработать на сахаре в ближайшие три года?

- 07 января 2021, 20:41

- |

В экономике, как и в жизни и, собственно, вообще в природе, все циклично. Законы работают одинаково везде. Сырьевые циклы сменяются технологическими, технологические сырьевыми. Сырьевой цикл говорит о росте цен на сырье. В этой связи, хочу обратить ваше внимание на один вид сырья, о котором говорят не так много, как например, нефть, газ, металлы, драгметаллы. Но именно в нем и произошли некоторые, очень важные, характерные изменения.

Как можно догадаться из названия статьи, я говорю о сахаре. И упоминая характерные изменения цен, я имею ввиду изменение тенденции. Как думают новички на рынке и далекие от рынка люди, цены на рынке меняются хаотично? Нет и, еще раз, нет. Изменения цен на рынке подчинено тенденциям. Это кстати, нужно усвоить всем, кто изучает фондовый рынок. Наличие тенденций и понимание их наличия — это ключевое знание, позволяющее заработать на изменении цен. Обусловлено это тем, цена не может просто так скакать от плюс бесконечности до минус бесконечности. В своем масштабе времени она движется в каком-то направлении и так происходит всегда. Возвращаясь к ценам на сахар, я отмечаю, со значительной долей вероятности, смену тенденции на растущую. Обратите внимание на нижеприведенный график:

( Читать дальше )

Чуть более сложная магия сложного процента, или мысли дилетанта о кредите для инвестиций

- 07 января 2021, 18:33

- |

И так поехали.

Все что ниже будет актуально для новичков. Идея масштабируется очень ограниченно. Но именно на стартовом этапе может придать немного ускорения для роста вашего портфеля.

На чем основано.

1) Банковский кредит в современности платится ануитетным платежом.

2) Ставка по кредиту подошла к 10%

3) ИИС это гарантированный доход 13%

А теперь по порядку. Я рассмотрю самую тупую схему, а вы меня осудите.

У вас есть белый доход предположим 300 т р за год

Вы открыли ИИС тип А и внесли 200 т

То есть у государства вы забрали 2/3 возвратных налогов.

В декабре месяце вы можете пойти в Сбербанк и попросить кредит еще 100

( Читать дальше )

Метод Кайдзен - маленькая книжка, которая впечатлила

- 06 января 2021, 18:06

- |

В книге всего одна простая идея, до которой я вроде бы и так допёр, но так и не сформулировал ее явно, чтобы она стала хорошо оформленной в сознании.

Идея в следующем:

Начинать любое дело (путь к большим достижениям) надо с маленьких или очень маленьких шагов. С небольших дел, по чуть-чуть.

🇺🇸 Путь американцев: инновации. Резкие перемены.

🇯🇵 Путь японцев: кайдзен. Постоянное совершенствование в результате незначительных но постоянных улучшений.

Книгу написал, как ни странно, психолог. И он приводит кучу примеров из своей практики, как люди успешно меняются в лучшую сторону, начиная с маленьких шагов. Отказ от вредных привычек, похудание, преодоление страхов и т.п. Суть психологии тут в том, что инновации приводят к быстрому результату, но вызывают отторжение по причине страха перед переменами. Кайдзен делает перемены мало заметными и более комфортными.

Лично я, читая книгу, осознал например одну из своих ошибок. Когда я решил закаливать дочь, я начал зимой сразу лить на нее ледяную воду из ведра. Это грубо, и психологически дискомфортно. Надо было начинать обливать ее теплой водой и каждый день снижать температуру например на полградуса.

Путь кайдзен требует терпения. Он настраивает на плавное, неспешное преобразование. Кайдзен — это философия жизни.

Еще один хороший пример, который мне понравился, касается вопросов. Когда ты хочешь, например, изменить компанию к лучшему, не стоит задавать сотрудникам пугающие вопросы: «как нам заработать миллиард за месяц?» Лучше спросите, какое маленькое улучшение может предложить этот сотрудник? И задавайте такие вопросы регулярно.

Книга 5 из 5. Однозначно. Всего 170 небольших страниц, а польза огромная. Главное осознать суть метода.

Полезные моменты:

( Читать дальше )

Хорошие изменения в налоговом кодексе

- 06 января 2021, 13:09

- |

Все в курсе о плохих (для нас) изменений в налоговом кодексе, я о них писал ещё в апреле 2020 года: введение 13% НДФЛ для дохода от банковских вкладов и купонов облигаций.

Но тут обнаружилось и хорошее.

Ст. 284.2 НК РФ (в новой редакции) base.garant.ru/77680255/c9eebbeacacb7e321bb52a9758734ed7/#ixzz6ikqEIGyD :

Особенности применения налоговой ставки 0 процентов к налоговой базе, определяемой по операциям с акциями (долями участия в уставном капитале) российских организаций и (или) иностранных организаций.

1. Налоговая ставка 0 процентов, предусмотренная пунктом 4.1 статьи 284 настоящего Кодекса, применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций (долей участия в уставном капитале) российских и (или) иностранных организаций, при условии, что на дату реализации или иного выбытия (в том числе погашения) таких акций (долей участия в уставном капитале организаций) они непрерывно принадлежат налогоплательщику на праве собственности или на ином вещном праве более пяти лет.

( Читать дальше )

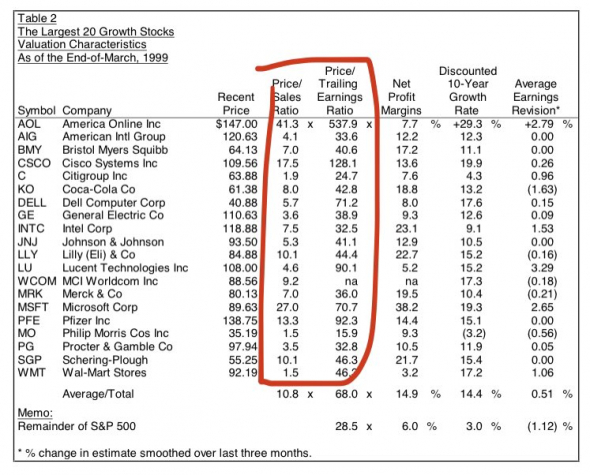

Инвестирование в эпоху финансовых пузырей. Уроки из прошлого – 1999-2000 гг.

- 06 января 2021, 11:02

- |

Когда цены на активы обновляют исторические максимумы, полезно вспомнить уроки истории. А именно пузырь 1999-2000 гг. на рынке акций интернет-сектора.

В материалах того времени много информации, раскрывающей настроения инвесторов и обстановку, в которой они находились. Соратник Джорджа Сороса, управлявший его фондом Quantum, опытнейший Стэнли Дракенмиллер вспоминал: «Я купил на пике рынка в марте 2000 года в эмоциональном припадке, потому что не мог смириться с тем, что рынок так сильно растет. Я нарушил все правила, которые усвоил за 25 лет.”

Итак, что полезного можно вынести из пузыря 1999-2000 гг.?

Урок 1. Пузырь в одном секторе приводит к неоправданно завышенной оценке на других рынках.

Пузырь в 1999-2000 гг. был не только в интернет-секторе. К примеру, Coca-Cola и General Electric торговались с P/E 40x, Pfizer 90x. (см. табл. ниже)

Урок 2. Утверждение „это не пузырь, если все говорят, что это пузырь“ не соответствует действительности.

( Читать дальше )

Недвижимость, как реальная инвестиция.

- 06 января 2021, 10:18

- |

1. Спрос продолжает падать.

2. В твердой валюте доходность скорее отрицательная.

При этом сейчас арендовать значительно выгодней чем покупать свое, в т.ч по причине роста цифр в платежках.

Со знакомым пообщался, вот он реально инвестирует в недвижимость. Покупает бетон, выдвигает свою кандидатуру пред правления, избирается и начинает пилить бюджеты через заключение договоров на услуги с откатами по завышенным в разы сметам.

Вот это я понимаю инвестиция. Доходность 1000% годовых.

Народ у нас пассивный, все все знают, в этих самых интернетах грозно машут руками, но с вероятностью 99,9% ни кто ни чего не делает. При этом с активными он дружит.

Таким образом, собственники жилья, это тоже чья то инвестиция. Причем высокодоходная.

Интересная статья в тему эпидемии https://monstrt-amadey.livejournal.com/142369.html

Ковид – крупнейший застройщик Европы.

( Читать дальше )

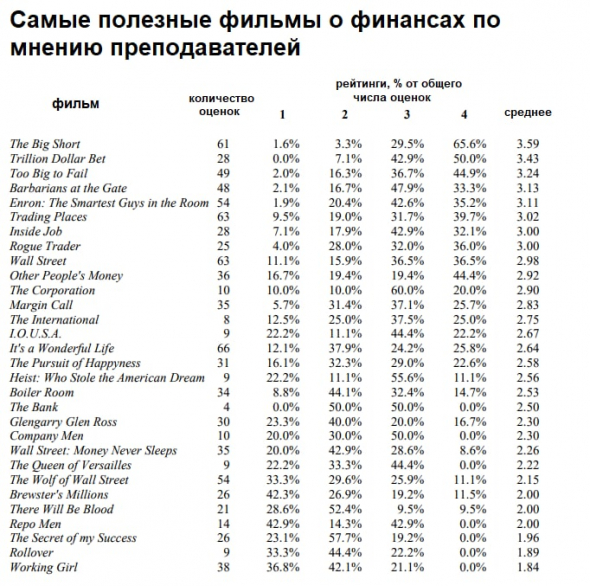

Топ полезных фильмов об инвестициях и финансах

- 06 января 2021, 10:08

- |

Можно найти много подборок фильмов о бирже, но какие из них полезны для получения знаний? В CFA Institute опубликовали исследование, в котором 334 преподавателя финансов по 4-бальной шкале оценивают пользу самых известных кинопроизведений.

1. Игра на понижение/The Big Short (2015)

Оценка: 3,59

Экранизация книги Майкла Льюиса о крахе ипотечного рынка в США в 2007 году. В центре внимания управляющий хедж-фондом Майкл Бьюрри (Кристиан Бэйл), поставивший на падение стоимости ипотечных облигаций. В фильме есть не только увлекательный сюжет, но и Нобелевский лауреат Ричард Талер, рассказывающий о принципе работы рынка субстандартных ценных бумаг.

2. Ставка на триллион/Trillion Dollar Bet (2000)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал