Блог им. TradPhronesis

Инвестирование в эпоху финансовых пузырей. Уроки из прошлого – 1999-2000 гг.

- 06 января 2021, 11:02

- |

Когда цены на активы обновляют исторические максимумы, полезно вспомнить уроки истории. А именно пузырь 1999-2000 гг. на рынке акций интернет-сектора.

В материалах того времени много информации, раскрывающей настроения инвесторов и обстановку, в которой они находились. Соратник Джорджа Сороса, управлявший его фондом Quantum, опытнейший Стэнли Дракенмиллер вспоминал: «Я купил на пике рынка в марте 2000 года в эмоциональном припадке, потому что не мог смириться с тем, что рынок так сильно растет. Я нарушил все правила, которые усвоил за 25 лет.”

Итак, что полезного можно вынести из пузыря 1999-2000 гг.?

Урок 1. Пузырь в одном секторе приводит к неоправданно завышенной оценке на других рынках.

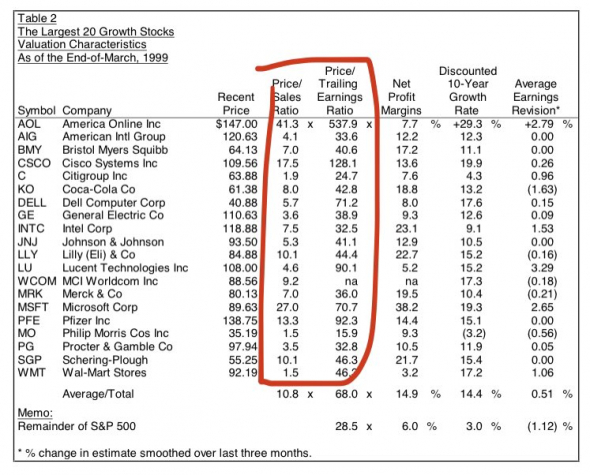

Пузырь в 1999-2000 гг. был не только в интернет-секторе. К примеру, Coca-Cola и General Electric торговались с P/E 40x, Pfizer 90x. (см. табл. ниже)

Урок 2. Утверждение „это не пузырь, если все говорят, что это пузырь“ не соответствует действительности.

Инвесторы сравнивали интернет-сектор с тюльпаноманией еще в середине 98-го. В середине 99 г. этому были посвящены целые конференции! Большинство понимало, что происходит на рынках.

Урок 3. О том, что пузырь лопнул, все узнают только через месяцы.

В марте 2000 г. никто не заметил, что пузырь наконец лопнул. Многие из тех, кто ставил против пузыря, узнали об этом только летом 2000 г.

Урок 4. У хороших компаний часто бывают плохие цены на акции.

Большинство крупных компаний из технологического сектора имели реальный бизнес с сильными фундаментальными показателями. Бизнес был устойчивым. А вот оценка акций была неадекватной.

Урок 5. Легко назвать пузырь пузырем.

Сейчас мало кто назовет происходящее, к примеру, с Биткоином и Теслой НЕпузырем. Самое трудное удержаться от участия в происходящем. Ведь правильно рассчитать время для открытия и закрытия позиций внутри пузыря крайне сложно.

телеграм канал: t.me/TradPhronesis

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BYD

- commodity

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- богл

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- ИИ

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- оценка

- питер линч

- пифы

- прогноз

- прогнозы

- психология

- пузырь

- рецессия

- Рецессия в США

- робот

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика европы

- экономика ЕС

- экономика США

- экономический дайджест

- электромобили

- Япония

Пользователь запретил комментарии к топику.