Блог им. TradPhronesis |Асимметрия доходности

- 23 июля 2024, 21:49

- |

Работа “Do Stocks Outperform Treasury Bills?” Хендрика Бессембиндера стала первым научным обоснованием существования «асимметрии» в инвестировании.

тг канал t.me/TradPhronesis

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. TradPhronesis |Максимально плавный рост

- 18 июля 2024, 11:05

- |

На графике ниже показана доходность за все дни на фондовом рынке США с 2020 года: в этом году индекс только один раз изменился более чем на 2% в том или ином направлении , когда в феврале он вырос на 2,1%.

тг канал t.me/TradPhronesis

Блог им. TradPhronesis |P/FCF для SP500

- 03 июля 2024, 21:29

- |

По данным банка UBS, сегодня мультипликатор P/FCF находится на среднем за последние 30 лет уровне (для всех компаний из S&P500).

Free Cash Flow (FCF) – свободный денежный поток. Именно этот показатель используется для дисконтирования денежных потоков при оценке стоимости компаний.

Блог им. TradPhronesis |Степенной закон

- 01 июля 2024, 21:32

- |

Нассим Талеб: «Многие слышали о правиле 80/20, базирующемся на открытии, которое Парето сделал больше ста лет назад: 20% итальянцев владели 80% земли. 20% из этих 20% (4%) владели 80% от 80% земли (64%). В итоге 1% итальянцев владел почти половиной всех земель Италии. Перед нами Крайнестан, где победитель получает все. То же соотношение мы видим повсюду – так распределяется богатство, так продаются книги различных авторов. Мало кто понимает, что от явлений, подчиняющихся правилу 80/20, мы движемся в сторону еще более неравномерного распределения 99/1: 99% трафика в Интернете приходится на меньше, чем 1% сайтов, 99% книжных продаж – на 1% авторов…»

_____________

Блог им. TradPhronesis |Сигналы BofA

- 28 июня 2024, 22:42

- |

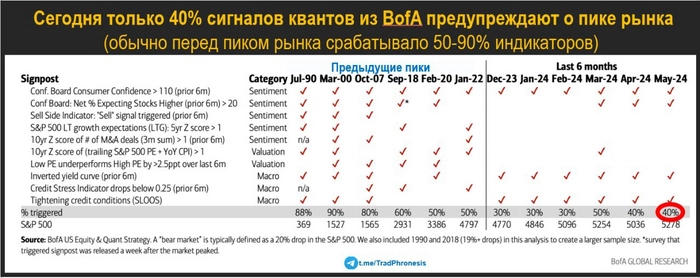

В BofA рассмотрели многочисленные индикаторы, которые в совокупности указывают на то, находятся ли рынки у точки разворота или нет. Индикаторы связаны не с техническим или фундаментальным анализом, а скорее с показателями, которые измеряют настроения инвесторов и ситуацию на денежном рынке.

В таблице представлены основные рыночные пики, начиная с 1990 г. В случае достижения рынками пика 50-90% индикаторов «мигали» красным. На сегодня пока сработало 40% индикаторов, используемых BofA.

Блог им. TradPhronesis |Немного графиков

- 26 июня 2024, 22:18

- |

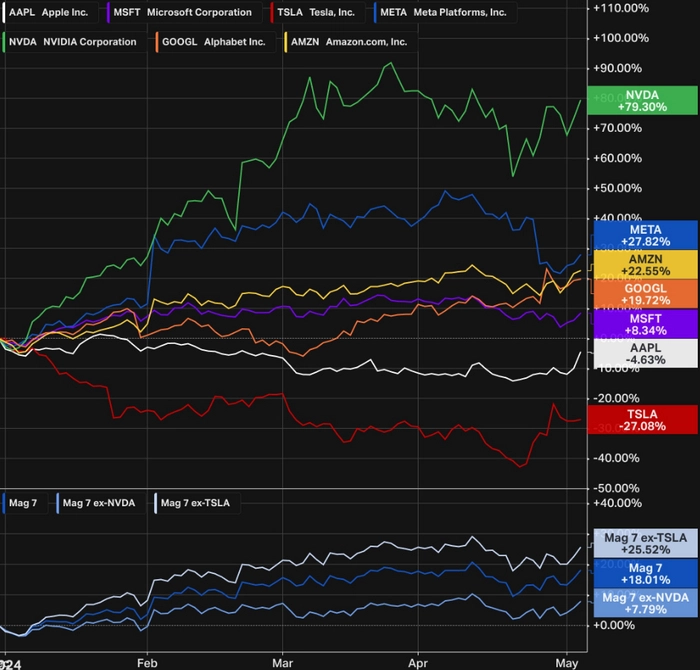

Акции «Великолепной семерки» выросли на 35% с начала года. В то же время индекс S&P 500 вырос на 14%, а равновзвешенный индекс S&P 500 — всего на 3%.

Bloomberg сравнил «Семерку» с акциями малой капитализации с 2020 года — «Big Guys» выросли на 400%, акции малой капитализации на 17% (индекс Russel 2000).

( Читать дальше )

Блог им. TradPhronesis |Риски концентрации

- 24 июня 2024, 12:42

- |

За последнее десятилетие резко возросла концентрация фондового рынка, которая отражает процент от общей рыночной капитализации, приходящийся на небольшое количество акций. Сегодня рыночная капитализация 10 крупнейших акций США составляет более 13% мировой рыночной стоимости. Намного выше пика пузыря доткомов в 9,9% в марте 2000 года.

Это имеет и практическое значение, поскольку активные менеджеры, которые обычно формируют портфели акций со средней рыночной капитализацией, с трудом получают избыточную доходность в условиях растущей концентрации. Ведь большую часть их портфелей составляют не Amazon, Apple, Microsoft, Google и Nvidia, а остальные 495 компаний, капитализация которых выросла всего на 6% с начала года.

Темой концентрации заинтересовался и Майкл Мабуссин (главный спец. по инвест. стратегиям Morgan Stanley Investment Management). В его последней статье он привел в т.ч. и такие графики.

Доля капитализации топ-1/3/10 акций вышла на уровень 60-х годов– эпоха «Go Go» рынка, Nifty-Fifty, бума «Tronics» акций.

( Читать дальше )

Блог им. TradPhronesis |Почему рынок США так высоко оценен и является ли это проблемой?

- 19 июня 2024, 21:58

- |

Глобальное доминирование Америки сейчас приближается к уровням, наблюдавшимся в 1950-х и 1960-х годах, когда США возглавляли послевоенное восстановление экономики, а группа Nifty Fifty, состоящая из акций голубых фишек Уолл-стрит, пожинала плоды. «Это отражает превосходные показатели экономики США, большой объем IPO и существенную прибыль от американских акций», — написали Димсон, Марш и Стонтон в Ежегоднике Global Investment Returns Yearbook 2024. «Ни один другой рынок не может соперничать с этим долгосрочным достижением. ».

Почему рынок США так высоко оценен и является ли это проблемой?

Во-первых, фондовый рынок США просто перерос другие рынки по причине более высокой прибыльности компаний США.

Во-вторых, за тот же период фактор «Рост» (Growth) постоянно превосходил фактор «Стоимость» (Value), поскольку процентные ставки продолжали падать, тем самым повышая относительную оценку долгосрочных активов. Иными словами, фондовый рынок США больше подвержен влиянию быстрорастущих отраслей (Growth), чем остальной мир, и меньше подвержен влиянию медленно растущих компаний, которые относятся к сегменту Value. Извечная дилемма в какие компании инвестировать: Value or Growth Stocks: Which Is Better?

( Читать дальше )

Блог им. TradPhronesis |Прогнозы

- 06 мая 2024, 12:34

- |

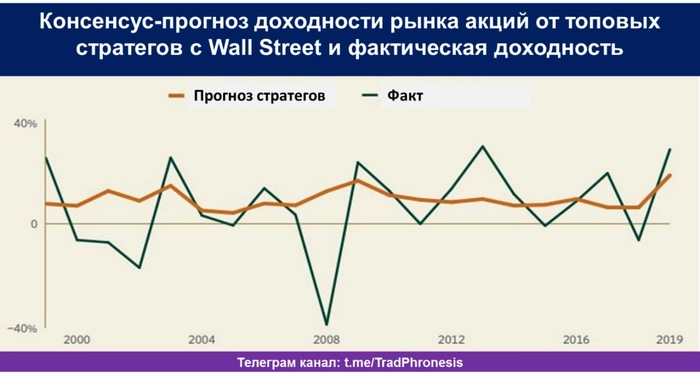

Как сказал один из партнеров Баффета: «Никаких прогнозов на следующий год, как обычно. Нет, подождите. Вообще-то у меня есть один. Я предсказываю, что большинство прогнозистов снова ошибутся. Этот мой прогноз всегда побеждает».

На рисунке представлена статистика за 20 лет, дающая представление о точности прогнозов от стратегов ведущих банков для рынка акций США.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс