Избранное трейдера Ирина Мс

ЧТПЗ - утверждена новая дивидендная политика

- 04 февраля 2020, 14:51

- |

Группа ЧТПЗ намерена осуществлять выплаты по меньшей мере 2 раза в год.

• Компания планирует направлять на дивидендные выплаты не менее 100% чистой прибыли по МСФО, если соотношение «чистый долг/EBITDA» будет меньше 1,5х;

• Компания намерена направлять на дивидендные выплаты не менее 70% чистой прибыли по МСФО или не менее 100% чистого денежного потока, по большему из показателей, если соотношение «чистый долг/EBITDA» выше или равно 1,5х, и ниже 2,5х;

• Компания намерена направлять на дивидендные выплаты не менее 50% чистой прибыли МСФО или не менее 75% чистого денежного потока, по большему из показателей, если соотношение «чистый долг/EBITDA» выше или равно 2,5х, и ниже 3,5х;

• В случае, если соотношение «чистый долг/EBITDA» выше или равно 3,5х, рекомендация о выплате дивидендов остается на усмотрение Совета директоров;

( Читать дальше )

- комментировать

- 396 | ★1

- Комментарии ( 0 )

Lam Research озолотила инвесторов и все еще не исчерпала потенциал - Финам

- 04 февраля 2020, 13:37

- |

Квартальная выручка Lam Research повысилась на 2,4% г/г до $2,58 млрд и на $70 млн превысила усредненные прогнозы, при этом чистая прибыль на акцию составила $4,01 и на 15 центов превзошла ожидания. Показатель валовой маржи составил 45,7% и превысил ожидания рынка, предполагавшие 45,1%.

Компания опубликовала прогнозы по прибыли на акцию на текущий квартал в диапазоне $4,15-4,95, что также существенно превзошло ожидания рынка.

Акции Lam в конце прошлого года достигли указанного нами целевого уровня $295 и в дальнейшем уверенно превзошли его, принеся доходность за период с нашего последнего обновления (в конце октября) в размере 16,1%, а за 2019 год подорожали более чем вдвое.

В условиях дальнейшего распространения стандарта связи 5G и других новшеств хай-тека неизбежно будет расти потребность в чипах памяти, кроме того, компания удачно позиционирована с точки зрения самого быстрорастущего на данном этапе сегмента рынка оборудования для производства полупроводниковых пластин, NAND, поэтому мы сохраняем оптимизм в отношении акций Lam Research на долгосрочную перспективу.

Мы вновь присваиваем рекомендацию «покупать» акциям Lam Research и ставим на пересмотр целевой уровень.Саидова Зарина

ГК «Финам»

Акции Valero Energy остаются привлекательными - Финам

- 30 января 2020, 20:28

- |

Чистая прибыль в отчетном периоде составила $1,06 млрд или $2,58 на бумагу по сравнению с $952 млн или $2,24 на бумагу годом ранее, тогда как аналитики ждали прибыль на акцию на уровне $1,84. Скорректированная чистая прибыль составила $873 млн или $2,13 на акцию по сравнению с $932 млн или $2,19 на бумагу годом ранее, тогда как аналитики прогнозировали $1,63 на акцию.

Менеджмент компании сообщил о повышении квартальных дивидендов с 90 центов до 98 центов на бумагу. Реестр акционеров будет закрыт 12 февраля, выплата состоится 4 марта.

Финансовые результаты за 4 квартал оказались лучше ожиданий аналитиков. Кроме того, менеджмент компании подтвердил, что в 2020 году 40-50% денежных средств от операционной деятельности на выплату дивидендов и программу обратного выкупа акций. Также были повышены дивиденды почти на 9%.Сысоев Вадим

На текущий момент мы по-прежнему рекомендуем «Покупать» акции Valero Energy с целевой ценой $120.

ГК «Финам»

НМТП. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых дивидендов за 2019 год, актуальные мультипликаторы сектора.

- 30 января 2020, 16:54

- |

История компании с лихвой может поспортить с Игрой Престолов. Тут вам смена правителя, тюрьмы, красивые женщины и грозные воители.

Основная история, связана с владельцами портов, поездов и пароходов , братьями Магомедовыми. Замысле был создать транспортного гиганта, но не задалось… История началась еще в 2010, подробнее по ссылке.

Все же это разбор операционного отчета, а не компании, так что сильно глубоко уходить в разбор компании не стоит.

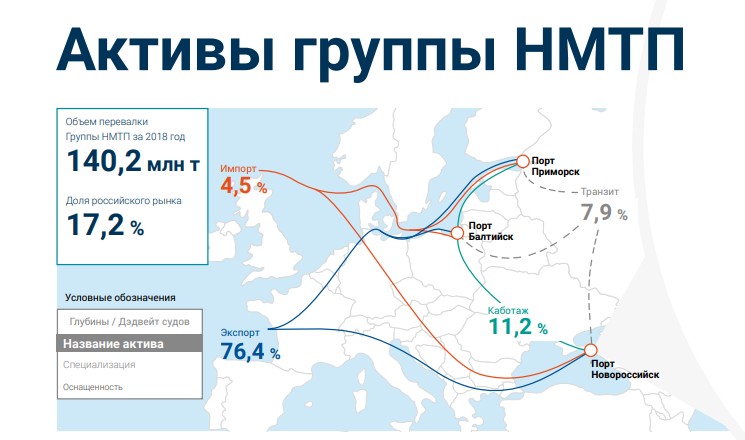

НМТП это не только порт в Новороссийске.

дивидендов за 2019 год, актуальные мультипликаторы сектора." title="НМТП. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых дивидендов за 2019 год, актуальные мультипликаторы сектора." />

дивидендов за 2019 год, актуальные мультипликаторы сектора." title="НМТП. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых дивидендов за 2019 год, актуальные мультипликаторы сектора." />

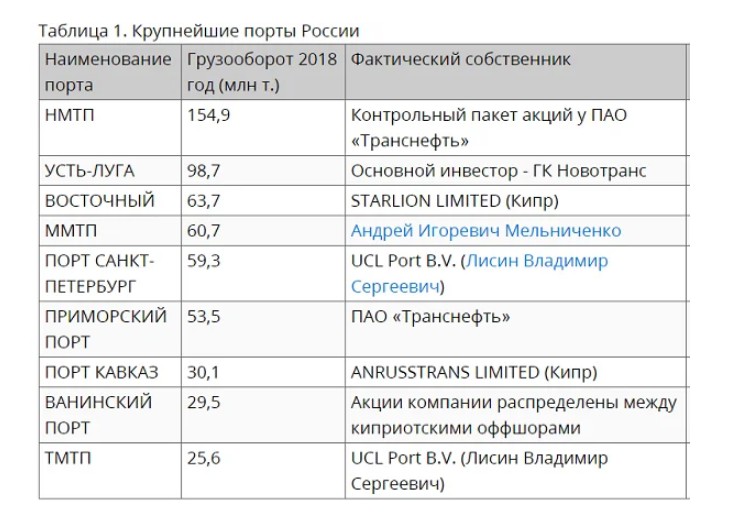

Компания безусловный лидер в секторе:

( Читать дальше )

Давайте поспорим: сколько акций нужно, чтобы портфель был диверсифицированным?

- 30 января 2020, 12:19

- |

Разумно вкладывать деньги в акции разных компаний из разных отраслей и стран. Но возникает вопрос: сколько разных акций надо включить в портфель, чтобы достаточно снизить несистематический риск — тот, который связан с поведением отдельных бумаг?

Классические рекомендации: от 10 до 30 бумаг

Одно из первых исследований о диверсификации — статья Джона Эванса и Стивена Арчера 1968 года. Авторы показали, что чем больше акций в портфеле, тем лучше он диверсифицирован, но тем меньше каждая дополнительная бумага снижает риск. По мнению авторов, риск сильно уменьшается уже при 8 акциях в портфеле и вряд ли есть смысл составлять портфель из более чем 10 акций.

В 1970 году профессора Лоренс Фишер и Джеймс Лори, руководившие работой Центра по исследованию ценных бумаг (CRSP), опубликовали статью, согласно которой для диверсификации вполне достаточно 32 акций. Риск такого портфеля практически полностью совпадал с риском всего рынка. Но 16 и даже 8 акций тоже обеспечивали приемлемый уровень диверсификации — пусть и меньший, чем могли обеспечить 32 бумаги.

( Читать дальше )

- комментировать

- 16.5К |

- Комментарии ( 48 )

Сколько будет стоить доллар во время кризиса. Куда упадут акции Московской биржи. Советы трейдерам

- 30 января 2020, 10:02

- |

( Читать дальше )

Где можно скачать котировки с московской биржи хотя бы за 10 лет?

- 29 января 2020, 16:17

- |

- ответить

- 7.9К |

- Ответы ( 26 )

Интервью с Элвисом Марламовым от 8 января (тезисно)

- 28 января 2020, 15:50

- |

Распадская — возможен выкуп примерно по 140 руб., на фоне жалобы миноритариев в ЦБ.

Дивидендные акции — рост ограничен, финал близок. Если не будет дальнейшего снижения ставок.

Мечел – обычка лучше. Если Игорь Зюзин докупит обычку и у него будет 51% уставного капитала, ему не надо будет платить дивиденды на префы. Префы растут по инерции за обычкой.

Газпром — через 5 лет может стоить 400-500 руб., если акции будут давать 30-35 руб. дивидендов.

Ленэнерго преф. — дивиденды за 2019 год скромные, за 2020 год примерно 19руб. на акцию.

Но никто не знает, что будет после 2020 года, неизвестно как повлияет реорганизация.

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 54 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал