Избранное трейдера amerika09

Топ-10 акций РФ: как они платят дивиденды

- 23 сентября 2023, 07:36

- |

Приветствую инвесторов в дивидендные акции крупнейших компаний РФ. Рассмотрим сегодня историю дивидендных выплат 10 самых крупных по весу в индексе Мосбирже компаний России за последние 5 лет (2018-2023), посмотрим и посчитаем дивдоходность.

У Сбера и СНГ в топе индекса есть и привилегированные акции, и обычные, я выбрал те, по которым дивиденд и/или дивдоходность больше — Сбер-ап и Сургут-ап. Также вместо обычных акций взял привилегированные у Татнефти.

Список получился такой: Лукойл, Газпром, Сбер, Норникель, Татнефть, Новатэк, СНГ, Полюс, Роснефть, ПИК. Го смотреть!

1. LKOH — ПАО Лукойл

Дивиденды за 5 лет: 2527 рублей на акцию без учёта возможных дивидендов за 9 месяцев 2023 года.

Средняя доходность за 5 лет: 9,26% (увеличится при дивах в декабре).

( Читать дальше )

- комментировать

- 7.3К | ★10

- Комментарии ( 15 )

Доходность 900% за 10 лет. Что в самых доходных фондах российских акций?

- 21 сентября 2023, 12:49

- |

Привет, котлетеры и туземунщики, богатеющие на российской кредитно-сырьевой игле. Посмотрим сегодня состав нескольких фондов, которые по данным инвестфандс уделывают рынок.

Если кто не в курсе, напоминаю, что доходность в прошлом не гарантирует её в будущем. Ну а теперь го.

Сам топ выглядит так, но я возьму только российские активы. Просто потому, что я так хочу.

investfunds.ru/fund-rankings/fund-yield/?&dateType=2&pId=3&nav=50&tId=0-4q&obj=0-2&dateBeginMY=2013-9-01&dateEndMY=2023-8-31&type_ranking=arbitrary

investfunds.ru/fund-rankings/fund-yield/?&dateType=2&pId=3&nav=50&tId=0-4q&obj=0-2&dateBeginMY=2013-9-01&dateEndMY=2023-8-31&type_ranking=arbitraryПолучается 7 фондов от 5 УК: Апрель, Арсагера, Атон, ВИМ (ВТБ) и РСХБ. Как видим, Апрель и ноябрь (зачёркнуто) Арсагера занимают верхние строчки со своими фондами, их разбавляет Атон. Далее идут ВИМ и РСХБ. Честно говоря, от колхозников и секты свидетелей Костина не ожидал.

1. Апрель — сырьевые компанииСсылка: https://april-capital.ru/content/funds_fund_raw

Ссылка на мой телеграм-канал, на который стоит подписаться: igotosochi

( Читать дальше )

Налог на продажу валюты: как избежать налоговых рисков

- 21 сентября 2023, 10:57

- |

Доходы от купли-продажи иностранной валюты облагаются налогом по ставке 13% или 15% (для доходов, превышающих 5 млн рублей за год). Но платить нужно не всегда. Для того чтобы лучше это понять, давайте разберемся в основных моментах.

Для налоговых целей валюта является имуществом, а раз так, то при ее продаже применяются другие нормы и правила. Хотя есть и некоторые сходства.

Налоговая база для расчета НДФЛ

Продажа минус покупка

Налоговая база определяется как разница между стоимостью продажи валюты и стоимостью ее покупки отдельно по каждой операции. Налог уплачивается с полученного результата в целом за год.

Приведем простой пример. Инвестор купил 2 000 долларов США по курсу 60 рублей за доллар. Через какое-то время продал валюту по 80 рублей за доллар, заплатив при этом 500 рублей комиссии брокеру. Налог рассчитывается так:

расходы на покупку: 2 000 у.е. * 60 рублей = 120 000 рублей;

доход от продажи — 2 000 у.е. * 80 рублей = 160 000 рублей;

прибыль — 160 000 рублей (доход) — 120 000 рублей (покупка) — 500 рублей (комиссия) = 39 500 рублей:

( Читать дальше )

Выгорание и переутомление. Часть 2. Причем тут трейдинг

- 20 сентября 2023, 17:24

- |

После этого я немного сбавил обороты и решил сделать некоторые действия. Одно из них: хотя бы не спешить никуда, и позволить себе опаздывать и не успевать. Другое — постараться не пользоваться цифровыми устройствами после 22 часов.

Еще одно осознание, которое меня посетило — устроить себе цифровой ретрит. Хочу снять отель какой-то на пару дней, и там посидеть в одиночестве, наедине с самим собой. Кстати если есть идеи подходящего местечка в Питере или ЛО, жду в комментах.

Ток я написал про цифровой ретрит, мне сразу гугл подсунул свежее видео Курпатова "Дофаминовая яма, Как мы губим свой мозг". Видос на 27 минут, очень рекомендую посмотреть, так как это похоже та вещь, с которой я отчасти столкнулся.

Сначала ты просто работаешь-работаешь-работаешь без перерыва. А потом еще не можешь остановиться, включаешь видео/интервью в машине, приходишь домой во-первых, продолжаешь работать, а во-вторых, в тот момент когда наступает время отдыха, ты еще и смотришь тик-ток/инстаграм. Да блин, я обожаю Тик-Ток😂😁😂

В общем так я попал еще и в дофаминовую яму, которая меня высосала до дна.

Кстати, активный трейдинг — это 300% та же самая дофаминовая яма.

Знаю активных трейдеров, которые сделали миллионы долларов, при этом ходили совершенно демотивированные и депрессивные, т.к. постоянные выбросы дофамина из-за круглосуточного трейдинга и предвкушения прибылей испепелили их до тла буквально.

Думаю и Ливермор покончил собой в конце концов по той же причине.

Регулярное пополнение инвестиционного счёта: почему это так важно?

- 20 сентября 2023, 14:47

- |

Регулярное пополнение инвестиционного счета подразумевает внесение денежных средств с частотой не реже 1 раза в неделю. В идеале нужно делать это ежедневно и далее мы обсудим почему это так важно. Большинство людей, имеющих в активе ценные бумаги находятся в поиске идеальной стратегии, но со временем обнаруживают, что ничего не работает так как им хотелось бы. И 99% из них забывают об одной из самых значимых деталей процесса капиталостроения — пополнении счёта!

Что делают чаще всего?

В России уже 20 000 000 брокерских счетов, однако активных по-прежнему не более миллиона. Остальные владеют какими-то бумагами, ничего с этого не зарабатывают, а нередко и вовсе сидят в убытках. Именно они рассказывают остальным насколько тут всё сложно, непредсказуемо и опасно. Человек с «капиталом» в 10 000 рублей, купивший акции газпрома 20 февраля 2022 года безусловно не врёт, когда говорит что фондовый рынок лишил его половины денег. Но насколько разумно вообще делать выводы из такой ситуации?

Есть люди и с большими деньгами, которые внесли сразу миллион, а то и три, купили акции, выводят поступающие дивиденды, а на балансе видят убыток. Восприятие происходящего также оказывается негативным, ведь хотелось чтобы всё дорожало. Снова боль и разочарование.

( Читать дальше )

СИНТЕТИКА на FORTS

- 02 сентября 2023, 12:29

- |

+F = +C -P

Путем простого преобразования можно получать такие стандартные комбинации на центральном страйке (ЦС).

С помощью опционов можно эффективно хеджировать цену базового актива и строить различного рода нелинейные конструкции, которые позволяют заработать практически на любом сценарии развития рыночных событий.

Однако, к сожалению, ликвидность опционов в настоящий период по целому ряду инструментов оставляет желать лучшего, и вполне могут возникнуть ситуации, когда трейдеру необходимо купить, например, опцион колл, а в опционном деске присутствует ликвидность только по опционам пут.

Выйти из подобного рода ситуаций можно с помощью синтетических опционов, которые образуются путём открытия позиции в базовом активе и противоположном опционе.

Длинный колл +С=+F +P

Опцион колл даёт своему обладателю право приобрести базовый актив до определённой даты в будущем за уплаченную подписчику опциона (продавцу), опционную премию (стоимость опциона).

( Читать дальше )

Инвестировать через БПИФы не стыдно, главное научится «правильно их готовить»

- 29 августа 2023, 06:01

- |

Биржевые фонды хорошо сочетаются с портфельным подходом на разные классы активов. Покупка БПИФов несёт в себе много плюсов, но с учетом российских реалий есть и минусы.

В первую очередь, использование биржевых фондов закрывает вопрос выбора конкретной акции или облигации. Многие, особенно начинающие инвесторы при формировании личного инвестиционного портфеля по большому счету начинают формировать свой фонд, осознанно или неосознанно копируя основные индексы, но составляя портфель по своему выбору упускают важность ребалансировок и естественно не отслеживают каждую бумагу.

Обычно самостоятельную покупку акций инвесторы объясняют высокими расходами на содержание фонда. Однако, налоги с дивидендов и купонов по облигациям, которые берутся с прямой покупки, но не берутся в фонде (они увеличивают котировку пая) частично компенсируют расходы, особенно у пассивных фондов. Кроме того, фонды активного управления порой опережают по доходности БПИФы, хотя комиссии в разы выше.

Между тем проблема все-таки есть и это ликвидность.

( Читать дальше )

Что лучше покупать - выросшее или упавшее?

- 22 августа 2023, 14:01

- |

Так все-таки, в ленивой портфельной стратегии, как правильно — подкупать то, что упало, и продавать, что выросло, или наоборот? Можно и так, и так. Смотря что вы делаете. Дьявол в деталях.

Например, новичку действительно имеет смысл ребалансить портфель раз в год на классах активов, покупая упавшее, продавая выросшее. Марковиц, ассет алокейшен, вот это все. Это классика и целое направление этой классики, в России прежде всего вспоминаются адепты этого дела Сергей Спирин и Павел Комаровский. Худого не скажу, можно и так. Получается, что инвестор как бы играет контртрендовую систему на самом длинном, годовом таймфрейме. Вот именно на этом фрейме — трендовости нет. Может даже, легкая контрендовость. Если повезет, удастся купить актив в провале, и продать на стадии пузыря. Если не повезет, просто снизите риски, лишней копеечки не добавите, ну и ладно.

Да, важные пункты. Чаще, чем в раз в год, не суетиться. Ребаланс делается именно на классах активах, скажем: акции, облигации, золото. Не надо ребалансить «Сбербанк» с «Газпромом» каждый понедельник, это путь в никуда. Будете продавать лидера, покупать аутсайдера, убивая доходность и повышая риск.

( Читать дальше )

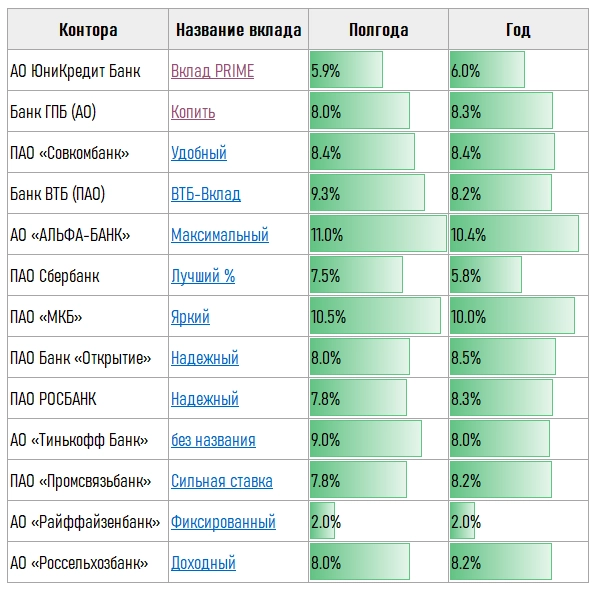

Честные проценты по вкладам. Сравнение с ОФЗ.

- 18 августа 2023, 14:56

- |

После поднятия ставки ЦБ до 12%, рунет захлестнула волна инфомусора о поднятии ростовщиками процентов по вкладам. Сам много лет работал на ростовщиков и прекрасно знаю, на какую ложь и подлость способны эти паразиты. Поэтому, решил проверить лично.

С утра пробежался по сайтам системно-значимых ростовщиков с целью выяснения честных процентов по вкладам. К честным отношу проценты без подлянок мелким сереньким шрифтом. Например:

- переменный процент,

- снижающийся процент,

- высокий процент на кроткий срок,

- высокий процент для новых клиентов,

- высокий процент при наличии зарплатной карты,

- высокий процент при тратах по карте,

- высокий процент при покупке премиального пакета услуг.

- и т.п.

Убрал весь этот мусор.

Получилась такая таблица:

Топ-3 ростовщиков по честным процентам — Альфа, МКБ, ВТБ.

Топ-3, которым не нужны рубли физиков — Райффайзен, Юникредит, Сбер.

Ростовщик с самыми мошенническими условиями по вкладам — Сбер.

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 80 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал