Избранное трейдера Краснов Геннадий

НЕДЕЛЬНЫЕ стрэнглы

- 17 августа 2023, 09:39

- |

( из архива)

«ПРАКТИКУМ — короткий широкий стрэнгл на 17.08.23

Итак, тестим новый калькулятор от Мосбиржи на примере Si.

По нашим расчетам при текущей биржевой цене БА 99.43 и прогнозе, что курс останется в диапазоне 90000...105000 (фьючерс), получаем:

потенциал премий 137+20=157 (доход)срок инвестирования 5 дней

капитал (ГО) 10000 руб.

доходность 157/9732=1,614/5=0,3228х360=116,21% годовых

Кому интересно, проверьте на практике или через калькулятор корректность расчетов.»

smart-lab.ru/company/moex/blog/927267.php

- комментировать

- ★1

- Комментарии ( 13 )

Что означает рост процентной ставки для рынка?

- 15 августа 2023, 12:38

- |

По-моему, самый адекватный комментарий дал инвестор на чилле:

Такой рост ставки для бизнеса ничего хорошего не даст, ведь нет никаких других ограничений. Почему так? Потому что элите нужны доллары. А вот бизнес теперь замедлится. У компаний у многих есть долги, и обслуживать их станет теперь дороже. Соответственно акции будут корректироваться.

Я, честно, ожидал более плавного повышения ставки. До этого ведь нам говорили что до конца года по прогнозу будет всего 9.5% она. И в следующем году будет такой без изменений. Мы, конечно, понимаем, что это слишком оптимистично, но чтобы 12.5%… У меня вопрос, а на следующем заседании через месяц тогда на сколько будут ее повышать? Вот это самый интересный вопрос. Мой предварительный прогноз — 1.5 б.п., если рубль не сможет сильно укрепиться.

Что получаем по итогу сегодня:

📈 Рост % по кредитам

📈 Рост % по депозитам — народ может начать выходить из валюты в ру депошки

📈 Рост % по облигациям

📉 Акции будут падать

Дивиденды в 10% теперь уже неинтересны. Проще взять облиги, и иметь гораздо больше, и без рисков.

Создание на Lua своего индикатора в графике Quik: основы, нюансы, пример. Индикаторы: прогнозных High и Low следующего интервала; ценовых уровней объема.

- 12 августа 2023, 17:18

- |

Кратко расскажу принципы и некоторые нюансы работы с графиком в Qiuk в плане создания своего индикатора (здесь и далее – подразумевается использование языка программирования Lua). В конце текста изначально хотел прикрепить видео с демонстрацией и краткими пояснениями работы моих индикаторов, но решил сделать это во второй части статьи, чтобы совместить просто иллюстрацию с небольшим анализом фьючерсов и акций.

На полноту изложения вопроса по работе с индикаторами на графике Quik не претендую. Информация будет полезна интересующимся данной темой, не рассчитана на профессионалов (которые и так все знают, умеют и реализовали – свято в это верю), но все же предполагает наличие определенного уровня знаний Lua.

Зачем мучиться со своими индикаторами? Конечно, в этом нет смысла, если вас устраивают стандартные индикаторы или отсутствуют самостоятельные подходы (методы) торговли, либо визуализация вам в принципе не требуется (не интересна).

В моем случае мне банально захотелось сделать визуализацию своего метода прогнозирования экстремумов цены следующего интервала.

( Читать дальше )

Матрица опционных стратегий

- 05 августа 2023, 20:30

- |

Но технический анализ любого БА позволяет определить общий тренд.

И это помогает выбрать оптимальную стратегию в зависимости от ситуации на рынке.

Повторим ещё раз три основных вопроса:

- Я бык или медведь?

- Какой этап тренда проходит БА?

- Волатильность высокая или низкая?

Размышляя над ними, используйте матрицу стратегий.

| Направление БА | ||

| Вверх | Вниз | Боковое движение (флэт) |

| Низкая волатильность | ||

Длинный колл Дебетовый колл спред Покрытый колл |

Длинный пут Дебетовый пут спред |

Железный кондор Покрытый колл |

| Высокая волатильность | ||

Покрытый пут Кредитный пут Покрытый колл |

Кредитный колл спред |

Покрытый колл |

Источник: Robinhood

- Покрытый (обеспеченный) колл/пут — популярная стратегия, суть которой в продаже некоторого количества опционов на уже существующий базовый актив.

- Данный подход снижает риски изменения цены активов во владении инвестора за счёт частичной компенсации премией, полученной от продажи опциона.

( Читать дальше )

Календари и калькуляторы инвестора

- 02 августа 2023, 10:52

- |

Без чего не обойтись инвестору при ведении портфеля? ☝🏻На первом месте — планирование и учет.

🔥Наша подборка полезных календарей и калькуляторов поможет вам:

— быть в курсе всех предстоящих событий;

— избавиться от «ручных» расчетов

— собрать и вести портфель в КИТ Финанс😊

🔹Калькулятор облигаций — www.moex.com/ru/bondization/calc — поможет рассчитать разные виды доходности, дюрацию и многое другое. Достаточно ввести ISIN бумаги и данные на текущую дату подтянутся.

🔹Календарь облигационных выплат — www.moex.com/ru/bondization/calendar — поможет вести учет погашений, амортизации и выплаты купонов.

🔹Торговый календарь —www.moex.com/msn/ru-se-calendar выдает информацию по:

•погашению облигаций;

•отсечке по дивидендам;

•амортизации;

•выплате купонов;

•оферте;

•досрочном погашении облигаций.

🔹Портфель ценных бумаг —www.moex.com/ru/bondization/portfolio позволяет оценить доход по портфелю, состоящему из акций и облигаций. Для расчета необходимо ввести инструмент, срок инвестирования, количество ценных бумаг, а также даты и дивиденды для акций.

( Читать дальше )

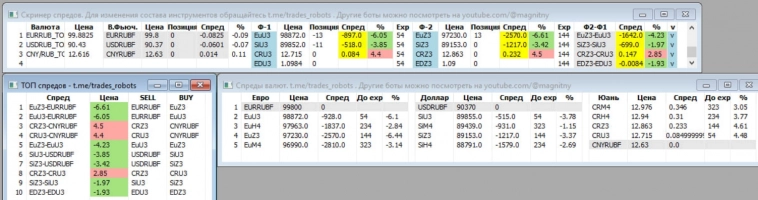

Раздаю бесплатно скринер валютных спредов с таблицей ТОП10 лучших вариантов неэффективности

- 27 июля 2023, 17:10

- |

Скачать открытый код можно здесь disk.yandex.ru/d/UfZSXVXo9d3FnQ

Выглядит так

Подробнее здесь

Про ОФЗ.

- 14 июля 2023, 11:30

- |

ОФЗ 26218 – на 8 лет. Текущая цена 903 рубля. Доходность к погашению 10,5 процентов. Купонная ставка 8,5 процентов, платит 2 раза в год по 42,3 рубля.

ОФЗ 26235 – на 7 лет. Текущая цена 773 рубля. Доходность к погашению 10,5 процентов. Купонная ставка 5,9 процентов, платит 2 раза в год по 29,4 рубля.

В чем разница? Цена, купонная ставка. Срок примерно одинаковый, доходность к погашению тоже. Просто в первом случае мы получаем доход в большей степени за счет купонов, а во втором случае за счет того, что облигация стоит дешевле.

Если вы держите облигации весь срок, а купоны реинвестируете, то для вас нет большой разницы… Доходность будет одинакова ( примерно +87 процентов).

Разница может быть, если вы захотите продать облигацию раньше срока.

Предположим что вы решили продать облигации через 2 года.

ОФЗ 26218. Скорее всего цена вырастет, так как срок уменьшился, а значит что и риск по облигации стал меньше ( ближе дата погашения). Предположим что на 24 рубля ( цена растет линейно, хотя в жизни это не так). НКД можно не считать, так как вначале мы его платим, а по прошествии 2х лет его выплачивают нам. Купоны: 4 раза по 42,3 рубля.

( Читать дальше )

Золотые монеты: все сложнее, чем кажется

- 14 июля 2023, 09:21

- |

Продолжаю тему инвестиций в золото. В прошлый раз писал о вложении в золотые слитки, теперь посмотрим какие у нас есть нюансы при вложении в золотые монеты. И нюансов этих сильно больше.

Во-первых следует отделить монеты с коллекционной ценностью от монет инвестиционных, то есть тех монет, которые выпускаются массово и их стоимость наиболее приближена к цене металла в них. Далее в статье будет идти речь именно об инвестиционных монетах на примере «Георгий Победоносец» в различных весовых категориях.

Во-вторых необходимо понимать, что цена на монеты зависит от огромного количества факторов помимо их веса и определяется каждой реализующей / выкупающей организацией индивидуально на основе: состояния монеты, монетного двора чеканки, года выпуска, региона продажи, собственного представления о лучшей цене и так далее и тому подобное.

Если делать анализ с учетом всех этих факторов, мне пришлось бы публиковать монструозный справочник цен, поэтому я постарался максимально упростить таблицу, жертвуя некоторой точностью: в подборке цены на монеты в идеальном состоянии 2019-2023 годов выпуска, без разделения на СПМД и ММД (монетный двора в Санкт-Петербурге / Москве).

( Читать дальше )

Золотые слитки: непривлекательные цены на привлекательный актив

- 12 июля 2023, 08:29

- |

Коллеги, решил изучить тему инвестиций в золотые слитки. Золото в слитках продает широкий круг крупных банков, на выбор доступны слитки от 1г до 1000г.

Каждый слиток сопровождается специальной документацией, его изготовление, транспортировка и хранение требует издержек, поэтому чем меньше его вес, тем выше издержки на каждый грамм и тем выше его цена для покупателя. Очевидно, что покупка совсем маленьких слитков в инвестиционных целях сомнительна, поэтому в анализ попали только лоты от 10г и только потому, что их можно покупать и продавать через мобильное приложение Гознака, подлинность продукции которого не вызывает сомнений.

И если с приобретением золота никаких проблем нет, то его реализация уже требует определенных усилий. Поэтому я постарался выполнить анализ только по тем банкам (и еще Гознак), которые не только продают, но и сами покупают золото. Таких в моменте мне удалось найти всего четыре. Возможно, есть и другие банки, которые скупают золото, но затраты времени на их поиски явно перешли грань целесообразности.

( Читать дальше )

Модель Грааля на основе скользящей средней

- 11 июля 2023, 21:45

- |

Скучно… Душа безудержно рвется к вожделенному Граалю, но холодное сердце говорит: «Подумай — надо ли это тебе?»

А время идет… Тик-так, тик-так… То медленно, то быстро, но что самое страшное — неумолимо вперед.

А есть ли Грааль?

Да. Он в сердце и душе каждого из нас.

А как его узреть?

Слушая душу и сердце. Если не умеешь — то надо слушать Мудрецов, которые живут среди нас.

Вспоминаю одного из них. Он решил задачу «в лоб» и назвал ее просто — «коридоры Кати Савкиной» по имени внучки.

Суть решения проста.

1. Берется скользящая средняя МА с периодом 1 сутки (здесь и далее — мои собственные цифры, ибо Мудрец не предоставляет свои расчеты). На минутках это МА(1440)

2. Рассчитывается стандартное отклонение по формуле: 1,645*mean(abs(return))*sqrt(T). А вот здесь Т — это уже 2 суток и среднее от приращений рассчитывается за 2 суток.

3. Строится канал этого отклонения от средней.

4. Выходит цена выше границы канала — продаем, ниже — покупаем. Выход из сделки — при возврате к средней.

Как-то так. Проверял у себя на парах EURUSD и EURJPY за 2019-2020 гг. Сделок примерно 15-20 за год с уверенным плюсом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал