Избранное трейдера primat.kz

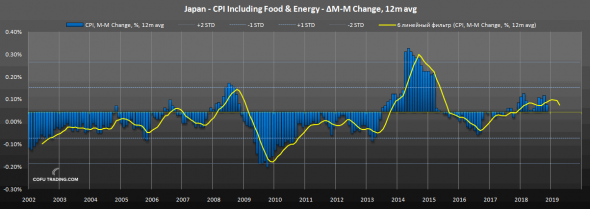

Данные по инфляции в Японии. Мои сделки по йеновым.

- 21 декабря 2018, 10:23

- |

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

Яндекс списывает деньги с неактивных кошельков

- 19 декабря 2018, 10:34

- |

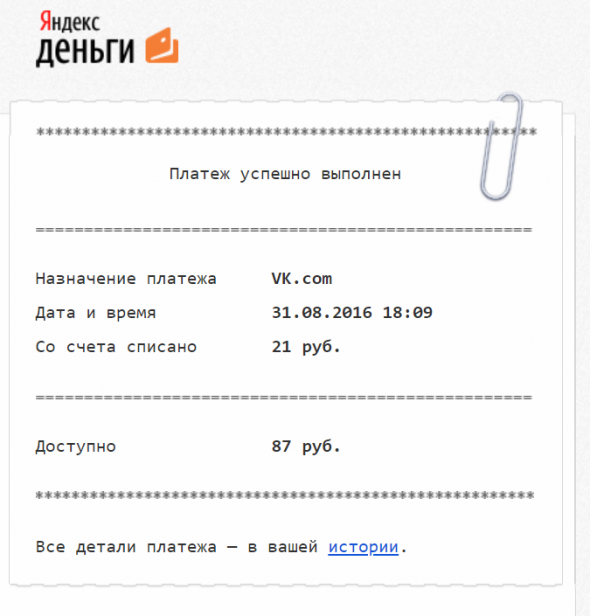

С донатами не очень задалось, хотя один пользователь смартлаба перебросил мне 150р за модуль интеграции Java с квиком.

Деньгами этими я не особо пользовался, перевести их на карту было как-то не выгодно или невозможно. Так они и лежали. Пару раз купил на них какие-то подарки-безделушки к др в VK и в ОК.

Осталось 87 рублей.

Так же давно не заходил на почту яндекса, т.к. пользуюсь нормальным почтовым ящиком интегрированным с другими услугами андроида.

А тут вдруг смотрю, в ящие под 1000 писем. Зашел проверить, ба, оказывается мои 87 рублей яндекс просто присвоил.

Оказывается если ваш счёт неактивен 2 года, то деньги могут списать «просто так», по 270 рублей в месяц, пока совсем ничего не останется.

Вот так богатеет наша IT индустрия. Надеюсь яндекс подавится моими честно заработанными 87 рублями.

последний платёж

а ещё я оплачивал смартлаб-конфы через этот же кошелёк. давненько не был.

Скромные результаты проекта "мозговик" в 2018 году

- 18 декабря 2018, 15:46

- |

В начале этого года я придумал такую штуку как mozgovik.com. Ежемесячно я и пару коллег стали делать обзор. Цель была — выйти через год на монетизацию экспертизы за счет B2C продаж инфо-продукта. Я сам о себе и о своей экспертизе невысокого мнения, поэтому я хотел объединить людей поумнее меня, чтобы начать зарабатывать совместно под одной крышей. Мало кому оказалось интересно работать на перспективу, и в результате, пришлось делать многие вещи самому. Здесь хочу подвести небольшие итоги нашей скромной деятельности.

К этому моменту на Мозговик подписалось 4836 человек, спасибо вам за доверие!

Лично я очень доволен тем, что придумал повод мотивировать себя сесть за изучение рынков. Очень многие вещи, которые мы описывали, попали в точку, и я не припомню ни одного серьезного факапа.

!!!Важно понимать, что нельзя сразу взять и начать делать всё идеально Да, самый первый обзор был наполнен факапами, которые мы в последующих постарались исправить!!!

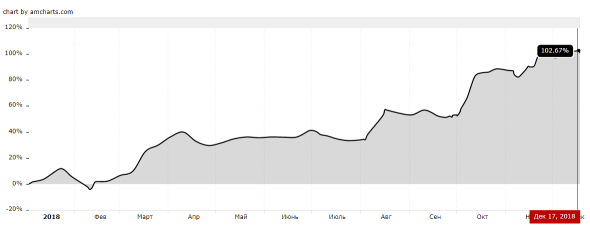

Главным итогом экспертизы я считаю это:

Все то, что я делал, было без плеча, и всё было описано в мозговике. Обычно, когда ты теряешь бабки на своих прогнозах, ты испытываешь потребность всем публично доказать, что ты на осёл. Скажу честно: сейчас мне даже не хочется особо кричать, — посмотрите — мы тут и тут оказались круто правы. Мне просто хочется тихо делать дальше research, чтобы не просрать слишком много денег в следующем году, а если повезет, сделать еще процентов 30. Потому что я почувствовал, что человекочасы, затраченные на анализ, действительно можно конвертировать в «деньги на бирже». Мне даже перехотелось продавать research, потому что я почувствовал, что его внутренняя полезность может быть гораздо выше, чем внешняя, сопряженная с геморроями публичности.

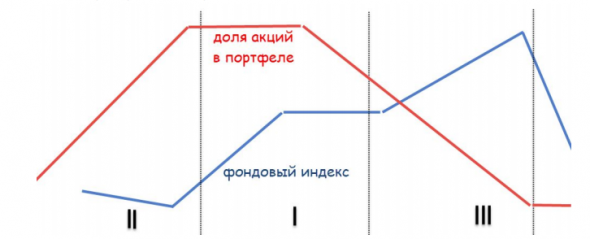

Приведу пару интересных примеров из наших обзоров. Главный график, объясняющий разворот стратегии, был приведен в начале апреля (до 9.04):

Предчувствуя наступление пика, я показывал, что в идеальном случае долгосрочный инвестор должен начать выходить из рынка до того, как рынок достигнет своего пика.

Ещё одна важная картинка была опубликована в июне, когда я показывал, почему не надо инвестировать в ВТБ:

Грубо говоря: все хорошее позади, а впереди не очень. Попал в точку.

Для справедливости сразу отмечу один нюанс:

( Читать дальше )

Шведские семьи выбирают H&M?

- 17 декабря 2018, 17:56

- |

Группа компаний «H&M» объединяет под своей крышей 9 брендов: «H&M», «COS», «Monki», «Weekday», «& Other Stories», «Cheap Monday», «H&M Home», «ARKET» и «Afound». У истоков бизнеса стоит всего один магазин одежды для женщин «Hennes», который был открыт в 1947 году в месте под названием Västerås (Швеция) молодым предпринимателем Эрлингом Перссоном. В 1968 году «Hennes» купил ритейлера, занимающегося охотничьей одеждой и рыболовным снаряжением Mauritz Widforss из Стокгольма, и название меняется на «Hennes & Mauritz». После этого события магазины пополнились ассортиментом одежды для всей семьи. В 80-е годы был заложен фундамент для будущей мировой экспансии. Первые магазины появились в Германии и Голландии. В 1998 «H&M» первыми стали вести онлайн торговлю в Швеции. Сейчас «H&M» — это более 4800 магазинов расположенных в 71 стране мира. В 47 торгуют онлайн. Подавляющее большинство торговых точек под брендом «H&M».

( Читать дальше )

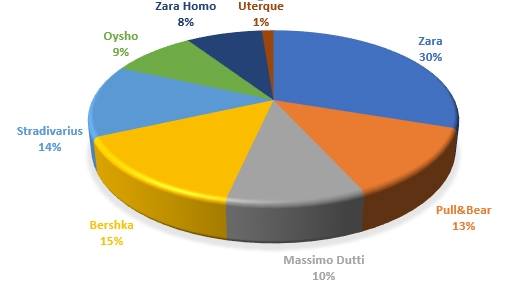

«Zara» и «Bershka» — дорогие магазины?

- 17 декабря 2018, 00:46

- |

«Inditex» представляет из себя вертикально-интегрированный холдинг. 57% всех фабрик расположено в Arteixo (A Coruña, Spain). При этом работают более чем с 1800 поставщиками и 7000 фабрик, которые расположены по всему миру.

( Читать дальше )

Interactive Brokers

- 15 декабря 2018, 06:06

- |

Раньше платили на остаток счетов превышающих $100 000. Процент будет зависеть от размера счета.

Форекс по-белорусски. Взгляд изнутри.

- 14 декабря 2018, 14:01

- |

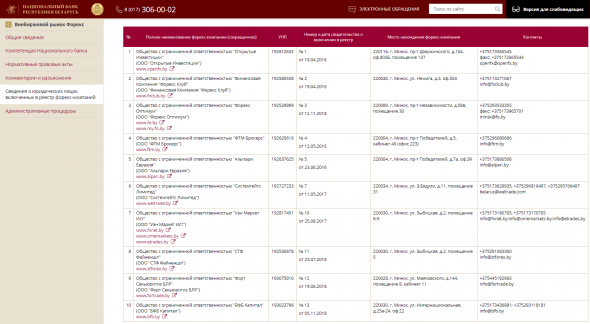

Лицензию номер один получила компания ООО «Открытые инвестиции», обладающая самым большим собственным капиталом из всех зарегистрированных в стране операторов рынка форекс.

К сожалению зарегистрированная торговая марка компании — OpenFX часто путается с названием оффшорного форекс дилера FXOpen, иногда случайно, иногда сознательно в целях черного пиара.

Полный список форекс-дилеров, получивших лицензии в Беларуси, представлен на рисунке внизу.

Кроме перечисленных в списке компаний, услуги по доступу на рынок форекс предоставляют и банки, для которых специальная лицензия не требуется.

Деятельность компаний внебиржевого валютного рынка находится под жестким контролем Национального банка Республики Беларусь. Для целей такого контроля создана специальная организация — Национальный форекс-центр.

( Читать дальше )

США идет по пути Японии

- 13 декабря 2018, 22:03

- |

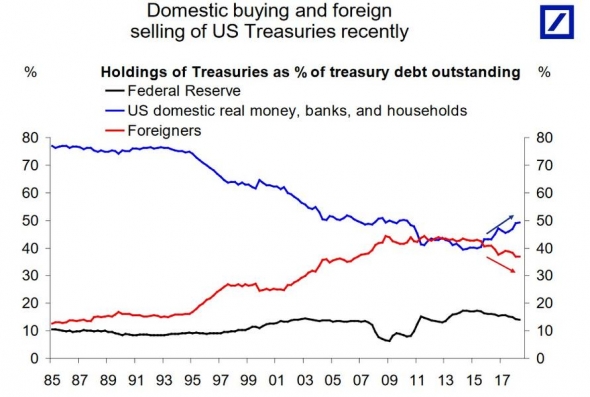

Иностранные вложения в государственные облигации США неумолимо снижаются все последние годы. Все большую роль на рынке госдолга начинают играть резиденты (домохозяйства, банки и нефинансовый сектор — отмечены синей линией на графике):

(Доля владения государственными облигациями США в % от общей величины долга для ФРС (черная линия), нерезидентов (красная линия) и резидентов (синяя линия))

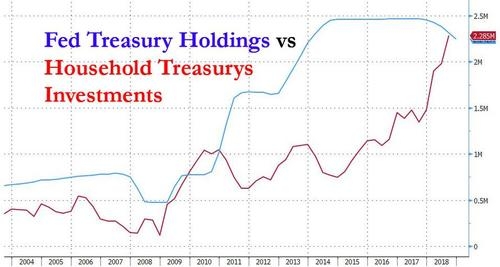

При этом вложения домохозяйств в трежерис по своему абсолютному значению $2,28 трлн (красная линия на диаграмме) превзошли стоимость аналогичных гос. облигаций на балансе ФРС, которая составляет $2,24 трлн.

( Читать дальше )

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал