Избранное трейдера primat.kz

История о том, как я в планках участвовал.

- 05 июля 2019, 16:47

- |

За свою недолгую финансовую жизнь участвовал в 4-5 планках (рост до 40% за день). Естественно, речь идет об акциях 3 эшелона, «шлаках»как их принято именовать. Как я там оказывался? Бывало, я запрыгивал, поддавшись оптимизму толпы. Бывало, покупал из расчета, смотря на новости. Что я скажу после этого — на акции крупных компаний после не можешь даже смотреть. 40% за день или болтание на 1-2% в голубцах? Но не все так просто конечно, но раз поучаствовав в планке я стал искать их везде. И иногда находил конечно. Но сколько нервов на это тратится.

Приведу пример. Купил я значит Мостотрест. Купил на восходящем движении, на красивом откате. После они делают 20-30% в течении пары месяцев и я сдаю с прибылью в 30% на самом верху, после которого они пошли снижаться. Блестящая сделка, полное удовлетворение, хотя в деньгах вышло не более 30 тысяч. А было, что купил Мультисистему (на основе отчета и когда были на дне). Купил по 0.85 средней, а сдал по 2,4 рубля. Сделка принесла Более 150 тысяч за 3 недели. Но что было дальше? Они штурмовали 5р через пару дней. Итого я упустил там около 150к. Вот это было обидно. Вы спросите, где я получил больше удовольствия — в Мостотресте или Мультисистеме? Однозначно, Мостотрест! Сделка была идеальна, мне просто не в чем было себя упрекнуть. А за Мультик я корил себя еще очень долго — почему так рано сдал? почему поддался страху? Хотя это моя самая прибыльная сделка за всю историю. И так было практически всегда. Если я ловил крупные движения, они почему то не давали чувства удовлетворения, если я упустил хотя бы 10-20% от роста — я сделал не все что мог. Откуда это? Так ли и у всех трейдеров? Подобные ситуации почему то очень подтачивают нервную систему и лишают какой-то веры в себя.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 11 )

Опять про Граали.

- 01 июля 2019, 19:37

- |

Вот пишут тут про Граали и прочее. Я вот всё никак не могу понять когда люди пишут что рынок меняется. Стоп, пацаны, а как рынок меняется? Что в нём меняется? И почему он меняется у вас, а у меня он 10 лет один и тот же? Почему ваши ТС перестают работать через некоторое время, а у меня работает уже 10 лет? Ну хорошо, давайте разбираться. Что может поменяться на рынке?

Только две вещи, волатильность, и ликвидность. Всё. На рынке больше ничего поменятся не может, Карл!!!

10 лет назад как то по другому отбивались уровни? Или были какие то другие пробои? Цена по другому выходила из проторговок? Я вам даже больше скажу. Даже манипуляции из года в год одни и те же. Так может надо просто строить свою систему на том без чего рынок не может существовать, а не на временных факторах? А может это просто со временем меняется ваш взгляд на рынок, а не сам рынок меняется?

Ткните меня носом, и покажите чем отличаются ретесты, откаты, коррекции, сегодняшние от 10 летней давности. Как цена стала ходить по другому? Задом наперёд? И что вы вобще понимаете под изменчивостью рынка(кроме волатильности и ликвидности). Может я чего то не доганяю. Для меня рынок прост как три копейки, вопрос только в частностях, где войти и где выйти. Жду тыканья носом. Удачи.

Прикладная широта рынка - обнаружение микро-run-to-quality с помощью суммарной капитализации

- 26 июня 2019, 15:39

- |

В предыдущем посте рассмотрена концепция макро-RTQ (RTQ = «run-to-quality» здесь и далее по тексту) — как происходит существенная смена композиции и баланса категорий аптренда и даунтренда широкого рынка и индекса. Но это происходит не в одночасье, как и цирроз печени при алкоголизме: вначале один бокал вина способствует пищеварению, в процессе дальнейшего злоупотребления алкоголем происходит переход количества в качество, и систематическое пьянство приводит к качественному изменению организма.

Этот пост будет посвящён «бокалам вина» — недельному микро-RTQ.

Обнаружение микро-run-to-quality с помощью суммарной капитализации

Логично предположить, что если деньги переходят из широких масс акций в акции индекса, капитализация масс должна уменьшаться, а капитализация индекса повышаться, и это действительно так.

( Читать дальше )

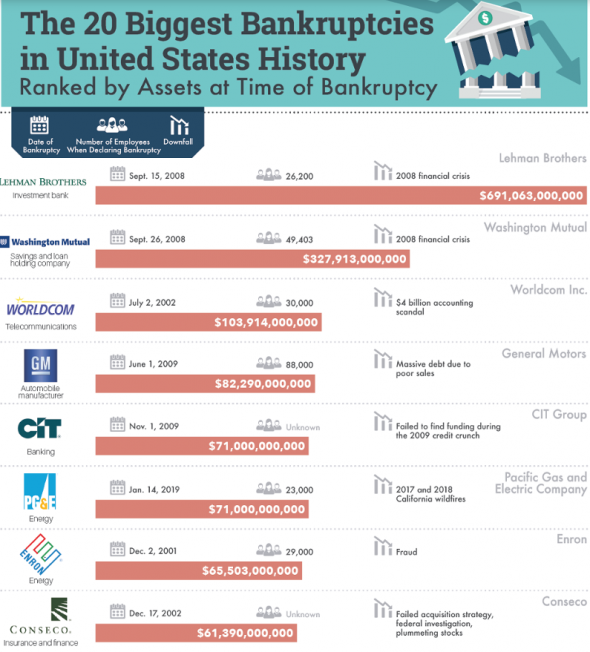

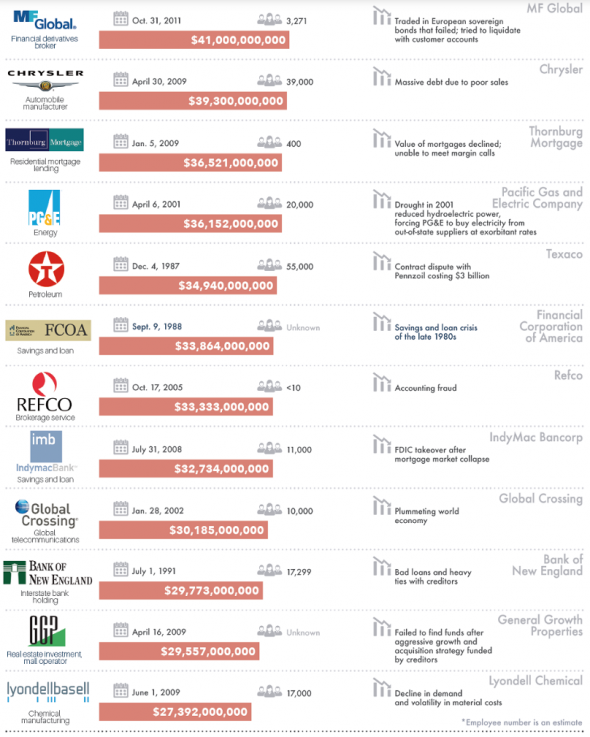

20 крупнейших банкротств в истории США

- 26 июня 2019, 06:49

- |

Ведение бизнеса означает принятие взвешенных рисков. Независимо от того, открываете ли вы стенд с лимонадом или являетесь лидирующим руководителем в компании Fortune 500, риск является неизбежной частью игры.

Принятие более крупных рисков может привести к пропорциональным вознаграждениям, а иногда, например, для компаний, о которых вы прочтете ниже, принятие риска не принесло результатов и привело к списку крупнейших банкротств в истории США.

Сегодняшняя инфографика приходит к нам от TitleMax и показывает 20 крупнейших банкротств в истории страны.

Компании, перечисленные ниже, отсортированы по совокупным активам на момент банкротства.

( Читать дальше )

Пост о страданиях.- 2 000 000 рублей. Самая мучительная, тягомотная, нервная неделя в моей карьере. Первый стоп-аут.

- 25 июня 2019, 02:32

- |

Главную цель поста я сформулировал, можно теперь и рассказать историю в деталях для любопытных. Кратко — потерял 2 000 000 рублей менее чем за неделю.

Торгую на nymex соответственно 1 лот = 1000 баррелей.

( Читать дальше )

Прикладная широта рынка - концепция run-to-quality или "когда заканчивается аптренд"

- 24 июня 2019, 13:44

- |

Аптренд на рынке может продолжаться очень долго за счёт ротаций — в лидирующих отраслях происходит потеря инерции, распродажа (деньги переходят в нарождающиеся отрасли), серия попыток восстановления, за которыми следует даунтренд, и бывшая лидирующая отрасль становятся отстающей. Наступает момент, когда количество отраслей, способных к потенциальному лидерству, в которые капитал мог бы перейти, подходит к концу, и крупным деньгам нужно каким-то образом ликвидировать свои позиции по хорошим ценам. Для этого требуется:

- Любым способом создать спрос со стороны публики, чтобы цена не сильно упала в процессе ликвидации

- Публиковать списки акций — упавших бывших лидеров — которые им нужно распродать, под названием «Лучшие N акций, которые удвоят ваши денежки» и «Налетай — подешевело!»)

- Рисовать картинки с быками на обложках финансовых изданий

- Писать в твиттере про «ещё больше хороших новостей впереди» © сами-знаете-кто

- Run-to-quality — припарковать капитал в мегакапы, пока идёт ликвидация лидирующих акций (заодно показать населению рост индекса, который весь состоит из мегакапов) – FANG 2015 и 2018

- Run-to-safety — припарковать капитал в защитные акции, пока идёт ликвидация остальных мегакапов (заодно показать населению мнимую силу индекса, в котором доля защитных акций велика) – Суп Кэмпбелла (CPB), олицетворение защитных акций, попадает в IBD Bigcap 20 в 2015

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

Очень многое дает торговля с 500-ом плечом.

- 23 июня 2019, 08:33

- |

1. Выдержав давление рынка на 500-ом эшелоне, торговать на ФОРТС значительно проще — риски на порядок меньше.

2. Уходит страх потери.

3. Происходит интенсификация процесса приобретения опыта — за счет интенсивной торговли за год приобретаешь такой опыт, приобретение которого на ФОРТС заняло бы 3-4 года.

Не каждый поймет этот пост, я фактически пишу о сломе ментальной модели. Когда 1-2 года работы целенаправленно посвящаешь не тому, чтобы заработать, а чтобы приобрести опыт и навыки, с которыми потом можно направляться в «свободное плавание».

Для тех, кто только что пришел на рынок идеальный вариант — 90% капитала на депозит на 2 года. 10% капитала делится на 100 частей (на неделю торговли — правило: больше 1/100 за неделю нельзя вводить) и торгуется на Forex с 500 плечом. Через 2 года «дембель», весь Ваш капитал (90% + банковский процент делают свое дело) на ФОРТС — и в реальный бой! А если поняли, что оно не Ваше… ничего, Ваш капитал зато цел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал