Избранное трейдера primat.kz

Все... смартлаб пройден. Галочка получена

- 28 января 2021, 19:06

- |

И в сообщениях тоже отображается

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 36 )

Gamestop. Наглядное пособие что такое биржа.

- 27 января 2021, 13:06

- |

За последние три дня прошел объем более 500 млн акций. При шортах в 70 млн. Казалось бы все непутевые шортисты уже должны были закрыться, но НЕТ. Сегодня еще +100%. Это к разговору о РЕАЛЬНОМ объеме на бирже.

Если хотите играть вниз — смотрите за ставками у IB.

И количестве свободных акций в шорт.

Я вижу единственный вариант — это продажа call-спредов. Ибо неприкрытые позы сейчас — это игра с казино по их правилам.

Но мне за два дня так и не налили по хорошим ценам.

Акции Gamestop: как форуму Reddit удалось разорить хедж-фонд

- 27 января 2021, 11:10

- |

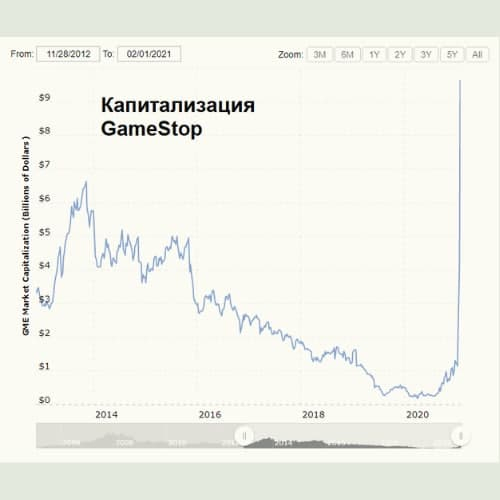

Самая обсуждаемая новость на рынке последних недель — необычный взлет акций ритейлера GameStop.

GameStop — розничная сеть, продающая компьютерные игры и игровые аксессуары. Из-за пандемии и ухода продаж в интернет выручка компании за 3 года упала на 40%. Цена акций снизилась с $40 до $3.

GameStop, скорее всего, так и осталась бы в забвении, но в конце прошлого года на нее обратили внимание пользователи общества WallStreetBets на форуме Reddit. Участники WSB ранее прославились бездумной торговлей акциями и опционами, которая выставляется напоказ.

Несколько участников форума возмутились, что GameStop стала популярной среди фондов, ставящих на падение акций. Короткий интерес, то есть количество акций в операциях шорт в отношении общего числа акций в обращении, был очень высоким, составляя 138%. У пользователей появилась идея покупать акции, чтобы поднять их стоимость и проучить хедж-фонд.

( Читать дальше )

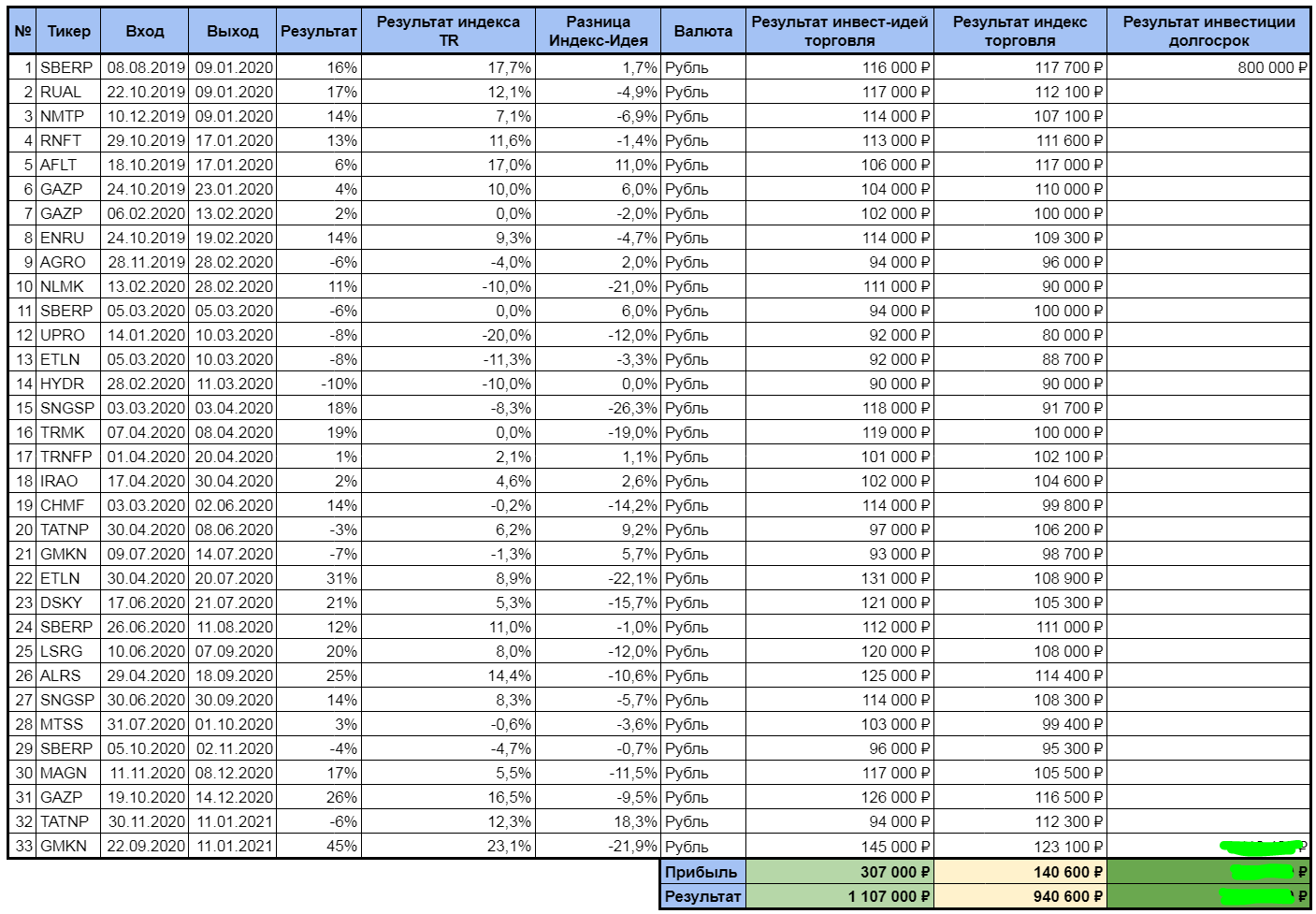

Я проанализировал 33 инвест-идеи от ВТБ-Капитал, и мне есть что вам рассказать

- 26 января 2021, 14:14

- |

ВТБ с гордостью сообщает о результатах своих инвест-идей для среднесрочных трейдеров:

Результаты торговых идей по акциям в ВТБ Мои Инвестиции за 2020 г.

В 2020 г. мы предлагали нашим клиентам 49 идей для инвестиций. 5 из них актуальны до сих пор. 2 реализовались в начале 2021 г. 42 закрылись в 2020 г. Средняя доходность по ним составила 7,3%. При том, что на реализацию некоторых ушел всего день: покупка акций ТМК (+19% за день).

Ого, средняя доходность по идеям такая высокая! Да ещё и +19% за 1 день на одной идее! Оказывается, можно было неплохо заработать, просто слепо следуя инвест-идеям от ВТБ Капитал.

Но этого пост бы не было, если бы не нюансы.

Итак, я взял 33 из 49 инвест-идей, просто потому что именно столько из них имеют отношение к российскому фондовому рынку, и столько из них были доступны простому неквалифицированному инвестору с обычным количеством денег. Я не стал брать в расчёт 5 инвест-идей, которые ещё активны. Файл со всеми идеями ВТБ Капитал любезно выложил в сеть.

( Читать дальше )

Минусы ETF и БПИФ в РФ

- 26 января 2021, 10:22

- |

Большинство финансовых консультантов и видеоблогеров в РФ советуют новичкам ETF, отмечая их незначительные минусы, такие как: реинвестирование дивидендов, негарантированный доход, а некоторые даже относят такой минус как англоязычное описание подробной инфы о фонде)))

У меня начало подгорать от их советов и захотелось высказаться, перечислив реально значимые минусы ETF и БПИФ представляемые на РОССИЙСКОМ фондовом рынке, дабы развеять иллюзии новичков о простом пассивном инвестировании в индекс.

Итак, первый минус: комиссия за управление.

Комиссия зашита в цену ETF и списывается ежедневно. На долгосрочном инвестировании комиссия съедает существенную часть дохода. Про транзакционные издержки начинающих инвесторов наглядно расписано у Арсагеры, в качестве примера выжимка из книги: при вложенных 100 000 на 10 лет (без учета пополнений) при инфляции 6%, ставке 5% и комиссии фонда в 1%, на выходе имеем доход 159 000 и транзакционных издержек на 24 000 !!! За 30 лет: доход 1 600 000, а комиссий на 540 000!!! Это ппц…

( Читать дальше )

Золото. И мы увидим его свет)

- 25 января 2021, 22:39

- |

Здравствуйте, коллеги!

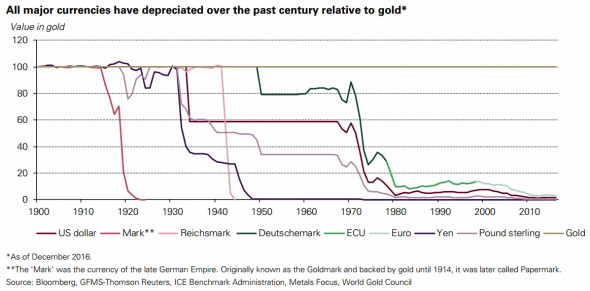

Секрет Полишинеля не открою, фиатные деньги, при определённых обстоятельствах, стоят только той бумаги на которой они напечатаны. Основные валюты давно уже обесценились к золоту, данные на 2016 год, а после нынешних вливаний...:

( Читать дальше )

Перевод по номеру телефона и СБП (Сбербанк)

- 25 января 2021, 21:08

- |

12.6К | ★135 | ₽ 100

smart-lab.ru/blog/669467.php

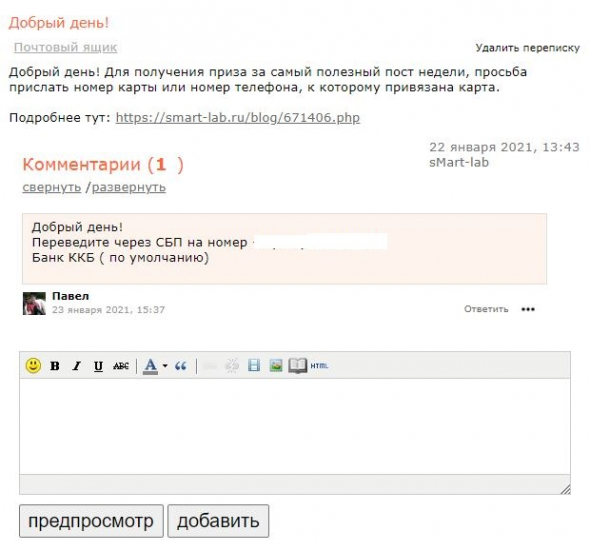

Недавно со мной связались и попросили прислать номер карты или номер телефона для зачисления приза:

Я конечно указал номер телефона, чтобы смарт-лаб перевел деньги на мой счет без комиссии через Систему Быстрых Платежей.

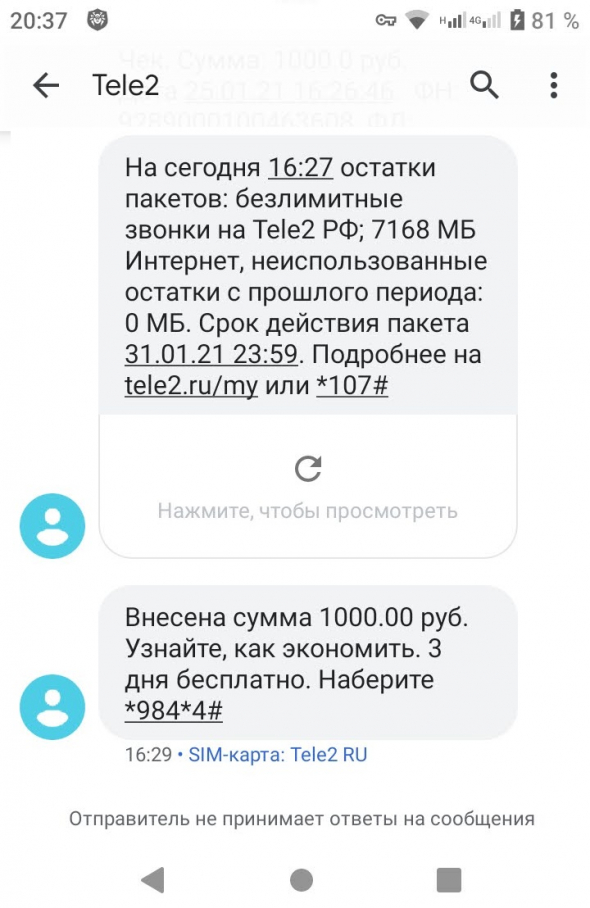

Какого же было моё удивление, когда сегодня на мой счет телефона упали деньги:

( Читать дальше )

Структура личных активов. Или почему богатые богатеют, а бедные беднеют

- 25 января 2021, 13:19

- |

Благодаря данным ФРС США, мы можем наглядно увидеть почему «богатые богатеют, а бедные беднеют», и почему этот разрыв, при прочих равных условиях, всегда растет.

Более 2/3 активов состоятельных граждан вложены в инструменты, приносящие доходность в несколько раз выше не только темпов инфляции, но и доходности активов, принадлежащих менее обеспеченным слоям населения. Акции и доли в бизнесе у «богатых» против жилой недвижимости, пенсионных накоплений и даже обычных автомобилей у «бедных».

Для справки:

Доходность «долларовых» активов 1900-2020: https://t.me/TradPhronesis/31

Доходность «рублевых» активов 2010-2020: https://t.me/TradPhronesis/17

Россия в тройке лидеров

- 24 января 2021, 21:51

- |

ООН обновила статистику, какая страна сколько каких культур выращивает. Добавлен 2019 год. Я написал скрипт, который вытягивает оттуда данные и пишет в таблицу.

Россия входит в тройку лидеров по:

1 место: Крыжовник

1 место: Семена подсолнечника

1 место: Овес

1 место: Ячмень

1 место: Смородина

1 место: Малина

1 место: Кислая вишня (то есть без черешни)

1 место: Сахарная свекла

1 место: Гречка

2 место: Семена конопли

2 место: Льняное семя

2 место: Горох

2 место: Семена горчицы

3 место: Капуста

3 место: Семена сафлора

3 место: Рожь

3 место: Пшеница

3 место: Нут

3 место: Огурцы и корнишоны

3 место: Картофель

3 место: Тыквы, кабачки, патиссоны

Источник

www.fao.org/faostat/en/#data/QC

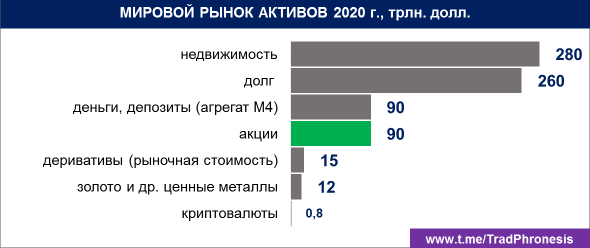

Объем мирового рынка активов

- 22 января 2021, 22:08

- |

Несколько фактов:

— Рынок акций США: 35% от общемирового

— Доля российского рынка акций 0,5% от мирового (в 1900 году доля составляла 6%)

— Жилая недвижимость: 80% от всего рынка недвижимости, куда также входит коммерческая и сельскохозяйственная

— Золото составляет 90% всего рынка ценных металлов (куда входит платина, серебро, палладий и др.)

— Деривативы (фьючерсы, опционы, свопы и др.) посчитаны по рыночной стоимости. По номинальной стоимости рынок деривативов оценивается от 500 трлн. долл. до 1 квадриллиона долл. США

— Для 80% рынка деривативов базовым активом являются долговые инструменты

— Четыре банка JP Morgan, Goldman Sachs, Bank of America и Citibank контролируют до 90% рынка деривативов

телеграм канал: t.me/TradPhronesis- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал