Избранное трейдера nn

Накипело (про обучение трейдингу)

- 22 мая 2019, 19:17

- |

Недавно от скуки откликнулся я на одну вакансию. Называлась она как-то типа: «трейдер-преподаватель». И пошёл я на собеседование. Дай-ка, думаю, посмотрю, что у них там. Любопытно стало. Название школы называть не буду — неудобно всё-таки.

Пришёл… И, честно говоря, был очень удивлён. Двум вещам:

А) количеству людей. Их там было очень много. Видно, что продукт школы (т.е. курсы) пользуется очень большим спросом.

Б) стоимости курсов. Деньги не малые.

Я уже думал, те времена прошли, ан нет! Идут люди учиться! Я даже подумал, бл.., не открыть ли свою школу, раз это такое доходное дело…?

Прошёлся я немного по этой школе, полистал их книги, посмотрел фотографии учащихся… И, честно говоря, такая жалость меня охватила к этим людям… Вот 65-летний старик, с гордостью получающий диплом о прохождении обучения, вот молодой худощавый юноша в широкопалой рубашке, внимательно записывающий что-то в тетрадке. Вот тётка с лишним весом и лицом домохозяйки рассказывает кому-то в коридоре как купила сбер, а он падает...

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 146 )

Инструкция: Подаем налог по зарубежному счету

- 15 апреля 2019, 23:00

- |

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

( Читать дальше )

Тезисы от Валерия Гаевского

- 14 апреля 2019, 11:04

- |

Видео долгое, осилил. Гаевский очень энергичный и веселый дяденька :D Для тех, у кого нет времени смотреть данное видео, подготовил основные (на мой взгляд) тезисы:

«Никогда не теряйте в сделке 1-3% от своего капитала. Так как

Серьезный минус психологически сложно закрывать.»

«Стоп — это ваша тормозная система.»

«При внутредневной торговле, деньги можно поднимать с утра,

в первые два часа. И в последние полтора-два часа торгов.»

«Заработал 10 рублей, это же не проигрыш? Да, это очень мало, но это плюс!

Успокойтесь, завтра будет день и будет пища.»

«Главное учиться и не пропускать удары против себя, особенно серьезные.»

( Читать дальше )

Индикатор PVV (price/volume/volatility)

- 10 апреля 2019, 19:00

- |

Совсем недавно я написал рецензию на книгу Стива Акелиса “Технический анализ от А до Я”. Вот эта рецензия:

Лучшая книга по техническому анализу

Книга Стива Акелиса хороша, но я бы, скорее всего, не стал о ней писать и не назвал бы ее лучшей, если бы не одна история, которая приключилась со мной в далеком 2015 году. Итак, шел 2015 год, рынок то рос, то падал, и я все больше стал смотреть в сторону относительно коротких инвестиций и даже спекуляций, ибо сильные колебания курса рубля и неустойчивая доходность лишали долгосрочные инвестиции большей части былой привлекательности.

Будучи программистом, я все больше и больше начинал смотреть в сторону технического анализа и различных паттернов. Правда, технический анализ не спешил дарить мне рабочие торговые системы. Что я только не тестировал и какие только параметры не перебирал! Казалось бы, вот она идея, но стоило ее протестировать на истории и меня в очередной раз ожидало сильное разочарование. В некотором роде мне повезло, я знал хотя бы где и куда копать. Еще в самом начале своего торгового пути я понял, что лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами. Т.е. я не тратил время, нервы и деньги на ловлю падающих ножей и на усреднение убыточных позиций. Но как выжать максимум из тех бумаг, что растут и растут хорошо? Как из нескольких десятков лидеров определить ту одну-две бумаги, которые дадут максимальную прибыль?

( Читать дальше )

Новые 5 советов новичкам в рынке

- 07 апреля 2019, 18:46

- |

Если вы решили торговать на бирже, то вам нужно:

Совет 1. Собрать наличность. Для этого нужно продать все ненужные вещи из дома, превратить все в лаве. Помню, я пришел на биржу с 600 тысячью рублями. Это было в 2009 году. Сейчас у меня около 5 миллионов рублей крутится на рынке у брокера.

Вывод: В настоящее время нужно миллион рублей, а лучше два миллиона рублей для начала торговли.

Совет 2. Я помню, я попал на рынок в удачное время, только что прошел кризис. Все акции практически находились на низах.

Я этим воспользовался и купил наше все ( акции Газпрома) на все. И через две-три недели получил 50% прибыли. Помню, как я каждый день смотрел на движение этой акции, как сильно мандражировал и переживал. Как приятно было получить профит.

Но этого бы не было, если бы моим учителем не оказался мой младший сын. Он тогда работал в Финаме. Он то мне и подсказал вход и выход из позы. До этого момента я вообще не думал о рынке.

( Читать дальше )

Финансовый и рыночный стоп

- 29 марта 2019, 07:22

- |

Некоторые трейдеры, особенно этим грешат начинающие соросы и баффеты, ставят финансовые стопы.

Суть финансового стопа — трейдер открывает позицию некоторого объема при заданном лимите потерь и определяет положение стопа по формуле:

SL=R/(V*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Все как в предыдущем случае,

V=R/(SL*C),

где V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Но в этом случае телега стоит впереди лошади. Объем сделки взят с потолка, а требуемая величина риска задается с помощью размера стопа.

В чем ошибочность такого подхода?

В том, что размер стопа должен определяться не объемом позиции, а торговой стратегией. И размещаться стоп должен на том уровне, который отменяет сценарий движения рынка, в предположении которого была открыта та или иная сделка (разумеется считаем. что сделка чем-то обоснована). Т.е. не уровень стопа должен быть следствием риска и объема позиции, а объем должен вытекать из риска и расстояния от точки входа в рынок до уровня ордера стоп-лосс.

Риск и кредитное плечо

- 28 марта 2019, 20:55

- |

Еще одна тривиальная публикация. Посмотрим. что сделают из нее.

Эффект кредитного рычага.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

( Читать дальше )

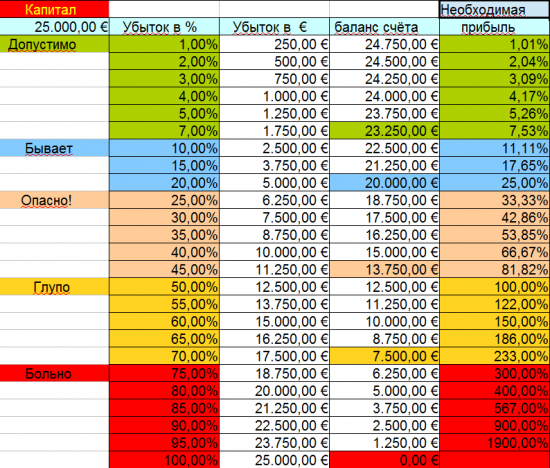

Опасность асимметрии риска

- 28 марта 2019, 18:36

- |

Вы можете долго и упорно наращивать капитал торгового счета, увеличив счет в 10 раз и заработав 900% прибыли, а потом потеряете всего 90% и вернетесь к стартовой сумме. Это в лучшем случае.

Легко потерять, трудно возвратить.

Какой же риск будет приемлемым для вашей торговли?

Это зависит от серийности сделок. Если торговая стратегия такова, что не бывает больше одной убыточной сделки подряд, а риск и прибыль примерно равны, то принимаемый риск может быть до 20%. В этом случае сравнительно легко восстановить баланс счета последующей прибыльной сделкой.

Если убыточная серия больше, то чтобы получить искомую цифру необходимо делить величину 20% на количество возможных убытков в серии.

Для иллюстрации рассмотрим следующую таблицу (автор Николай — Московский Лоссбой, но мне разрешили утащить).

( Читать дальше )

Ошибка №1 начинающих на бирже

- 28 марта 2019, 11:06

- |

Покупать то, что упало.

Шортить то, что слишком сильно выросло.

Ну и пирамидить лосей на плечи.

Запомните: если вы покупаете просто потому, что упало слишком сильно, или шортите, потому что деревья не растут до небес, вы — конченная лошара.

Чтобы покупать днище, или шортить хаи, нужны ещё веские причины, кроме упало/выросло.

Не наступайте на грабли на поле, усеянном могилами депозитов тех, кто делал так. Я этих лохов сотни видел на своем веку. Все одинаково заканчивают.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал