Избранное трейдера V.V.

Путь к богатству династии

- 25 декабря 2020, 10:52

- |

Все хотят разбогатеть быстро, и никто не хочет богатеть медленно.

Все хотят видеть своих детей успешными и обеспеченными материально. Но средства, которые они выбирают для достижения цели, почти никого не приведут к этой цели. Родители пашут на работе с утра до вечера, чтобы обеспечить своих детей престижными шмотками, гаджетами и дать образование. Но что могут дать престижные вещи кроме понтов перед сверстниками? Образование хорошее вложение капитала, но это не гарантия успеха в будущем. Это возможность устроиться на работу с более высокой зарплатой, чем у других. Но это только возможность. А потом жизненный цикл повториться сначала. Дети будут пахать с утра до вечера, чтобы обеспечить запуск нового цикла «беличьего колеса жизни» среднего человека. К тому же маленькие пенсии и привычка тратить всё, что получили за работу, приводит к тому, что таким людям приходиться работать до самой смерти или до такого состояния, когда они уже не смогут дойти до работы.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 159 )

Подскажите инструмент.

- 29 ноября 2020, 11:01

- |

Коллеги жду вашего мнения на этот счет и пожалуйста плюсаните для вывода на главную.

Всем привет, торгую в основном лонг на свои на провалах покупаю, выхожу когда по-моему мнению рынок перекуплен и жду снова коррекцию, чтоб войти снова в лонг.

Но иногда ожидание новой коррекции может затянуться на несколько месяцев.

В связи с этим вопрос, подскажите ликвидный инструмент для парковки кеша в рублях, чтоб во время ожиданий кеш генерил какой нибудь процент, пусть и малый.

Условия:

1) Если деньги срочно понадобятся, но процент при этом не терялся.

2) Максимальная ликвидность.

Думаю многим будет интересно.

Раньше был такой инструмент в Альфа банке. Назывался «Мой сейф» там можно до 4% иметь, при срочном снятии он не терялся, что очень важно.

Да я помню как Вася Олейник говорил, что основной заработок брокеров. Это получение процента с наших денег лежащих в кеше)).

Поэтому хотелось бы иметь себе, а не отдавать брокеру.))

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

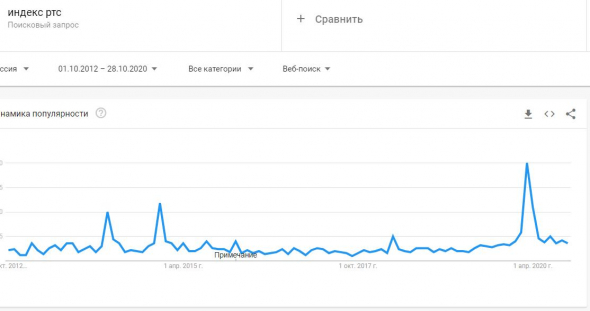

Индикатор "дна"

- 29 октября 2020, 08:06

- |

Как определить дно рынка? Если вдруг в обычные новости по типу Россия 24 попадает индекс РТС или вообще начинают много говорить о биржевых котировках, жди дна! Не буду голословным, смотрим динамику интереса к тому что такое вообще индекс РТС по запросам в Гугл, ведь именно в этот момент обывателю хочется узнать что это вообще такое!

( Читать дальше )

Баффет дал советы, как инвестировать небольшие суммы и получать 50% годовых

- 27 октября 2020, 20:29

- |

Иногда попадаются кусочки интервью, которые ну очень интересные, и на которые хочется сделать перевод. Хоть я и не переводчик, и уж точно далек от звукозаписи, инвестиционный бэкграунд позволяет довольно точно донести суть повествования.

В этом отрывке пресс конференции, Баффет отвечал на вопрос, как именно нужно инвестировать небольшие суммы, если вы хотите получать повышенную доходность. Про отличие в инвестировании небольших сумм и крупного капитала, но что мне больше всего понравилось, Баффет рассказал за счет чего в последние годы на Уолл Стрит делаются большие деньги. В общем, приятного просмотра)

P.S. буду признателен за +, в знак благодарности за труды.

( Читать дальше )

Руководство по позиционной торговле

- 27 октября 2020, 18:48

- |

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

( Читать дальше )

Стратегия инвестирования.

- 22 октября 2020, 03:30

- |

Первое что я понял, это что инвестировать глупо, ибо инфляцию на долгосроке мало кому удалось отбить.

Деньги изначально предназначались для повышения качества жизни, т.е для трат. По сути деньги, это как купон на товар, который частично сгорает со временем. Пытаться перенести ценность купона на будущее, имея незакрытые потребности сейчас, это полная глупость.

Но с учетом что текущие накопления мне тупо не реально потратить, с учетом моих потребностей, придется подстраиваться и искать варианты пристроить деньги так чтобы хоть как то отбить инфляцию.

Второе что я понял, что текущая модель — банковские вклады (или облигации) себя изжила. Это раньше (до 2016 года) банки были лояльными к вкладчикам, т.к банки не плохо зарабатывали на кредитовании, но в какой то момент доход банков упал, с той поры лояльность их к вкладчикам упала до минимумов, появились договора с подвохами, тетрадки, суды с вкладчиками, массовые блокировки по 115 ФЗ и тд.

( Читать дальше )

Мой список кого почитать/посмотреть

- 11 октября 2020, 07:40

- |

1. Дмитрий Солодин.

Я не следую рекомендациям, но мне очень интересна его аналитика. Все очень понятно и доступно. Неплохой формат подачи материала. Я вообще такое впервые вижу. Парень добрый. Занимается благотворительностью. Наверное, этим и притягивает публику.

2. Биотехнолог

Следую некоторым его действиям, которые логично описаны в его блоге.

3. Андрей Хохрин

Мне интересна тема ВДО. Читаю для разнообразия.

4. Artemunak

Исключение из правил. Иногда читаю его и вижу себя в его постах. Пошел своим путем, несмотря на чужое мнение. Заслуживает уважения. Пишет правдиво и прикольно.

5. Черемушкин Дмитрий.

Рекомендам не следую. Парень разбирает отчеты компаний и старается быть в теме. Не зацикливается на одном. Привлекло то, что ему интересно что будет в будущем. С Солодиным они вроде как друзья, но подход разный.

Буду рад новым предложениям для пополнения списка.

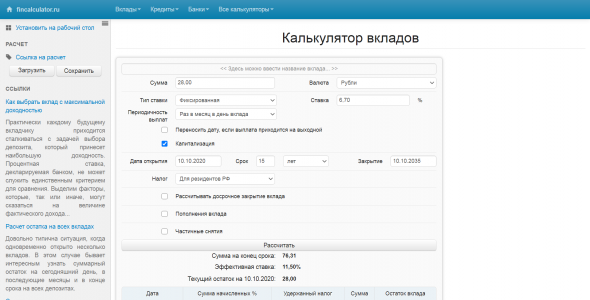

Что я делаю, когда читаю вопли свидетелей секты святого бакса.

- 10 октября 2020, 13:55

- |

Все просто открываю калькулятор и начинаю считать. Всем рекомендую, в качестве успокоительного.

Доходность бакса к рублю за 15 лет -

2005 год — 28 руб за бакс

2020 год — 76 руб за бакс

Доходность наличного бакса за 15 лет составила в среднем 6,7% годовых и уверен что так примерно оно и будет продолжаться.

При этом для обычного жителя РФ в качестве инструментов для размещения рубля в этот срок могли выступать —

1. вклады с доходностью порядка 12% годовых и полным отсутствием налогов.

2. ОФЗ

3. Рублевые акции.

4. Недвижимость.

5. Гречка, а так же тушенка, соль и спички.))

и тд.

Куда вложить те же баксы в 2005 годы, кроме вклада в банках в РФ мало кто знал. Я лично не знал.

При том что рубли банки вернут в 100% случаях. Тетрадки появились уже позже в 2013 году, а перестали выплачивать деньги вкладчикам на основании отсутствия в реестре только в 2016 году.

( Читать дальше )

Трейдинг концентрат информации, которой хочу поделиться.

- 09 октября 2020, 21:05

- |

Про опыт и уверенность в трейдинге, есть такой Эффект Да́ннинга — Крю́гера почитайте про него, ссылка в википедии.

Начнем с трейдинга:

— Ставить перед собой реальные цели! Не вижу смыла ставить через чур амбициозные цели — 2.5% в месяц достаточно, чтобы полностью обеспечить свою жизнь и жизнь близких вам людей. Если вы научитесь независимо от рыночной коньюктуры генерить этот доход стабильно, значит вы достигли мастерства.

— Не бывает в трейдинге одной постоянно рабочей стратегии. Существуют всего 2 стратегии: 1. стратегия по тренду. 2. стратегия контертренд. Все остальные параметры производное от этих стратегий. Технический обе стратегии торгуются полностью противоположными методами. Главное правильно выбрать инструмент.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал