Избранное трейдера Алексей [buythedip]

Где брать информацию. Продвинутый набор

- 06 августа 2021, 12:16

- |

Мы продолжаем делиться с вами полезными источниками информации для принятия инвестиционных решений.

Cегодня будет представлен список более продвинутых источников, которые, на наш взгляд, содержат в себе более объективную и полезную информацию для самостоятельного анализа. Они зачастую являются первоисточниками для всех тех новостей и аналитических сводок, с которыми вы знакомитесь на различных форумах, сайтах и телеграм-каналах, в том числе и на нашем :)

Что ж, давайте пройдемся по ним:

fred.stlouisfed.org/ — онлайн-база данных, состоящая из сотен тысяч графиков экономических данных из множества национальных, международных, государственных и частных источников. Призван помочь пользователям ознакомиться со свежими данными макроэкономической ситуации (преимущественно в США) + графики содержат довольно длинный исторический горизонт (от нескольких лет до нескольких десятков лет).

www.federalreserve.gov/ — сайт Федрезерва США. В разделе News & Events — Press releases наиболее интересными могут быть публикации с заседаний Федерального комитета по операциям на открытом рынке ФРС США (FOMC). Да-да, это те самые заседания, на которых принимаются решения о будущем «печатного станка» и ставки ФРС.

( Читать дальше )

- комментировать

- 4.6К | ★60

- Комментарии ( 18 )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 92 )

Краткий конспект по долгам компании и их анализу

- 12 июня 2021, 06:15

- |

Зачем корпорации выпускают долги:

Финансировать развитие (капитальные расходы)

Совершать поглощения

Инвестиции в рабочий капитал (для бизнесов с длинным циклом оборачиваемости)

Не размывать долю текущих акционеров

Преимущества дола:

Дешевле чем акционерный капитал

Улучшает возврат на акционерный капитал

Дает возможность снизить налоговую нагрузку

Недостатки долга:

Возрастает риск дефолта

Увеличивает суммарную стоимость капитала (WACC) в случае чрезмерного роста по отношению к собственному капиталу

Наличие ковенант (ограничений на бизнес со стороны кредиторов)

Почему акционеры должны беспокоиться о долге:

Обслуживание долга снижает размер кэша, доступного для выплаты дивидендов

( Читать дальше )

Вспомним основы в ожидании грядущего обвала рынков

- 07 мая 2021, 16:47

- |

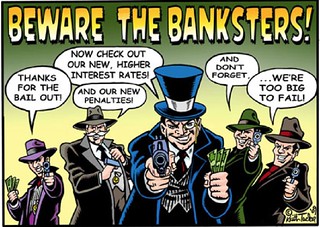

Возможно, грядёт экономический армагедонопесец.

Опасения многих абсолютно обоснованы. Давайте разберёмся, как мы до такого докатились.

1. Легальное мошенничество.

Всё начинается с хитрого мошенничества — частичного резервирования депозитов ростовщиками.

Понятное дело, такая жадная практика и есть основная причина классических банковских кризисов неплатежей.

Всё это усиливается механизмом кредитного мультипликатора.

Здесь проблема не сколько в самом частичном резервировании, сколько в абсурдномсмешивании банковских вкладов до востребования и срочных. Первые по своей юридической природе представляют скорее аналог договора хранения (иррелугярного по аналогии с однородными взаимозаменяемыми вещами, например, зерном). Второй же по сути аналог классического договора займа.

Получается ассиметрия активных и пассивных операций:

А) в части выдачи кредита (активная операция) кредитная организация требует обеспечения, в части привлечения денег вкладчиков (пассивная операция) полное резервирование отсутствует.

Б) В активной операции применяются по большей части юридические принципы договора кредита / займа. В пассивной операции – по большей части принципы договора хранения.

В) По активным операциям срочность есть, по пассивным же законодатель искусственно обязует применять принцип «до востребования».

Г) Активы в балансе отмечаются обычно, по рыночной оценке (следовательно, есть риск переоценки). Пассивы же носят фиксированный характер

( Читать дальше )

Советы начинающему инвестору от гуру поведенческой экономики.

- 11 марта 2021, 18:29

- |

Блумберг опубликовал статью с советами от светил поведенческой экономики, которая поможет начинающим инвесторам.

1. Если вам не терпится инвестировать куда-то большую сумму, представьте, что это вложение уже провалилось, и распишите, почему так произошло. Причины такого исхода станут очевидными.

2. Думайте о рискованных инвестициях как о скучных. Зачастую опасные ходы инвесторов описывают в позитивном ключе, как «продвинутые» или «профессиональные», и люди любят ассоциироваться с этими терминами, поэтому лучше пойти на хитрость и сделать для себя более привлекательными менее рискованные варианты.

3. Признайте свои слабости. Ни к чему считать себя агрессивным инвестором, если вы иногда паникуете и продаете в худший момент. Лучше выбрать более консервативное портфолио, с которым вам комфортно будет не расставаться даже при падении рынков.

( Читать дальше )

FIRE: итоги третьего года досрочной пенсии

- 19 декабря 2020, 09:11

- |

Примерно три года назад уволился с последней работы и стал жить на доходы от инвестиций.

Доходность с 2019-12-19 по 2020-12-18 составила 25.0% против 14.9% у индекса полной доходности MOEX.

Долгое время старался получать максимально высокие и стабильные дивиденды, но потом перешел на максимизации полной доходности. В результате дивиденды просели, но по мере роста портфеля стали восстанавливать, и как раз в этом месяце удалось взять очередную круглую отметку в 4 млн рублей за 12 месяцев.

Мне всегда было интересно путешествовать и изучать всякие, часто практически не сильно полезные вещи, чему и просвещаю основное время.

С уходом с формальной работы начал изучать программирование (раньше сидел только в Excel и Word) и ML/DL. В начале года попал на несколько семинаров по эволюционным методам оптимизации, в результате переписал весь блок формирования портфеля с использованием ансамбля моделей, нейронных сетей и дифференциальной эволюции.

В этом году много времени посвятил изучению Reinforcement Learning, но пока не придумал, как это использовать.

( Читать дальше )

Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС)

- 30 ноября 2020, 14:01

- |

Я представил наиболее полный кейс, который учитывает все нюансы – в инете только простенькие примеры попадались.

Итак, инвестиционный налоговый вычет по подп.1 п.1 ст.219.1 НК РФ — это вычет в размере положительного финансового результата, но не всего по факту результата, а с лимитом, рассчитываемого как Кцб х 3 000 000 руб. В свою очередь, Кцб рассчитывается вот по такой страшной, на первый взгляд, формуле:

Физический смысл Кцб станет понятен позже.

Этот тип вычета уменьшает только положительный финансовый результат от операций с ценными бумагами (акциями, облигациями и паями) в текущем налоговом периоде и его нельзя крыть об уплаченный НДФЛ с зарплаты и возмещать неиспользованный остаток вычета или весь вычет из бюджета подачей декларации. Также нельзя переносить неиспользованный остаток вычета на будущее. Это не предусмотрено ст.219.1 НК РФ.

( Читать дальше )

Инвестиции в коммерческую недвижимость в России

- 28 ноября 2020, 09:47

- |

Коллеги, всем доброго дня!

Сегодня хочу с вами поговорить о вложениях в российскую арендную недвижимость с целью генерации стабильного и относительно пассивного денежного потока. Я постараюсь описать все доступные варианты, которые доступны для российских инвесторов.

Мотивацией к написанию данного обзора послужила интересная вчерашняя статья в Коммерсанте о том, что «Сбер управление активами» начал переговоры с PNK Group о покупке двух объектов общей площадью более 230 тыс. кв. м https://www.kommersant.ru/doc/4586456 Из этой же статьи я узнал, что что преимущественным правом приобретать индустриальные объекты PNK с арендным потоком обладает фонд индустриальной недвижимости для частных инвесторов PNK Rental. Напомню, что PNK Group это крупнейший российский девелопер индустриальной недвижимости. Меня очень заинтересовала это новость, и изучив этот вопрос, я выяснил, что «в июле этого года российский девелопер PNK group объявил о создании PNK rental — крупнейшего в России инвестиционного фонда индустриальной недвижимости для частных инвесторов»

( Читать дальше )

- комментировать

- 56.4К |

- Комментарии ( 47 )

Думаю о разводе.

- 16 октября 2020, 16:51

- |

Я тут человек новый, поэтому коротко о себе:

Мужчина 45 лет, долгосрочный инвестор, инвестиции на российской фонде через российского брокера, весь капитал заработан потом и кровью, поэтому особенно дорог сердцу и нервной системе )

Собрался я в недалекой перспективе жениться и возникает много вопросов про юридическую составляющую и возможные риски, связанные с этим затратным мероприятием.

Как говорится, если хочешь мира, готовься к войне.

Все ценные бумаги будут приобретены ДО заключения брака на мое имя.

При возможном разводе, какие могут быть последствия:

1. Входит ли в совместно нажитое имущество прирост цены на ЦБ?

Например, купил акцию за 10 рублей до заключения брака, в течение времени бумага выросла до 40 рублей.

Во время развода, имеет ли право супруга на половину прироста (40-10)/2=15 рублей?

2. Входят ли в совместно нажитое имущество дивиденды и купоны по ЦБ, выплаченные в период брака?

3. При появлении детей, какие могут быть последствия в финансовом плане при расторжении брака?

Например, в случае с квартирой, возникают доп обременения в виде обязательной прописки до совершеннолетия и, соответственно, невозможности продать имущество.

Есть ли подобные нюансы с ЦБ?

( Читать дальше )

Сравнение комиссий российских брокеров

- 11 сентября 2020, 16:23

- |

Пришла пора выбирать универсального брокера. Поэтому свел комиссии самых крупных брокеров в одну таблицу. Размер комиссий является приблизительным, т.к. у многих брокеров они срыты и напечатаны мелким текстом в многочисленных приложениях. О найденных неточностях прошу писать в теме.

Выявленные лидеры:

Во-первых, неожиданно сбалансированным по всем параметрам оказался ЦЕРИХ (вообще о нём не думал).

ITI капитал выглядит неплохо, но высоковаты комиссии за поставки валюты и итоговое обслуживание. У ITI также много доп. комиссий и надо четко понимать, как они начисляются.

У Финама есть горячий free — trade на MOEX. При этом надо учитывать, что Финам самый мутный по мелкому тексту в приложениях. Думаю, откопать его тарифные условия до конца невозможно! Также у Финама высокая маржинальная комиссия и мутная схема с опционами.

У Открытия есть бонус по валютным комиссиям.

По хорошему из списка надо выкинуть Сбербанк и Промсвязьбанк из-за отсутствия доступа на СПБ и заградительных комиссий по валюте. А также выкинуть Тиньков из-за отсутствия срочного рынка, ограничения торгуемых ЦБ и неадекватной маржинальной комиссии.

docs.google.com/spreadsheets/d/1Yfthb1IPA4ZbHcY9OnMaKcwnJ_hXiTWdVMgCgmH2nds/edit#gid=1845170957

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал