Избранное трейдера meland

Пример расчёта индекса Московской биржи

- 28 апреля 2023, 10:00

- |

Довольно часто у меня спрашивают, как создать свой индекс акций или портфель. Решил сделать инструкцию.

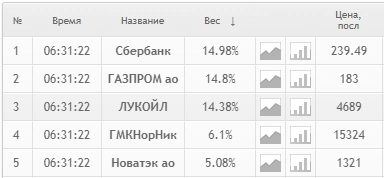

1. Создаём копию индекса Московской биржи из акций.

— Вес акций можно взять https://www.moex.com/ru/index/IMOEX/constituents/ или https://smart-lab.ru/q/index_stocks/IMOEX/. Рекомендую второе, т.к. МБ даёт только скриншот таблицы, а на SMART-LAB можно скопировать таблицу выделением в EXCEL. Хотелось бы выгрузку в *.csv, но и за это СПАСИБО.

Важно запомнить, вес бумаг постоянно меняется. Чем больше дорожает бумага относительно остальных, тем больше её вес. Также, возможно удаление биржей бумаг из индекса и добавление новых.

— Находим примерный минимальный объём на депозите для реализации. Для этого делим цену каждой акции на коэффициент веса и берём максимальное число.

Например, для акций «Транснф ап» получим:

122300 / (0.55 / 100) = 22 236 363 р.

Где:

122300 – цена акции Транснф ап;

0.55 / 100 – вес в % делим на 100, получаем коэффициент.

( Читать дальше )

- комментировать

- 3.4К | ★21

- Комментарии ( 4 )

Величина дивидендного гэпа

- 25 апреля 2023, 18:04

- |

Пусть P цена акции на момент закрытия (в последний день, торгуемый с дивидендом). Тогда, определение див.доходности запишется как d=Div/P, где Div — размер объявленного дивиденда. Оценим, величину X на которую должна упасть цена компании на открытии торгов. До отсечки «чистая» стоимость актива равнялась P — t_p*(P-A), где А — цена по которой акция была куплена, а t_p — налоговая ставка на доход от продажи ценных бумаг. После отсечки к чистой стоимости активов надо будет прибавить дивиденд, получим: (P-X) — t_p*(P-X-A) + (1-t_d)*Div, где t_d — налоговая ставка на доход по дивидендам.

( Читать дальше )

О секретах создания успешной компании: как не прогореть, а обогатиться (мой опыт)

- 16 апреля 2023, 12:19

- |

2. Старайтесь не вкладывать ничего, только свое время.

3. Не нанимайте людей пока не вышли на стабильные объёмы. ЗП съедает очень много и законодательно регулируется. Сейчас с этим строго. Можно всегда привлекать разово, на проект с оговоренными условиями.

4. Не пускайте в бизнес никого. Это особенно актуально для РФ. Найдётся причина поругаться и вы погрузитесь в глупые разборки и потеряете все или почти все. Вылезать из этого можно долго.

В ЕС и штатах попроще, хотя там свои заморочки, в первую очередь, со строгостью закона и высокими ЗП. Да и свободных ниш там осталось мало. У нас больше. Если все же туда, то лучше иметь местного друга, который поможет разобраться, что и как, а там много чего не так.

5. Если это ИТ, то лучше устроиться в крупную корпорацию и искать нишу. Обзаведитись нужными связями и договоритесь о выполнении каких-то задач на аутсорсинге. Это даст хорошие стартовый капитал.

( Читать дальше )

Эти позитивные утверждения на каждый день я распечатаю, и повешу в рамку на стену

- 31 марта 2023, 12:46

- |

Итак, конспект правильных рекомендаций из книги Психокибернетика (1960)

Счастье — это такое состояние ума, при котором наши мысли приятны.

Счастье — не награда за добродетель, а сама добродетель.

Счастье — психологическая привычка, которую надо практиковать в настоящем.

Ты не станешь счастливее, когда произойдет что-то, чего ты ждешь.

Человек не бывает счастлив, если не стремится к цели.

Вырабатывай привычку позитивной реакции на происходящие события, угрозы и проблемы. Для счастья нужны проблемы + готовность встречать их действием напр. на их решение.

Реагируй на негатив расслабленно.

Тебя можешь обидеть только ты сам.

Прежде чем отреагировать эмоционально, выдержи паузу 60 секунд.

Релаксация = природный транквилизатор. Воображаемая комната отдыха.

Перед важным делом нужен психологический reset.

Тренируйся поддерживать позитивные мысли.

Вспомни 10 своих больших побед, регулярно напоминай себе о них, когда грустно.

Важно регулярно, каждый день, создавать в своем воображении образ желанного Я.

Воображай во всех деталях ту желанную цель, к которой ты стремишься, тот образ жизни, который хочешь ввести.

( Читать дальше )

Индикатор, рисующий клин AT-obl_can

- 26 февраля 2023, 00:45

- |

Написал его год назад или около того

периодически в телеграме выкладываю с ним графики.

Другие индикаторы можно увидеть в отдельном разделе: smart-lab.ru/my/autotrade/tree/#category_267

( Читать дальше )

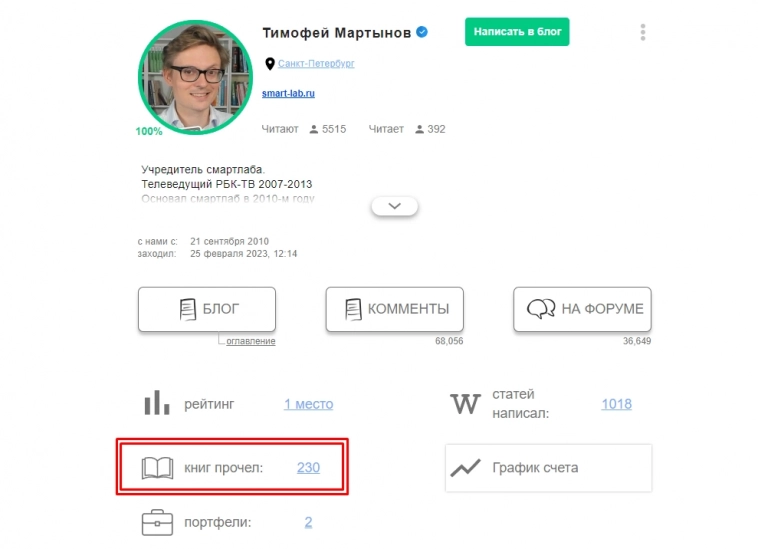

Я прочел более двухсот книг по бизнесу и вот вам из 10, которые я бы перечитал второй раз

- 25 февраля 2023, 12:47

- |

В настоящий момент я ощущаю то, что ценных мыслей в этих книгах было вполне достаточно, и чем читать новые книги, хотелось бы перечитать старые. Какие книги я бы рекомендовал самому себе перечитать во второй раз? (Название каждой книги я сделал ссылкой на мой обзор)

1. Даниэль Канеман, "Думай медленно… Решай быстро". Эпохальная научная книга, прорыв в психологии и поведенческих финансах. Подзабылось уже много, неплохо было бы прочитать вновь.

2. "Сила привычки", Чарлз Дахигг. Вроде как идея про необходимость развивать правильные привычки простая, но сдается мне, я ее недостаточно усвоил.

3. "Жизнь и смерть величайшего биржевого спекулянта" Любой трейдер должен перечитывать такое раз в несколько лет. Это и полезно и увлекательно и интересно.

( Читать дальше )

- комментировать

- 13.8К |

- Комментарии ( 77 )

❗️Акции Самолёт: взлетаем или уже налетались? Обзор компании

- 23 февраля 2023, 14:19

- |

🏗️Самолёт – один из крупнейших российских застройщиков. Основную деятельность ведёт в Московской области. В 2021 году компания начала сотрудничать с СПб Реновация, начав строительство под своим брендом в Ленинградской области, в 2022 – в Екатеринбурге и Тюмени. Рассмотрим, чем Самолёт отличается от других застройщиков и стоит ли инвестировать в его акции.

🏢Бизнес-модель Самолёта

У Самолёта очень необычная бизнес-модель, которую компания сама называет Asset Light: компания занимается проектированием, маркетингом, продажами, но не занимается непосредственно строительством – его отдают на аутсорс сторонним компаниям. Таким образом Самолёт снижает рыночные риски и экономит на расходах.

( Читать дальше )

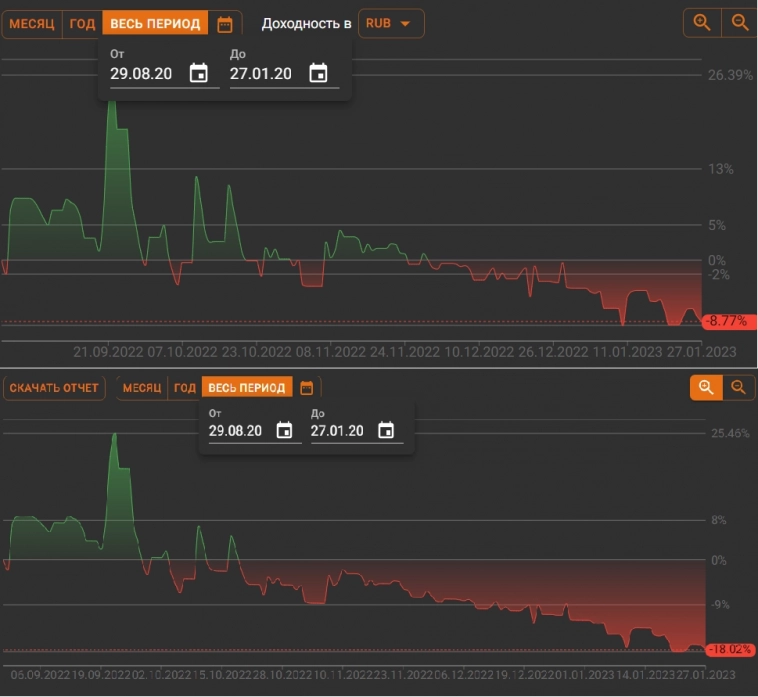

Результаты инвестирования с автоследованием comon.ru

- 08 февраля 2023, 20:49

- |

Первый отчет здесь.

Оставшиеся 5 стратегий за 4 месяца дали совокупный результат -5.42%

Стратегию Фьючерсный контракт RTS сделал по дням.

Проскальзывание в день в среднем составляет -0.09% или -22% годовых.

( Читать дальше )

Как работает блокчейн и биткоин простыми словами?

- 23 января 2023, 12:59

- |

Например, smart-lab.ru/vopros/872158.php

Обычно им отвечают набором несвязных слов — «гугли, алиса, памаги»

В интернете пишут, что «Блокчейн — это цифровая база данных информации, которая отражает все совершенные транзакции. Все записи в блокчейне представлены в виде блоков, которые связаны между собой специальными ключами. При этом каждый новый блок содержит данные о предыдущем. Блокчейн применяется для хранения и передачи цифровых данных.»

Но вопрос — как работает блокчейн? Он остается без ответа!

Что ж, попробуем разобраться!

Как реально работает блокчейн?

Чтобы понять как устроин блохчейн, надо разобраться с таким явлением, как цифровая подпись.

Зачем нужна подпись?

Она удостоверяет того, кто подписал документ и подпись очень сложно подделать.

Электронная подпись также.

Автор документа по ней определяется однозначно.

Далее вопрос — а как убедится, что сам документ не подменили?

Для этого нужно разобраться с термином хэширование:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал