Избранное трейдера DJ

Эльвирогеддон и чем его хеджировать

- 30 сентября 2023, 20:54

- |

Итак, что у нас произошло в этом году:

- Полгода рубль падал, а индекс Мосбиржи пропорционально переоценивался. В долларах ничего не выросло, но в рублях получилось мощное ралли.

- Когда курс подошел к 100, в ЦБ раздался звонок.

- ЦБ в панике поднял ставку.

- Рубль остановился и посмотрел на ЦБ как на ***.

- ЦБ снова поднял ставку.

- Рубль вальяжно пошел обесцениваться дальше.

Что в этой истории мне, как простому инвестору / спекулянту, понятно:

- Рубль – кот.

- Кто-то выводит из страны даже не деньги, а деньжища.

- ЦБ не может не знать, кто и куда.

- Значит эти деньги — кого надо деньги.

- Значит, у ЦБ нет возможности повлиять на ситуацию.

- Но, поскольку от него требуют удерживать курс, ЦБ продолжит бомбить Воронеж и держать высокие ставки.

С такими ставками экономика долго не протянет. С другой стороны, Эльвира Сахипзадовна тот еще боевой хомячок, и просто так удавку не отпустит, а это значит, что пора хеджироваться.

Хеджироваться опционами в такой ситуации мало смысла, т.к. все идет не к резкому обвалу, а к медленному сползанию, поэтому логичнее просто добавить в портфель шорты фьючей на какой-нибудь мусор.

( Читать дальше )

- комментировать

- 6.8К | ★14

- Комментарии ( 40 )

В Париж на дивиденды Сбербанка

- 29 сентября 2023, 10:16

- |

Я долго думал на что мне стоит потратить дивиденды Сбербанка, которые были выплачены весной 2023 года, но решение нашлось само собой. Моя сестра праздновала свадьбу в Париже, а такое мероприятие я не мог пропустить. Пришлось заниматься изготовлением визы.

Анкету я заполнил сам без посторонней помощи, вот здесь всё подробно расписано(не реклама) https://www.tourister.ru/world/europe/france/tips/7108

На букинге сделал бесплатную бронь отеля, для этого достаточно виртуальной зарубежной карты. Затем попытался самостоятельно записаться в визовый центр Франции, но ничего не получилось.

( Читать дальше )

🏗 Стоит ли покупать недвижимость в РФ? Мой опыт

- 28 сентября 2023, 18:16

- |

Когда я пришел в сферу инвестирования, капитал был очень небольшим, мой первый серьезный взнос составил всего 40 тыс. руб. в 2016 году. С этого все и началось.

По мере роста портфеля, появляется огромное количество искушений. Когда накапливаются первые 100 тыс. руб. начинаешь думать, а может плюнуть на все и купить хороший телефон, который давно хотел… Когда капитал превышает 1 млн. руб. начинаешь задумываться про новый автомобиль… Потом квартира, дом… Нужно бороться с такими соблазнами.

❓ Но, в 2022 году не выдержал и я… Но, в моем случае подход был чисто математический. Зачем покупать квартиру за наличку сразу, когда есть возможность взять средства в ипотеку под относительно низкий процент?

❗️В РФ есть приятный бонус, что ставка по кредиту/ипотеке фиксируется на весь срок, у кого-то это 10 лет, у кого-то 30 лет, как у меня. В западных странах такого нет, например. Зная высокую волатильность инфляции в РФ этим можно пользоваться.

🧮 Я посчитал, что средняя инфляция за последние 10 лет находилась на уровне 7%. Таким образом, если получится взять ипотеку под более низкую ставку, то это хорошее вложение. Если вы живете в РФ и тратите деньги тоже в РФ.

( Читать дальше )

Рейтинг стран мира по денежной массе: Россия не входит в десятку

- 27 сентября 2023, 22:09

- |

Для начала сам рейтинг в виде графика. Для сопоставимости все денежные массы пересчитаны в долларовом эквиваленте.

График 1. Общий рейтинг денежных масс стран и валютных зон

Первая четвёрка заметно отличается от остальных стран.

На первом месте Китай, денежная масса которого составляет почти 40 трлн в долларовом эквиваленте (39,8 трлн, если быть точным).

На втором месте США: 20,9 трлн.

На третьем месте Еврозона: 13,7 трлн в долларовом эквиваленте. Денежная масса отдельных стран Еврозоны (Германии, Франции, Италии, Испании, Нидерландов, Бельгии) тоже присутствует в рейтинге и выделена голубым цветом. Но надо понимать, что это часть общей денежной массы Еврозоны).

На четвертом месте Япония: 8,8 трлн в долларовом эквиваленте. Стоит обратить внимание на то, что Япония по этому показателю третья в мире (см. далее график 2), если учитывать только отдельные страны и не учитывать группы стран (Еврозона).

Следующая по порядку страна, Великобритания, отличается от группы лидеров очень сильно. Её денежная масса ($3,9 трлн) более чем в два раза меньше японской.

( Читать дальше )

Дюрация облигаций. Зачем нужна, что показывает, как пользоваться.

- 28 августа 2023, 14:04

- |

▫️ Зачем?

Если есть желание купить облигации, чтобы зафиксировать текущую доходность, но сложно определиться что покупать, ведь надо сравнить разные выпуски между собой, с разными сроками и разной доходностью. А ещё ЦБ может ставку повысить, тогда цена облигаций упадёт. А как сильно упадёт у разных выпусков? Что выбирать, чтобы уменьшить риски? А если ЦБ не повысит, а понизить решит ставку, какие облигации больше вырастут в цене? Со всеми этими вопросами поможет как раз дюрация

▫️ Определение

Дюрация — это время, за которое инвестор возвращает обратно свои инвестиции (Обычная дюрация или Дюрация Маколея).

Ещё дюрация позволяет оценить (приблизительно) зависимость рыночной цены от изменения процентной ставки (Модифицированная Дюрация)

▫️ Как пользоваться?

Данный пост служит для знакомства с дюрацией, поэтому перегружать формулами не буду. Найти их можно в той же Вики. Сам я использую и вам рекомендую пользоваться расчётами доходности от МосБиржи $MOEX

Возьмём для примера два выпуска ОФЗ-ПД. Один с погашением через 1,5 месяца, другой почти через 13 лет $SU25084RMFS3 и $SU26240RMFS0 соответственно

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 7 )

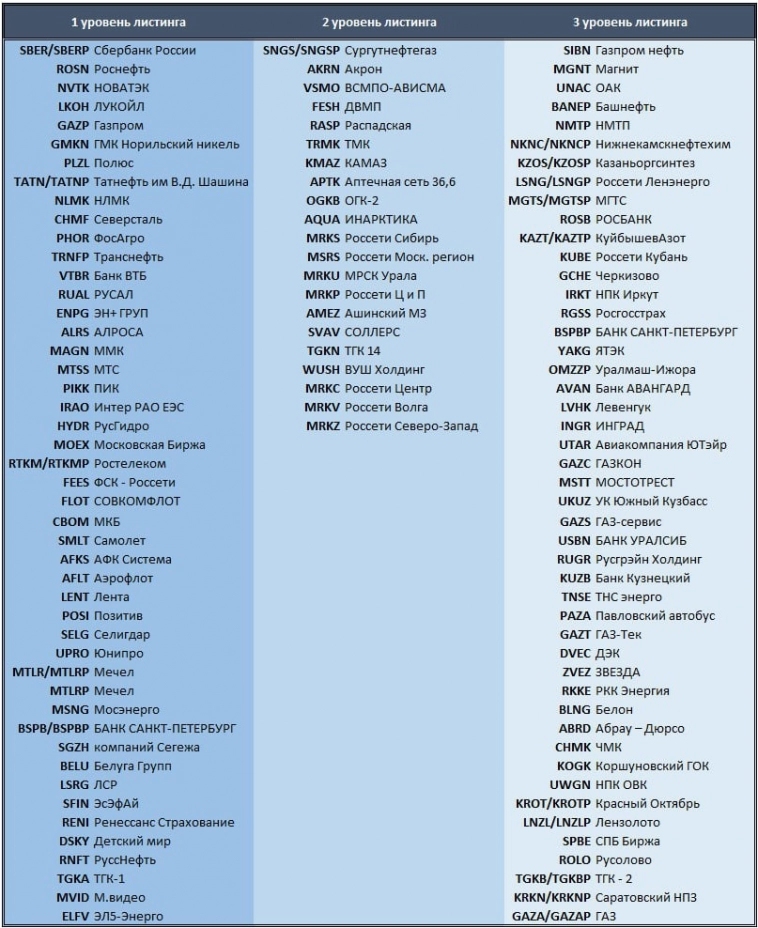

Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 6 )

Научный детектив про LK-99, или как сварить сверхпроводник в кастрюле на кухне

- 17 августа 2023, 07:56

- |

Героиня статьи ухмыляется как бы в ответ всем хейтерам из Твиттера

Если вы пропустили весь хайп начала августа про «новый сверхпроводник от корейских ученых» – то устраивайтесь поудобнее, сейчас мы вам всё объясним. Накал эпичности этой истории местами просто зашкаливает, но сначала придется немного погрузиться в предысторию вопроса.

Эта статья написана в соавторстве с Михаилом Коробко – квантовым физиком из Университета Гамбурга. Как обычно в таких случаях, Миша здесь отвечает за научную канву повествования, а я – за кринжовые мемы. Поехали!

Зачем вообще нужна эта ваша сверхпроводимость

( Читать дальше )

Отдых в Крыму в 2023 году. Какой он?!

- 14 августа 2023, 12:03

- |

Хоть я уже давно вышел на работу, но все же решил поделиться впечатлениями от отдыха в Крыму в этом году.

Крым для меня это особое место, туда я приезжал практически каждый год (пропустил только 4 года из своих 34-х лет), а бывало и по 3 раза в год, когда был студентом и времени свободного было много, причины следующие:

1. Родственники живут в Крыму!

2. Мое здоровье в детстве заставило родителей отправлять меня туда чаще, чем возможно им хотелось;

3. Когда уже был студентом — будущая жена жила в Крыму и я приезжал часто к ней;

4. Ну а как закончил свои институты и начал работать — приезжали к родителям жены повидать их;

5. Ну а самая главная причина — Я ЛЮБЛЮ КРЫМ!

В 2023г. я уже отдыхал в Ялте — отличный получился отпуск в супер отеле, лучше отеля пока я в России не встречал, да и не хочется ездить в другие, одни разочарования.

Но главное обстановка была спокойная — без проблем проехали Крымский мост и 2 недели пребывания на Крымском полуострове прошли тихо и спокойно, поэтому и летом решили снова поехать, но только уже к родственникам.

( Читать дальше )

Необычные результаты: БПИФ на золото vs слитки vs монеты

- 16 июля 2023, 01:03

- |

И так, коллеги, совершенно логичным продолжением темы золота является написание статьи о вложении в биржевое золото. Однако, я решил пойти дальше и сравнить биржевые фонды на золото с вложениями в физические слитки и монеты. Результаты, надо сказать, меня удивили.

На Московской бирже торгуется 5 фондов на золото:

* GOLD от ВИМ инвестиции

* TGLD от Тинькофф,

* AKDG от Альфы,

* SBGD от Сбера,

* RCGL от Рафика.

Фонд GOLD инвестирует в физические золотые слитки, которые хранятся в специализированном хранилище банка ВТБ, остальные фонды покупают на бирже контракт GLDRUB_TOM, по которому на металлический счет управляющий компании, который открыт в НКЦ (Национальный клиринговый центр), зачисляется золото. При этом золотые счета НКЦ обеспечены реальным физическим золотом, которое хранится на территории России в хранилищах НКЦ, и может быть выдано в виде слитков по запросу владельца счета.

Так как четыре из пяти фондов инвестируют в один и тот же инструмент, в теории, результаты фондов должны были бы отличаться друг от друга только на размер взимаемой ежегодной комиссии, а на практике смотрите сами:

Сравнение изменения цен на «золотые» БПИФ по состоянию на 13.07.2023 за период 1 месяц, 3 месяца, 6 месяцев, 12 месяцев, в качестве эталонной цены взят контракт GLDRUB_TOM, относительно него идет сравнение динамики цены фонда в колонке "% к бирже".

Фонды показывают на удивление разную динамику, в меньшей степени зависящую от комиссии и в большей степени зависящую от чего-то еще. По всей видимости, это может быть связано с такими факторами как неравномерный закуп базового актива в фонд (я сравнивал по ценам закрытия дня, а фонд покупает скорее всего внутри дня).

Но больше всего удивляет скачкообразная динамика фонда GOLD от ВИМ (он же ВТБ), который держит слитки в банке ВТБ. За 6 месяцев фонд обогнал бенчмарк (эталон) на 3,12% и отстал за 12 месяцев на 8,28%. Пора ли кидаться тапками в ВТБ? Я посмотрел динамику с наиболее ранней доступной даты котировок (04.06.2020) и сравнил ее с эталонным GLDRUB_TOM — разница за 3 года 0,06% в пользу GLDRUB_TOM, невероятная точность, которая, как мне кажется, скорее всего случайна.

На этом я не успокоился и решил продолжить сравнение, на этот раз с динамикой цен на золотые слитки весом 1000г и монетой «Георгий Победоносец» весом 7,78г (здесь надо понимать, что цифры могут отличаться в зависимости от покупателя актива, однако для расчетов использовались реальные цены выкупа). Цифры меня снова удивили:

К данным предыдущей таблицы добавилась динамика выкупных цен на золотые слитки весом 1000г в Сбербанке и учетных цен ЦБ РФ на золото (выкуп монет возможен по максимально приближенной цене к указанной).

На горизонте шести месяцев физическое золото и в слитках, и в монетах обошло по своей динамике биржевые фонды, что заставляет меня несколько переосмыслить свое отношение к высокому спреду между покупкой и продажей золота в монетах и слитках, так как на тот же размер спреда для физического золота фонды могут отстать от бенчмарка.

На горизонте двенадцати месяцев мне не удалось найти цены на слитки, но монеты проиграли бенчмарку GLDRUB_TOM, как и все фонды.

К сожалению, далеко не все брокеры позволяют приобретать GLDRUB_TOM, а те, что позволяют, могут (но не все) взымать высокие комиссии до 2% за сделку (мы снова приближаемся к спреду для покупки физического золота). Дополнительно отмечу, что при реализации БПИФ с прибылью в качестве налогового агента выступает брокер, а при операциях с GLDRUB_TOM необходимо самостоятельно подавать декларацию, как и при операциях с физическим золотом.

В завершении статьи никакие выводы не публикую, все выводы каждый сделает самостоятельно.

Понравилась статья? Ставь лайк и подписывайся, чтобы не пропустить новые полезные статьи по финансам!

Мой канал на Дзен: Механика Капитализма

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией или призывом покупать / продавать какие-либо финансовые инструменты. Все инвестиционные решения вы принимаете самостоятельно.

Безубыточные спекуляции

- 12 июля 2023, 19:13

- |

Недавно на мосбирже появились фьючи на золото в рублях GL и бессрочный GLDRUBF.

В результате анализа графиков GLDRUB_TOM, XAUUSD*USDRUB пришел к выводу, что золото в рублях является лучшим хэджем из всех что я знаю (если есть лучше просьба написать в комментах). Для себя выбрал GLDRUBF.

Вы получаете:

1) Защиту от девальвации рубля (золото с привязкой к $)

2) Рост золота

3) Обратную корреляцию с индексами, так как в кризис народ предпочитает золото и доллары.

Возьмем 3 основных кризиса за последнее время:

1) 2008г.

Падение IMOEX на 74%, рост GLDRUB на 71%

2) 2020г.

Падение IMOEX на 35%, рост GLDRUB на 33%

3) 2022г.

Падение IMOEX на 60%, рост GLDRUB на 78%

Стратегия безубыточной стратегии:

50% портфеля всегда в рублевом золоте (GLDRUB_TOM, GL, GLDRUBF, TGLD),

50% портфеля спекуляции (как вариант самые лучшие фьючи на мой взгляд для безопасных спекуляций — MIX, Sber, SPY, NASD).

Я пока выбрал для спекуляций 25% MIX/Sber и 25% NASD (лучшая волатильность). Спекулировать больше чем 2 активами проблематично и не нужно я считаю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал