Избранное трейдера Михаил Безуглый

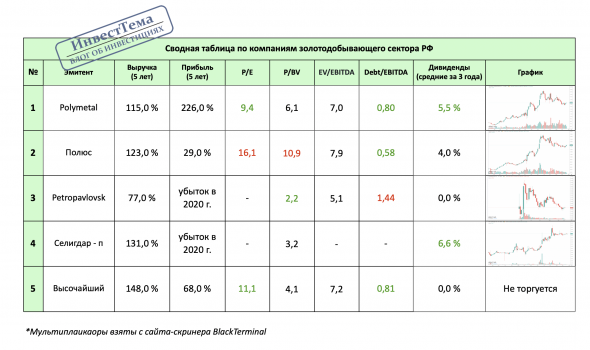

Сводная таблица золотодобытчиков РФ (полезно)

- 15 апреля 2021, 14:45

- |

Статьи с разбором сможете прочитать у меня в блоге. Подписывайтесь!

- комментировать

- ★10

- Комментарии ( 20 )

🥇Пронесём через века, в прямом и переносном. #GOLD (XAUUSD)

- 14 апреля 2021, 11:07

- |

🕐1Y

«Рис.1» Источник: gold.ru

Курс золота в американских долларах на протяжении истории стабильно рос. В Великобритании была установлена стоимость унции драгметалла на уровне 0,89 фунта стерлингов в 1257 году, что соответствует около 4 американским долларам в момент появления американской валюты.

( Читать дальше )

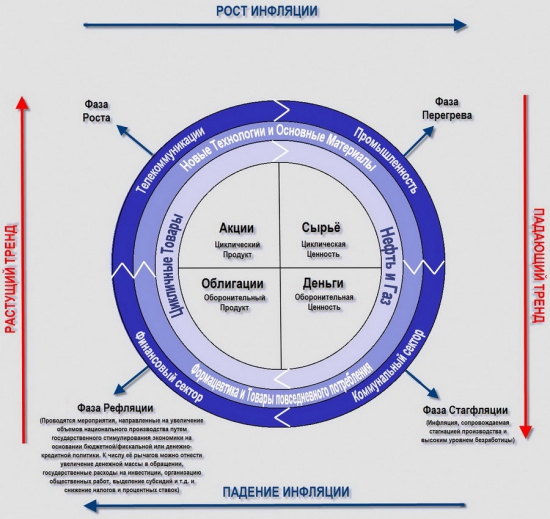

Рекордный дефицит бюджета США + рост инфляции (в марте 2,6% годовых). Как США выходили из тупика раньше (изучаем историю для понимания будущего)

- 14 апреля 2021, 07:10

- |

Как США выходили из тупика раньше, изучаю историю, чтобы лучше понять, что может произойти.

Рассматриваю в статье различные варианты.

https://zen.yandex.ru/media/id/606deff4ecfd463c816dc9e8/rost-infliacii-v-ssha-pri-stavke-frs-okolo-0-i-rekordnom-deficite-biudjeta-vspominaiu-istoriiu-i-razmyshliaiu-sposoby-vyhoda-iz-tupika-60765d849bb3224ab13c188d

С уважением,

Олег.

FXDM - новый ETF на развитые страны

- 13 апреля 2021, 23:06

- |

Пришло большое количество вопросов по данному фонду, давайте разбираться.

Новый ETF повторяет индекс Solactive GBS Developed Markets ex United States 200 USD Index NTR (включает в себя акции крупнейших компаний развитых стран кроме США).

Япония — 19%

Великобритания — 14%

Канада — 11%

Швейцария — 11%

Франция — 10%

Германия — 9%

Австралия — 7%

Нидерланды — 6%

Оставшиеся 13% разделили между собой: Гонконг, Испания, Дания, Швеция, Италия, Финляндия, Джерси, Сингапур, Ирландия, Бельгия.

Благодаря большому количеству стран внутри фонда, валютная диверсификация очень широкая. FXDM сможет защитить портфель в случае снижения индекса доллара.

Ключевые валюты:

Евро — 31%

Японская иена — 19%

Фунт стерлингов — 14%

Канадский доллар — 11%

Швейцарский франк — 11%

Австралийский доллар — 6%

Купить данный фонд можно в рублях и в долларах.

Цена пая $1 или 76 руб.

Комиссия фонда составляет 0,9%, что вполне приемлемо, особенно, с учетом возможности покупки на ИИС.

Див. доходность развитых стран без учета США составляет около 2,6% годовых за 2020 год, что на 0,6% выше, чем в США. Но здесь есть нюанс, из-за большого количества стран внутри фонда, налоги с дивидендов в разных странах будут разными, сколько суммарно дойдет до фонда нужно считать.

( Читать дальше )

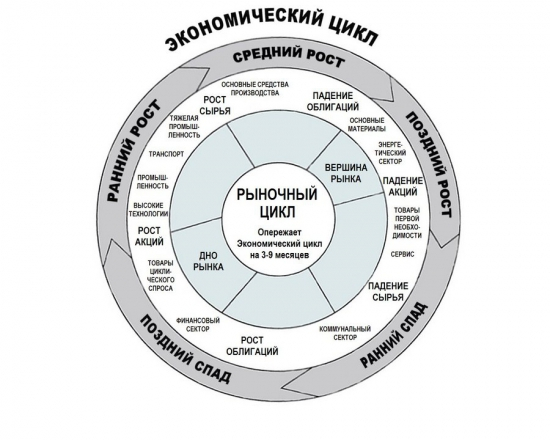

Последний экономический цикл

- 12 апреля 2021, 14:22

- |

Ждите замедление продаж квартир, как было летом 2008г и погнали вниз.

( Читать дальше )

Шорт-ставка Василия Олейника не сработает. Вот почему

- 11 апреля 2021, 20:47

- |

Рост доходности длинных облигаций США вызывает беспокойство инвесторов насчет перспектив фондового рынка. Некоторые публичные персоны, например Василий Олейник, делают агрессивную ставку на падение, даже на КРАХ фондового рынка. В качестве “стопудового” аргумента выступает график спреда доходности казначейских облигаций 10-2.

Спрэд доходности 10-2 — это разница между доходностью 10-летней казначейской облигации и доходностью 2-летней казначейской облигации Минфина США.

➖ Отрицательный спред исторически рассматривался как предвестник рецессии и предсказывал каждую рецессию с 1955 по 2018 год, которая проходила через 6-24 месяца после ухода спреда в отрицательное значение.

➕ Положительный спред свидетельствует о здоровой экономике и денежно-кредитной политике, в которой более длинные облигации приносят большую доходность, чем короткие выпуски, как и положено.

🔘 Спред, приближающийся к 0, означает плоскую кривую доходности (доходность короткой облигации = доходности длинной) и, как правило, отражает переходный период между отрицательным и положительным спредом, или наоборот.

( Читать дальше )

Анализ ВТБ по методу Вайкоффа. VTB, Wyckoff

- 11 апреля 2021, 12:14

- |

Со следующей недели я буду выкладывать базовые знания абсолютно БЕСПЛАТНО. А также подписывайтесь на мой твиттер @Wyckoff_RUS Всем хороших выходных! С уважением Артем Калашников.

физиков больше = брокеры процветают, "пир во время "чумы", график роста CDS Russia (стоимость страховки - это оценка риска), мнение о рубле

- 10 апреля 2021, 17:00

- |

Во всем мире — рекордное количество физиков идет на рынок, увеличивают позиции.

Брокеры довольны:

им наплевать на результат физиков, их интересует комиссия.

Замануха напоминает фильм «Волк с Wall Street» с Леонардо ди Каприо.

Посмотрим на ситуацию с другой стороны.

P/S индекса S&P500 сейчас 3, это исторический максимум.

( Читать дальше )

ВТБ. Нейтральный обзор ситуации.

- 10 апреля 2021, 16:48

- |

Третий и последний обзор по результатам опроса.

Банк, который любят клиенты, но никак не инвесторы.

После первичного размещения на Московской бирже акции банка потеряли в цене порядка 85% в первые два года. Время для выхода на биржу оказалось крайне неудачным, т.к. четко совпало с началом финансового кризиса 2008, когда в подобных размерах снижались все голубые фишки нашего рынка. Но проблема с том, что с тех пор бумаги так и не вернулись на докризисный уровень (в этом они схожи с акциями Газпрома) и сейчас по-прежнему торгуются примерно на 70% ниже цены размещения. В то время как остальные фишки в лице, например, Сбербанка, Лукойла, Норникеля не только восстановились до уровней, предшествующих кризису, но и выросли с тех значений на 100-200% за последние 10 лет.

Я не до конца понимаю глобальную структуру снижения в бумаге, поэтому масштабной разметки здесь не будет. Можно найти довольно большое количество вариантов, среди которых я субъективно не могу выделить что-либо достаточно надежное.

( Читать дальше )

Dotcom 2000-х vs. FANG наших дней.

- 09 апреля 2021, 23:11

- |

Здравствуйте, коллеги!

Многие возможно забыли как развивался кризиc доткомов в 2000-х, это резкий отрыв от реального сектора и инет наше всё!, график Dow, S&P ( в престижный индекс тогда ещё не включали батарейки с названием Tesla) и Nasdaq:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал