Избранное трейдера Locutius

Инвестиционные вычеты – видео для инвестора (как получить, документы, сроки)

- 12 декабря 2019, 10:07

- |

Добрый день, друзья. Как я и обещала, сделала видео, в котором рассказываю о видах инвестиционного вычета, о том, какие документы надо собирать, чтобы его получить, как внести данные в программу «Декларация», чтобы заполнить декларацию 3-НДФЛ.

( Читать дальше )

- комментировать

- 6.1К | ★91

- Комментарии ( 42 )

Навеяло постами про приобритение или отказ от автомобиля.

- 27 ноября 2019, 11:36

- |

Навеяно постами про авто автора На пенсию в 35.

С интересом прочитал идею автора продажи автомобиля и инвестиции этих средств. Очень похоже на правду, однако, именно мне эта идея не подходит. Накидаю свои примерные расчеты. Хотел написать комментарий, начал, получился пост.

Автомобиль купил 5 лет назад за 220 тысяч рублей. Да, да – то самое корейское ведро с болтами. Деньги брал в кредит. С учетом переплаты машина обошлась примерно в 300 тысяч рублей.

Ежемесячно уходит на бензин, округленно в большую сторону, 4000 рублей. Мойка в месяц: раз 600 рублей с пылесосом, пусть два раза по 350 – итого: округлим до 1000 рублей. Налог и страховка: 7000 рублей, замена масла: 3000 с материалами и работой. Пусть еще 6000 – мелкий ремонт. Итого 7000+3000+6000 делим на 12 месяцев, получаем округленно 1500 рублей. Колеса с летней и зимней резиной достались от предыдущего хозяина. Резина была новая, до сих пор езжу на них, езжу аккуратно. Перекидываю колеса сам, храню у тестя в гараже, трат – 0 рублей.

Итого в месяц трачу на машину 6500 рублей. Давайте накинем еще пару тысяч. Пусть будет 8 тысяч рублей в месяц. Теперь представлю, что продал машину и передвигаюсь на каршеринге и общественном транспорте. Работаю недалеко от дома, но автобусы ходят редко и до остановки надо дойти, а потом от остановки до работы. Нормальный вариант, некоторые коллеги так и делают. Жалуются на холод зимой и жару летом, неадекватных попутчиков и долгие ожидания автобуса. Однако ездят. Ну пусть 2000 уходит у них на проезд в месяц. Экономия на лицо, вариант хороший, но не для меня.

Мне надо отвести детей в садик. Ходят в разные, т.к. одна из дочерей посещает специализированный. Если возить на автобусе, трата возрастет, ну пусть до 3000, не критично, однако по времени я однозначно не буду успевать на работу. Либо поднимать детей не в 7 утра, как сейчас, а часиков в 6. И возвращаться домой не в 18.00, а в 19.00. Автор за то, чтобы дети больше ходили пешком, наверное, минус час сна для ребенка ему тоже не повод ездить на автомобиле.

( Читать дальше )

Бабский подход к бизнесу. "Сидеть и ждать волшебства" как основная идея директоров

- 25 ноября 2019, 00:18

- |

= = = = =

18+. Людям с неподготовленной психикой и склонностью к анальному жжению не рекомендуется чтение данного текста.

= = = = =

Рекомендуемое чтение:

Скам как основная стратегия в маркетинге, консалтинге и вообще в бизнесе

«Скучные не продают». Быть трусливым унылым говном дорого и невыгодно.

«Солидная Компания» как диагноз для директора или владельца бизнеса

( Читать дальше )

Пенсионный фонд здорового человека vs Пенсионный фонд курильщика. Часть 2 (Российская)

- 23 августа 2019, 12:51

- |

Часть 1 — здесь.

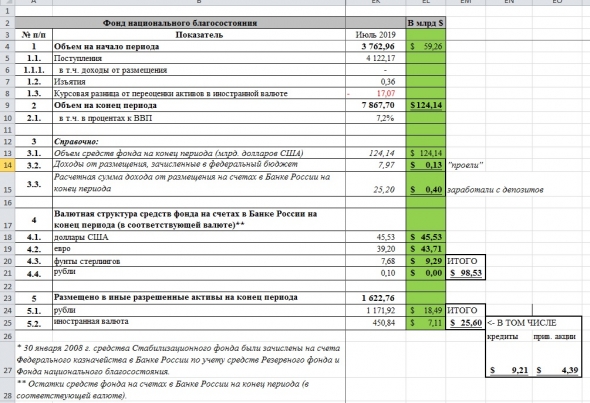

Теперь попробую разобраться с нашими кровными пенсионными. В России существуют две структуры – Фонд Национального Благосостояния (ФНБ) и Пенсионный Фонд России (ПФР). ФНБ очень похож на норвежский фонд, потому что он наполняется также от сверхдоходов от продажи нефти. Но есть и отличие – он привязан к пенсии россиян лишь частично. Вообще, ФНБ позиционируется так же как и норвежский фонд, цитирую: «Фонд призван стать частью устойчивого механизма пенсионного обеспечения граждан РФ». По факту фонд пополняется от нефтегазовых доходов, средства расходуются на покрытие дефицита ПФР, часть средств уходит в бюджет России (т.е., «проедается»). Эти цифры скачут от месяца к месяцу, я буду использовать самые последние данные.

Итак, ФНБ на 01.08.2019 имеет кубышку размером $124.14 млрд: на депозитах в Центробанке просто лежит

( Читать дальше )

Robintrack: лучший инвестиционный сайт, о котором вы никогда не слышали

- 23 августа 2019, 12:23

- |

Robintrack — это инструмент для просмотра данных о популярности акций, принадлежащих пользователям брокерских услуг Robinhood. Позволяет просматривать информацию о наиболее (и наименее) часто удерживаемых акциях и просматривать тенденции с течением времени. В сочетании с ценовой историей и другими формами данных это может быть полезным инструментом для определения настроений на рынке.

Прелесть этих графиков в их простоте. Зеленая линия показывает, сколько пользователей владело компанией за определенный период времени, а розовая линия — цена акций за тот же период. Тем не менее, в этих таблицах хранится информация о мышлении розничных инвесторов.

—Люди покупают провал?

—Добавляются пока акции растут? Не обращая внимания на плохие новости или плохой отчет о доходах?

—Постоянно совершают ошибки в определенных ценных бумагах?

Robintrack, если следовать правильно, может дать вам все эти идеи и многое другое.

( Читать дальше )

Бэнкинг по-русски: финансовые манипуляции ФБК. Без политики.

- 03 августа 2019, 23:23

- |

Одним из информационных мейнстримов сегодняшнего дня стала информация о возбуждении Уголовного дела в отношении сотрудников фонда ФБК (единственный учредитель Навальный) и собственно самого фонда.

Поскольку ресурс у нас тут сугубо финансовый, отбросим во спасение Тимофея политический подтекст и займемся экономической уголовкой.

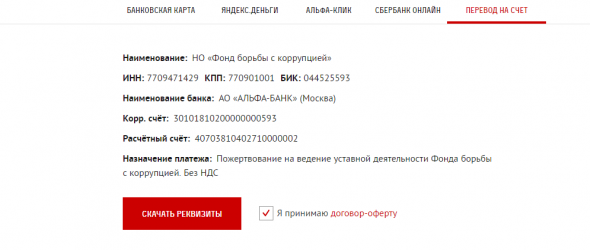

Как мы может узнать из оферты ФБК, денежные средства на уставные цели должны поступать исключительно от граждан РФ (и за счет их личных средств) безналичным путем на счет фонда:

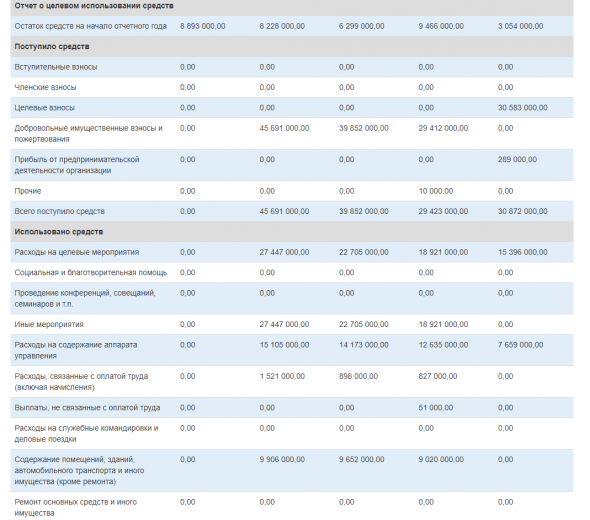

И как мы видим из отчетности фонда, его бюджет более чем скромен для деятельности такого масштаба:

( Читать дальше )

Ассет алокейшн: начало (памятка новичкам)

- 02 августа 2019, 12:31

- |

Глава из моей книжечки — немного банальной вечнозеленой правды. Кому нужно про сложное и чтобы денег быстро, см. мой весенний цикл про алгошки. Здесь же: не сложное, для всех, не ахти какое доходное, зато надежно и переживет все остальное.

------///------

Если бы у человека в жизни был только один урок, который он услышит про инвестиции, это должен быть урок по ассет алокейшн (по-русски — распределение активов). Любая другая тема устареет.

Научим трейдить по тренду – через пару лет на рынке кончатся тренды. Научим отбирать хорошие акции – через двадцать лет окажемся в другом мире, где акции, отобранные по этой науке, окажутся уже не хорошие.

Но обратите внимание, тема с отбором акций по фундаментальным характеристикам скорее всего переживет конкретную торговую систему. Хотя вторая тема явно доходнее.

Вообще, на рынке действует неформальное правило: чем доходнее игра, тем она короче по времени.

( Читать дальше )

"Методики" трейдинга Антохи Крейла, на мой субъективный взгляд очень правильные

- 02 августа 2019, 10:31

- |

ПСИХОЛОГИЧЕСКАЯ ПОДГОТОВКА

— Хорошо ли вы себя чувствуете? – Если нет, тогда НЕ ТОРГУЙТЕ

— Достаточно ли вы сегодня спали? – Если нет, тогда НЕ ТОРГУЙТЕ

— Спокойны ли вы? – Если нет, тогда НЕ ТОРГУЙТЕ

— Верьте в себя и скажите себе, что сегодня будет хороший день

— Просмотрите свои вчерашние сделки

— Если ваши дела идут не совсем хорошо, тогда рассмотрите уменьшение кол торговых денег, до тех пор пока вы не осознаете, как ваши дела идут сегодня.

ОБЩАЯ ПОДГОТОВКА

— Проверьте новостной поток на значимые финансовые, экономические и политические новости

— Какие экономические показатели вышли сегодня и во сколько?

— Какие результаты финансовой деятельности компаний и заявления были сделаны сегодня ?

— Имеются ли новости по определенным стокам или секторам, которые могут повлиять на ценность акций которыми вы хотите торговать

— Создайте вотчлист акций за которыми вы будете следить и которым потенциально будете торговать включая тех, которые показали большое движение вчера и, которые ожидаются двигаться сегодня

ТРЕЙДИНГ

— В течение нескольких дней следите за рынком и за стоками, которыми вы решили торговать.

— Следите за стоками, которые, как ожидается, будут двигаться. Наблюдайте ценовое действие на

открытии и за движениями, которые последуют после.

— Если у вас есть доступ к симуляторам, используйте их. Если нет, тогда поторгуйте пару недель на бумаге, чтобы почувствовать рынок.

-Следуйте простому правилу трейдинга: Ведите свои выигрывающие сделки дальше, чем ваши проигрывающие сделки. Для того чтобы убедится, что вы это делаете, установите точки остановки и выхода для каждой сделки. Они должны быть установлены, чтобы заверить вас в

том, что, по крайней мере, вы делаете втрое больше (правило 1 к 3) на ваших выигрыващих сделках, чем теряете на ваших проигрывающих.

— Убытки на ваши изначальные сделки НЕ ДОЛЖНЫ превышать 0.25% вашего торгового

капитала. Это поможет вам установить размер вашего торгового капитала и остановит убытки, когда вы впервые начнете торговать. Это кажется совсем малым, однако несколько проигрывающих сделок за день в течение первых недель, в добавок к торговым издержкам,

приведут к быстрому накоплению убытков.ЗАПОМНИТЕ — ДАЙТЕ СЕБЕ ШАНС БЫТЬ ПРИБЫЛЬНЫМ

— Заведите журнал, в который вы будете записывать каждую свою сделку (Критерий Келли).

Анализируйете ваши выигрышные и проигрышные сделки в конце каждого дня. Есть ли ошибки, которые вы из раза в раз повторяете? Есть ли сток или стиль, который работает для вас?

Даже успешные трейдеры избегают некоторые стоки или товары из-за их постоянной убыточности.

— Анализируйте сколько вы делаете и теряете на каждой сделке. Если ваши проигрышные сделки больше чем ваши выигрышные, тогда вы либо не устанавливаете ваши точки остановки и выхода, или же вы их не придерживаетесь.

— Если вы теряете деньги на постоянной основе, то ПЕРЕСТАНЬТЕ ТОРГОВАТЬ.

Проанализируйте, что вы делаете не так. Возьмите перерыв и сконцентрируйтесь на новых идеях.

— Не увеличивайте размер ваших сделок до тех пор, пока не достигнете, по крайней мере, трех прибыльных дней и положительную чистую прибыль (после вычета коммисии) за одну неделю.

Постепенно увеличивайте размер и уменьшайте его, если снова начнете терять деньги.

( Читать дальше )

мои итоги за июль месяц, +500.000 рублей , чем я недоволен??

- 30 июля 2019, 11:57

- |

Долго думал, примерно 2 минуты… и решил.

Буду делать обзоры как Роман Андреев по утрам. Хоть я много отдыхал в этом месяце, торговал мало.

Да буду постить свои сделки, со своих же обзоров.

А разве тут кто-нибудь постит свои сделки? Только дураки конечно, умные граали ищут.

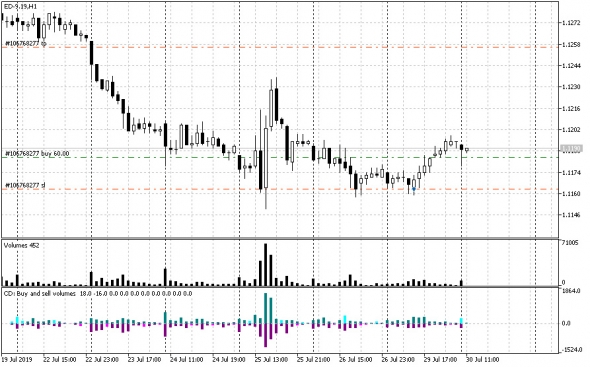

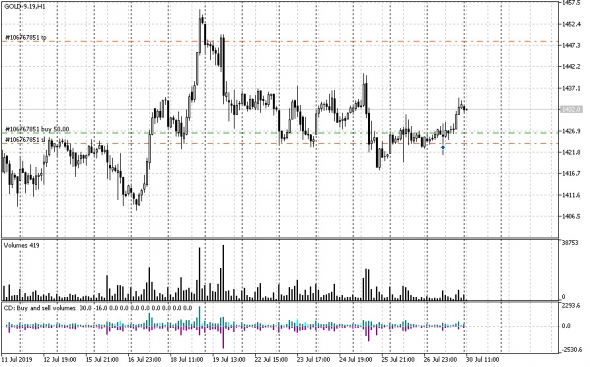

https://smart-lab.ru/blog/552937.php тут были мои позиции по ED и Gold, еще не закрыл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал