Избранное трейдера Расим Касимов

Про "народное" достояние

- 22 декабря 2021, 14:40

- |

ВЛАДИСЛАВ ИНОЗЕМЦЕВ, доктор экономических наук, директор Центра исследований постиндустриального общества:

Экономическим событием этой недели стала невиданная волатильность на газовом рынке Европы, на котором во вторник спотовая цена природного выросла почти на четверть, приблизившись к $2200/тыс. куб. м, что в 17 (!) раз выше уровней начала текущего года и в четыре раза – целевого ориентира цен «Газпрома» на 2022 г. При этом российская сторона всё решительнее манипулирует рынком, отказываясь от транзита через Украину и в разгар кризиса останавливая прокачку по газопроводу «Ямал – Европа». Понятно, что в Кремле крайне недовольны новыми (и, похоже, весьма серьёзными) отсрочками по введению к эксплутацию «Северного потока-2», и потому истерика будет продолжаться ещё не одну неделю – но я хочу остановиться на несколько ином аспекте этой истории.

Газпромовский «слон» сейчас орудует в европейской «посудной лавке», не заполняя принадлежащие ему газовые хранилища (германское ПХГ Реден заполнено лишь на 18%, хотя прошло уже полтора месяца с тех пор, как А.Миллер обещал начать исправлять ситуацию) и ограничивая спотовые поставки – но при этом продолжает выполнять долгосрочные контракты, цены которых изменяются дискретно и будут, вероятно, пересмотрены уже в 2022 г. В результате эта талантливейшая топливная дипломатия оборачивается тем, что раздражение политиков и потребителей выливается на «Газпром», а купоны стригут операторы спотового рынка. В ноябре поставки «Газпрома» в ЕС упали до шестилетнего минимума, в то время как норвежские поставщики поставили пятилетний рекорд ещё в октябре, отгрузив в ЕС и Великобританию 10,1 млрд. куб.м газа и увеличив показатель в ноябре ещё на 1,75 млрд. куб.м (бизнес оказался столь привлекательным, что компании Equinor и Aker прекратили закачивание газа в нефтяные скважины для облегчения добычи нефти и направили высвободившиеся объёмы на европейский рынок). Кроме того, ремонтники аврально трудятся на заводе СПГ в Хаммерсфесте, где в сентябре произошёл мощный пожар – надеясь вернуть его в строй до ранее обозначенного в сроках марта 2022 г., что позволит нарастить экспорт ещё на эквивалент 1-1,2 млрд. куб.м в месяц.

( Читать дальше )

- комментировать

- 3.7К | ★1

- Комментарии ( 44 )

Беглый взгляд на отчет Positive Technologies

- 17 декабря 2021, 09:34

- |

Минусы:

1. Рост выручки и, соответственно, чистой прибыли за 20 год оказался бумажным. 50% роста выручки – дебиторская задолженность;

2. Из-за бумажного роста выручки операционный денежный поток остался на уровне 19 года, то есть фактического улучшения финансового положения компании не произошло;

3. Сальдо денежных потоков положительно только благодаря новым займам;

4. Воспользовались отложенными налоговыми активами, чтобы снизить налог и увеличить чистую прибыль. С обычным налогом прибыль должна быть меньше на 400 млн;

Плюсы:

1. Дебиторка оборачивается в несколько раз быстрее кредиторки, что защищает от кассовых разрывов и снижает риск ликвидности;

2. Поскольку дебиторка оборачивается в среднем 90-100 дней, бумажный рост прибыли, который отражен в отчете за 20 год, оказал значительное влияние на квартальные отчеты 21 года: за 9 месяцев операционный денежный поток оказался на 1000% больше прибыли до налогообложения (~100 млн прибыли, против ~1 млрд операционного потока), и примерно 60% этой разницы составили поступления от дебиторов;

( Читать дальше )

40 российских компаний, которые могут провести IPO в 2022 году

- 13 декабря 2021, 14:38

- |

Глава Мосбиржи недавно рассказал о том, что целых 40 российских компаний сейчас консультируется по поводу проведения процедуры публичного размещения акций — IPO. Я проанализировал новостные ленты за последний год на предмет намерений разных компаний вывести свои акции на биржу. Я нашёл 40 таких компаний.

Я слежу за публичными размещениями компаний вот уже второй год, пытаясь понять, насколько это выгодно — участвовать в публичных размещениях. И если брать все размещения 2020 и 2021 годов, то совокупный результат оставляет желать лучшего — инвестиции в широкий рынок российских акций дают лучший результат. Выглядит так, будто бы российские компании делают всё возможное чтобы поднять ажиотаж вокруг своего размещения, не жалеют денег на маркетинг — и всё для того чтобы распродать акции развесившим уши гражданам по высокой цене.

В 2021 году мы увидели размещение 7 компаний, многие из них, я уверен, вам известны:

( Читать дальше )

Почему 2022г. будет сложным для фондовых рынков. Мнение.

- 10 декабря 2021, 22:46

- |

Впереди — ужесточение денежно — кредитной политики (ДКП) в США.

15 12 2022г. — заседание ФРС, на котором, вероятно объявят об ускорении сворачивания QE.

17 12 2022г. — заседание ЦБ РФ, на котором объявят о повышении ставки с нынешних 7,50%

(вероятно, новая ставка будет 8,25% или 8,50%, в н/вр рынок не закладывает существенное изменение ставки ЦБ РФ в 2022г.).

Поэтому 2022г. будет сложным.

Чтобы пересидеть тяжёлые времена, выбираю инструменты с фиксированной доходностью:

— фонды денежного рынка: VTBM (меньше спреды, выше оборот, самый удобный),

— FXMM, SBMM, аналогично депозиту, но на фондовом рынке, ежедневная доходность, % примерно ставка ЦБ РФ минус 0,5%,

— самые короткие ОФЗ (ОФЗ 26209, погашение 20 07 2022),

— «линкер» 52001: доходность около 10% годовых;

— вклады,

— короткие корпоративные облигации «голубых фишек» в рублях или в долларах.

Придёт время, и будет возможность сформировать портфель дешевле текущих уровней.

С уважением,

Олег.

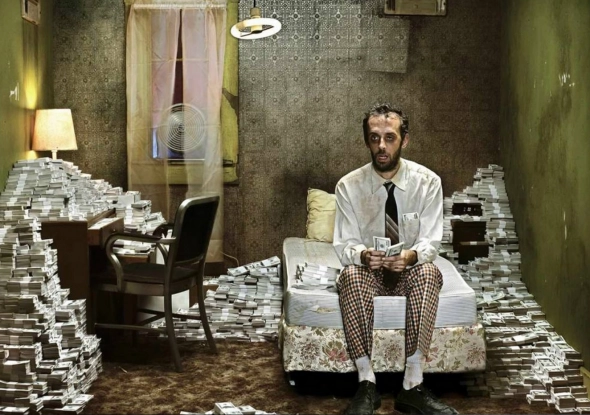

Почему я миллиардер

- 08 декабря 2021, 15:18

- |

Так вышло, что я миллиардер. Стал я им, конечно же, не сразу, но психологическая черта пройдена. Хотя эта черта придумана самими людьми из-за банального количества пальцев на руках. А ведь их могло быть и меньше и больше, а в некоторые странах система была вообще шестнадцатеричная. Народ Майя поголовно использовал двадцатеричную систему, не забывая о пальцах ног.

Решил я поделиться мнением что отличает миллиардера от не миллиардера.

Забота о здоровье

Да, мы заботимся о здоровье, хоть это и не всегда заметно, так как мы так же можем прибухнуть или заниматься травматическим видом спорта. У каждого это разное, но мы знаем, что поясница в холод должна быть защищена. Нужно давать себе не только физический, но и психологический отдых. Поэтому у каждого есть несколько знакомых авторитетных врачей. А большинство знает несколько поз из йоги.( Читать дальше )

Есть ли идея в префах Сургутнефтегаза ? Эмитент под присмотром🔎

- 06 декабря 2021, 15:02

- |

Весной этого года префы СНГ были фаворитом среди инвесторов. Валютная кубышка компании в течение 2020 года получила значительную переоценку, поскольку рубль ослаб к доллару (который считается основной валютой этой кубышки) на ~20%.

Сейчас же мы видим, что курс с начала года остался на том же месте. Мы, конечно, сомневаемся в том, что рубль значительно ослабеет к концу года, однако нельзя исключать геополитические риски, которые могут коренным образом изменить взгляд на идею в префах СНГ. В связи с этим, мы решили сделать грубый анализ чувствительности дивидендов компании к курсу доллара, который может позволить понять, при каких изменениях курса вклад в дивиденды можно считать значительным.

Быстренько пробежимся по тезисам, а затем смоделируем сценарии развития ситуации.

— Дивиденды рассчитываются как 10% от чистой прибыли из отчета РСБУ, разделенных на число привилегированных акций, которые составляют 25% уставного капитала. Здесь стоит помнить, что фактическая доля префов в уставном капитале общества составляет 7 701 998 235 (кол-во префов) / 43 427 992 940 (совокупное кол-во акций) = 17,73%. Это значит, что доля прибыли, направляемая на префы, будет меньше и составит (17,73% / 25%) * 10% = 7,1%.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 10 )

Граали, кругом одни Граали…

- 26 ноября 2021, 21:22

- |

В своё время бутылка водки стоила 2 рубля 87 копеек, а четвертинка – 1 рубль 49 копеек. Если 1,49 возвести в степень 2,87, получится число пи с точностью до нескольких знаков после запятой.

Согласитесь, такое совпадение неспроста?

— Ну, и при чём тут трейдинг? – сразу же последовал вопрос молодого смартлабовца.

— Просто заголовком навеяло, — сознался я, — Хотя… если вспомнить сливы моих депозитов, тогда не число, но буква «пи» довольно точно определяет…

— Соотношение дисциплины и глупости, — заключил смартлабовец, — Как можно шутить, когда речь идёт о Граале? Посмотри, что у тебя написано в заголовке!

Лицо смартлабовца выглядело так, будто он нечаянно проглотил вишнёвую косточку.

— Критику считаю справедливой, — успокоительно сказал я. – Заголовок, значит, заголовок.

Священный Грааль трейдинга, вопрос вопросов. Есть или не есть? Почти Шекспир :-)

Взявшись за автоматическое перо, я вздохнул и встал на путь исправления.

…

( Читать дальше )

Спутник V готовится к IPO

- 23 ноября 2021, 12:39

- |

«Биннофарм Групп» — фармацевтическая дочка “АФК-Системы”. Широкой общественности известна как первый производитель вакцины Спутник V.

19 ноября компания разместила дебютный выпуск облигаций на Мосбирже.

При этом Биннофарм не то чтобы остро нуждается в кэше — чистый долг по последней отчётности 8,5 млрд, при этом денег на балансе 2 млрд + 5,1 млрд. невыбранных кредитных линий.

Да и выпуск довольно скромный по сумме (3 млрд рублей) и короткий (2 года). Вероятно, через выпуск бондов компания создаёт свою публичную историю, готовясь к IPO.

Проанализировал будущую ракету русской фармы.

Чем занимается

Биннофарм объединяет пять производственных площадок в разных регионах России, которые выпускают лекарства, медицинские изделия и ветеринарные препараты.

Портфель компании:

450+ препаратов

200 фармакологических групп

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 86 )

Скринер недорогих растущих качественных компаний

- 22 ноября 2021, 10:32

- |

Приветствую, уважаемые смартлабовцы!

Наконец, я закончил разработку своего фундаментального скринера иностранных акций. В данном посте описываю основную идею созданной системы. Скринер анализирует финансовые отчеты компаний, торгуемых на Санкт-Петербургской фондовой бирже, и выстраивает их в рейтинг по инвестиционной привлекательности. Скринер решает следующие задачи:

1) Первоначальный отбор компаний. Отбрасываются компании с убывающей выручкой, с хроническими убытками и др.

2) Расчет комплексных финансовых индикаторов, например, усредненной за несколько лет прибыли, усредненной рентабельности, разброса доходов относительно среднего значения и др. Внесение этих данных в таблицу для анализа.

3) Ранжирование компаний одновременно по всему списку индикаторов.

Вышеперечисленные пункты стимулировали разработку данного скринера акций и являются его преимуществами по сравнению со скринерами, которые можно найти в интернете. Какие индикаторы я использую в анализе? Инвестиционная привлекательность акции определяется тремя составляющими: доходностью, темпом роста и риском. Текущую доходность можно характеризовать мультипликаторами стоимости компании (в скобках указано обозначение индикатора в таблице итоговых результатов ранжирования):

- цена/прибыль (P/E),

- цена/балансовая стоимость (P/BV),

- полная стоимость/операционная прибыль (EV/EBIT),

- полная стоимость/продажи (EV/S),

- полная стоимость/свободный денежный поток (EV/FCF),

- Дивиденд/цена, дивидендная доходность (Див.дох.),

- Выкуп акций/цена, доходность по выкупу акций (Выкуп).

( Читать дальше )

О неравенстве доходов, социализме, капитализме и влиянии этого всего на цену акций

- 17 ноября 2021, 23:17

- |

"…ибо всякому имеющему дастся и приумножится, а у неимеющего отнимется и то, что имеет"

Притчи о талантах, Евангелии от Матфея

(Эффект Матфея, Роберт Мертон, социолог, 1968 г.)

Последние десятилетия мировая экономика развивается под знаменем капитализма, в котором основным источником обогащения является бизнес. Кто же владеет компаниями, бизнесами или долями в них (акциями)? Те, у кого есть свободные деньги. Обычно таких людей больше среди обеспеченных людей. Как итог, обеспеченные люди становились еще более богатыми. Одновременно с этим малообеспеченные люди находились по другую сторону баррикад. Находясь в плачевном материальном положении, они не могли взять на себя какой бы то ни было финансовый риск, поэтому они стремились работать по найму за фиксированную стабильную плату. В реальности они производили гораздо больше материальных благ, чем получали за это денег, а разница оседала в кармане эксплуататора (владельца бизнеса) в качестве прибыли. Как итог, бедные становились беднее, а богатые — богаче (релевантная ссылка). В этом и есть суть капитализма, в целом!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал