SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера klimvv

На тему случайного блуждания, хаоса и прочего. По следам "не моей книги"...

- 28 января 2014, 23:41

- |

Скопипащено по случаю всяких хаосов, случайных блужданий и прочего подобного.

Оригинал тут.

Данный пост написан мной здесь прежде всего потому, что я хочу еще раз отдать должное уникальному ресурсу, богатейшей библиотеке и мириадам великолепных тем, которые появились на страницах форума за 12 лет его существования. Также и потому, что разместить свой ответ в удобном мне формате на пауке я, к сожалению, не могу.

Если изучающим ТА будет интересен предмет и его обсуждение, то вы можете пройти по следующим ссылкам: холивар I и холивар II.

8 лет тому назад, ForAxel

( Читать дальше )

Оригинал тут.

Данный пост написан мной здесь прежде всего потому, что я хочу еще раз отдать должное уникальному ресурсу, богатейшей библиотеке и мириадам великолепных тем, которые появились на страницах форума за 12 лет его существования. Также и потому, что разместить свой ответ в удобном мне формате на пауке я, к сожалению, не могу.

Если изучающим ТА будет интересен предмет и его обсуждение, то вы можете пройти по следующим ссылкам: холивар I и холивар II.

8 лет тому назад, ForAxel

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 12 )

Конец РФР.

- 28 января 2014, 21:11

- |

Дорогие соратники,

похоже, что конец наконец настал. так тихо и незаметно, никакого армагеддона.

изложу свои мысли, а то может еще мало кто понял что произошло. кое кто получает отчет-филькину-грамоту и верит в 146%законности.

итак, по мотивам постов

smart-lab.ru/blog/161921.php

smart-lab.ru/blog/161974.php

что мы имеем? я не верю что такой вопрос как порядок удержания ндфл отдан на откуп брокеру. и что именно ВТБ такой нехороший, что не сальдирует промежуточные выводы денег.

короче, попадают ВСЕ кто является активными участниками торгов, ВСЕ арбитражеры, парники, корзинщики, — вывести деньги со счета на разумных условиях теперь можно только 1 раз в году — на Новый Год, по окончанию налогового периода, чтоб все сальдировалось.

попадают хеджеры, попадают ВСЕ кто заводит\выводит деньги,

усреднятели тоже попадают.

ПИФы? ОФБУ? или они как юр лица могут платить налог по окончании налогового периода?

( Читать дальше )

похоже, что конец наконец настал. так тихо и незаметно, никакого армагеддона.

изложу свои мысли, а то может еще мало кто понял что произошло. кое кто получает отчет-филькину-грамоту и верит в 146%законности.

итак, по мотивам постов

smart-lab.ru/blog/161921.php

smart-lab.ru/blog/161974.php

что мы имеем? я не верю что такой вопрос как порядок удержания ндфл отдан на откуп брокеру. и что именно ВТБ такой нехороший, что не сальдирует промежуточные выводы денег.

короче, попадают ВСЕ кто является активными участниками торгов, ВСЕ арбитражеры, парники, корзинщики, — вывести деньги со счета на разумных условиях теперь можно только 1 раз в году — на Новый Год, по окончанию налогового периода, чтоб все сальдировалось.

попадают хеджеры, попадают ВСЕ кто заводит\выводит деньги,

усреднятели тоже попадают.

ПИФы? ОФБУ? или они как юр лица могут платить налог по окончании налогового периода?

( Читать дальше )

Как построить вечный алгоритм прибыли? Бесплатный вебинар. Более 40% в год

- 28 января 2014, 17:24

- |

Добрый день!

Я уверен, что большинству из начинающих трейдеров очень тяжело определится с самой стратегией торговли. Где покупать, когда продавать, как это делать, на каком рынке лучше и многие другие вопросы. Интернет пестрит огромным количеством информации: отбои, фибоначи и прочая ересь. В основном — это инструменты, с помощью которых якобы можно заработать.

Сам инструмент для торговли будь то индикатор или момент входа никак не может гарантировать определенную стабильную доходность, если только не на коротком участке времени (случайная доходность). Торговать через интуицию означает быть полностью неуверенным в своих шагах, доверится случайности.

На этом вебинаре я расскажу, как построить свою систему торговли и быть полностью уверенным в прибыльности своей стратегии или алгоритма, отвечу на самые скользкие и вредные вопросы про трейдинг. Докажу, что моя модель имеет место существования и абсолютно применима для любого вида трейдеров.

( Читать дальше )

Я уверен, что большинству из начинающих трейдеров очень тяжело определится с самой стратегией торговли. Где покупать, когда продавать, как это делать, на каком рынке лучше и многие другие вопросы. Интернет пестрит огромным количеством информации: отбои, фибоначи и прочая ересь. В основном — это инструменты, с помощью которых якобы можно заработать.

Сам инструмент для торговли будь то индикатор или момент входа никак не может гарантировать определенную стабильную доходность, если только не на коротком участке времени (случайная доходность). Торговать через интуицию означает быть полностью неуверенным в своих шагах, доверится случайности.

На этом вебинаре я расскажу, как построить свою систему торговли и быть полностью уверенным в прибыльности своей стратегии или алгоритма, отвечу на самые скользкие и вредные вопросы про трейдинг. Докажу, что моя модель имеет место существования и абсолютно применима для любого вида трейдеров.

( Читать дальше )

Самый главный вопрос!! Отдельно или вместе мухи и котлеты?

- 28 января 2014, 14:46

- |

Друзья, вот сегодня утром мы в топике нашего коллеги подняли одну важную проблему, связанную с расчётом НДФЛ. Оказывается, ВТБ изменил в этом году расчёт НДФЛ таким образом, что отныне на фортс НЕТ сальдирования по фьючерсам на акции (индексы) и валюты-товары. Автор топика говорит, что это временно, и в конце года такое сальдирование будет произведено, но на чём основана эта уверенность (и зачем так брокер делает) — полная загадка.

Мы тут на смарт-лабе недавно довольно подробно обсуждали правила новых расчётов, введённых в 2014 году, но связаны они были лишь с принципом удержания НДФЛ при выводе средств со счёта. То есть, напомню, если расчётная сумма (на момент отзыва средств), которая должна быть удержана с вас в виде налога, будет МЕНЬШЕ суммы, которую вы захотели вывести, то с вас будет удержана ВСЯ эта сумма начисленного налога, а не только та его (пропорциональная) часть, которая приходится на выводимую вами сумму. С эти всё понятно, и вопросов нет. НО! Это касалось принципа удержания налога, но никак не порядка его вычисления!

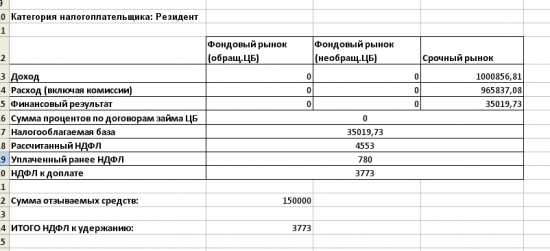

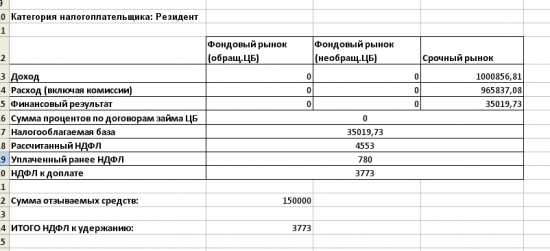

Скажу сразу. У меня брокер Кит-Финанс, все инструменты срочного рынка сальдируются (до сентября 2013 был другой брокер, но и у него вопрос, что какие-то инструменты на фортсе не сальдируются, никогда не стоял). На Фортсовском счёте у меня по инструментам полный трэш, и Ри, и Си, и ГП, и Лук, и золото, и серебро, и евра, и австралиец, и опционы на половину этих инструментов, т.к. я опционщик. В начале января, как положено, с меня взяли НДФЛ за прошлый год (каждый год поэтому у меня начало января чёрное, но куда деваться) как обычно. За январь у меня образовалась новая прибыль 35019р. Я как раз на днях выводил немножко денег, и мне, как положено, начислили налог, где все инструменты САЛЬДИРОВАНЫ и нет никакого разделения, где вы получили прибыль, а где убыток, главное ОБЩИЙ результат. Вот так это отражено в отчёте, который прислал мне брокер. Выводил 150тыс.

( Читать дальше )

Мы тут на смарт-лабе недавно довольно подробно обсуждали правила новых расчётов, введённых в 2014 году, но связаны они были лишь с принципом удержания НДФЛ при выводе средств со счёта. То есть, напомню, если расчётная сумма (на момент отзыва средств), которая должна быть удержана с вас в виде налога, будет МЕНЬШЕ суммы, которую вы захотели вывести, то с вас будет удержана ВСЯ эта сумма начисленного налога, а не только та его (пропорциональная) часть, которая приходится на выводимую вами сумму. С эти всё понятно, и вопросов нет. НО! Это касалось принципа удержания налога, но никак не порядка его вычисления!

Скажу сразу. У меня брокер Кит-Финанс, все инструменты срочного рынка сальдируются (до сентября 2013 был другой брокер, но и у него вопрос, что какие-то инструменты на фортсе не сальдируются, никогда не стоял). На Фортсовском счёте у меня по инструментам полный трэш, и Ри, и Си, и ГП, и Лук, и золото, и серебро, и евра, и австралиец, и опционы на половину этих инструментов, т.к. я опционщик. В начале января, как положено, с меня взяли НДФЛ за прошлый год (каждый год поэтому у меня начало января чёрное, но куда деваться) как обычно. За январь у меня образовалась новая прибыль 35019р. Я как раз на днях выводил немножко денег, и мне, как положено, начислили налог, где все инструменты САЛЬДИРОВАНЫ и нет никакого разделения, где вы получили прибыль, а где убыток, главное ОБЩИЙ результат. Вот так это отражено в отчёте, который прислал мне брокер. Выводил 150тыс.

( Читать дальше )

Мысли про опционную науку...

- 28 января 2014, 05:40

- |

Часто в книжках или от опционных гуру можно услышать — дескать не всегда важна цена БА. Намного сильнее влияет на цену опциона волатильность. И даже если цена БА идет не туда, куда нам надо, то при увеличении волатильности мы вполне можем получить рост цены опциона.

Собственно на картине отражены последние события. Волатильность коллов очень недурственно стрельнула — с 17 (чего-то там) до 21. Цена же опциона и глазом не моргнула — завалилась с 700 до 150, т.е. упала в 4.6 раза. И где? Где подъем цены в опциках?

Я, конечно, в опционах имею мало опыта, но с каждым разом я убеждаюсь в следующей мысли — все эти теты, веги, х… ги… волатильности — они вообще не нужны. Нам везде рассказывают красивые сказки про супер-формулу двух нобелевских лауреатов (никто не рассказывает, что в 98 они просрали фонд в несколько ярдов баксов), по которой можно рассчитывать стоимость опциона. А что от неё толку? В ней куча параметров (в том числе и эта волатильность, которая никому не известно как считается) — и все эти параметры меняются каждую секунду, каждый тик. Т.е., когда мы просто анализируем акцию (фьючерс), мы оперируем одним показателем (цена) и пытаемся понять, как он изменится со временем. А тут нам предлагают угадать вместо одного 3-4-5 параметров, чтобы получить цену ОДНОГО! Что-то здесь нелогично…

( Читать дальше )

Собственно на картине отражены последние события. Волатильность коллов очень недурственно стрельнула — с 17 (чего-то там) до 21. Цена же опциона и глазом не моргнула — завалилась с 700 до 150, т.е. упала в 4.6 раза. И где? Где подъем цены в опциках?

Я, конечно, в опционах имею мало опыта, но с каждым разом я убеждаюсь в следующей мысли — все эти теты, веги, х… ги… волатильности — они вообще не нужны. Нам везде рассказывают красивые сказки про супер-формулу двух нобелевских лауреатов (никто не рассказывает, что в 98 они просрали фонд в несколько ярдов баксов), по которой можно рассчитывать стоимость опциона. А что от неё толку? В ней куча параметров (в том числе и эта волатильность, которая никому не известно как считается) — и все эти параметры меняются каждую секунду, каждый тик. Т.е., когда мы просто анализируем акцию (фьючерс), мы оперируем одним показателем (цена) и пытаемся понять, как он изменится со временем. А тут нам предлагают угадать вместо одного 3-4-5 параметров, чтобы получить цену ОДНОГО! Что-то здесь нелогично…

( Читать дальше )

Торговля с плечом

- 28 января 2014, 03:50

- |

Я сегодня заработал кучу денег, и чтобы сохранить гармонию в мире — решил сделать свой подарок смарт-лабу, фейсбуку, живому журналу и везде, куда я смогу дотянуться и нагадить словами.

Поговорим о плече. Плечо есть всегда. Даже когда некоторые местные провокаторы или просто неумные люди пропагандируют торговлю без плеча — это просто значит, что они выбрали уровень плеча равный 1. Почему не 0,5 1,1 или 0,001 — они не знают. Им так проще, не надо забивать себе голову тем, в чем они не разбираются и не хотят разобраться.

Но все, что выражается цифрами должно быть померяно, рассчитано и вбито в терминалы и экзели, чтобы дальше за вас думали железяки. Не куплю «на все плечи» или куплю «немного», а куплю на n.nn

Итак, к делу, без воды:

Если плечо меньше оптимального — мы не добираем профита. Если больше — мы берем на себя лишний риск. Какой размер плеча оптимален? Критерий давно известен, но редко используется. Он называется «критерий Келли» по имени одного ботана и лудомана из лаборатории Белла. Плечо, или как говорят образованные люди — леверидж, f, определяется как отношение размера вашего портфеля к размеру вашего капитала. Критерий келли звучит так: f должен быть равен ожидаемой избыточной доходности (простите за мой русский, expected excess return) вашей стратегии поделенной на ожидаемое отклонение избыточной доходности, б%@, формулой это звучит красивее:

( Читать дальше )

Поговорим о плече. Плечо есть всегда. Даже когда некоторые местные провокаторы или просто неумные люди пропагандируют торговлю без плеча — это просто значит, что они выбрали уровень плеча равный 1. Почему не 0,5 1,1 или 0,001 — они не знают. Им так проще, не надо забивать себе голову тем, в чем они не разбираются и не хотят разобраться.

Но все, что выражается цифрами должно быть померяно, рассчитано и вбито в терминалы и экзели, чтобы дальше за вас думали железяки. Не куплю «на все плечи» или куплю «немного», а куплю на n.nn

Итак, к делу, без воды:

Если плечо меньше оптимального — мы не добираем профита. Если больше — мы берем на себя лишний риск. Какой размер плеча оптимален? Критерий давно известен, но редко используется. Он называется «критерий Келли» по имени одного ботана и лудомана из лаборатории Белла. Плечо, или как говорят образованные люди — леверидж, f, определяется как отношение размера вашего портфеля к размеру вашего капитала. Критерий келли звучит так: f должен быть равен ожидаемой избыточной доходности (простите за мой русский, expected excess return) вашей стратегии поделенной на ожидаемое отклонение избыточной доходности, б%@, формулой это звучит красивее:

( Читать дальше )

Вебинары-практикумы "C# для начинающих"

- 27 января 2014, 20:26

- |

На прошлой неделе мы обсуждали формат идеального подхода к обучению программированию. Тема оказалась несколько более популярной, нежели мне изначально представлялось, поэтому на следующей неделе (предположительно 5 февраля 2014) стартует серия консультационных вебинаров-практикумов для тех, кто по какой-либо причине считает что ему неплохо было бы в первом приближении познакомиться с современными подходами к разработке компьютерных программ.

На вебинары приглашаются слушатели (зрители-участники), не имеющие опыта программирования совсем, или к примеру не имеющие такового успешного опыта. Поскольку наша цель коммунизм приобретение первичных навыков, присущих профессиональным программистам, то лекций не будет, все занятия будут практическими от начала и до конца.

Писать код будем на языке C#, используя бесплатную среду разработки Microsoft Visual Studio Express для Windows Desktop. Все сущности и понятия, реализуемые во время занятий, конечно же будут в основном из предметной области алгоритмической торговли.

( Читать дальше )

На вебинары приглашаются слушатели (зрители-участники), не имеющие опыта программирования совсем, или к примеру не имеющие такового успешного опыта. Поскольку наша цель коммунизм приобретение первичных навыков, присущих профессиональным программистам, то лекций не будет, все занятия будут практическими от начала и до конца.

Писать код будем на языке C#, используя бесплатную среду разработки Microsoft Visual Studio Express для Windows Desktop. Все сущности и понятия, реализуемые во время занятий, конечно же будут в основном из предметной области алгоритмической торговли.

( Читать дальше )

Быки, помните, что главное в танке

- 27 января 2014, 13:53

- |

Покупателям РИ. Особо не нервничайте. Очень круто и очень вниз — шансов не много. Так что можно продавать путы начинать, и если что — пирамидить и роллировать. (Уж я то в этом толк знаю, поверьте http://smart-lab.ru/page/gnom/ ).

Падение рубля здорово увеличивает маржу наших экспортеров, поэтому эта пружина имеет определенный лимит на растяжение. Так что Sell Put and Have Fun.

Искрене ваш Гном. Не доктор, но трейдер-любитель

Падение рубля здорово увеличивает маржу наших экспортеров, поэтому эта пружина имеет определенный лимит на растяжение. Так что Sell Put and Have Fun.

Искрене ваш Гном. Не доктор, но трейдер-любитель

Торговля роботами + ЧС

- 27 января 2014, 12:46

- |

Приветствую всех!

Прежде всего хотелось бы сказать, в период с середины декабря по середину января, я был практически недоступен, поэтому просьба всем кому не отвечал либо напишите заново либо продублируйте вопросы. Не со всеми удалось увидеться в Москве, но все равно часть людей удалось встретить)))

Теперь по существу. Вечные поиски граалей, думаю, нескончаемый процесс. Именно поэтому пишу данную статью.

Создав стратегию, и просмотрев ее результативность, алгоритм чаще всего кидают в топку. Сразу оговорюсь статья никак не касается примитивных индикаторных систем.

Итак у нас есть алгоритм с плохой статистикой. Необходимо понимать, что любой алгоритм имеет свою ценность, и из сборника к примеру 100 алгоритмов, можно получить не плохой инструмент управления капиталом. Да естественно, что слабые алгоритмы будут получать меньше контрактов на управление, а более устойчивые алгоритмы управлять будут большим объемом денег, и постепенно получим статистику.

Вечного алгоритма нет, поэтому даже алгоритм с плохой статистикой имеет ценность. Каждый алгоритм имеет свои настройки, и именно поэтому меняя их, вместе с рыночными изменениями и достигается успех, и я не говорю про оптимизацию!

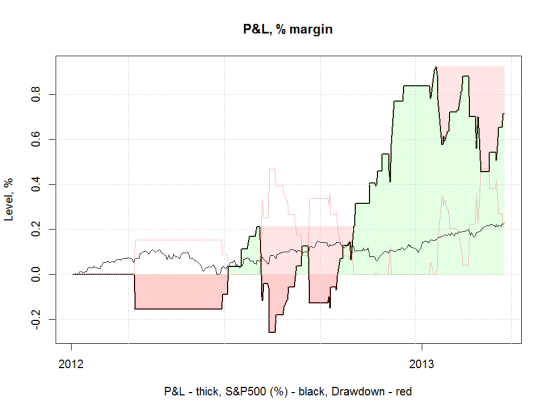

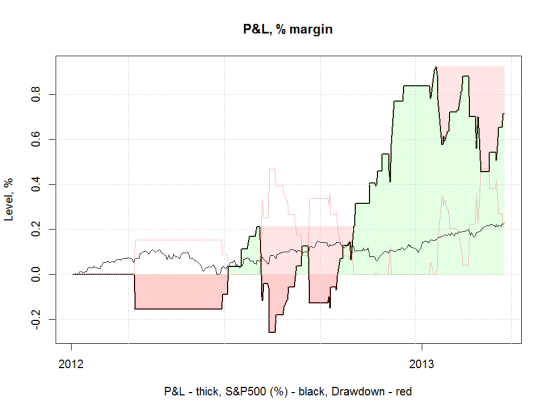

Но есть и другая проблема, есть хорошие алгоритмы, но есть люди которые вмешиваются в торговлю алгоритма, и чаще всего это плохо отражается на статистике алгоритма. Но даже если не вмешиваться в торговлю руками, бывают форсмажоры, сбои на бирже, локальные технические проблемы, брокерские косяки, проблемы софта и тд. И это тоже на статистике отразатся. Ниже я приложу скрины, случайной ситуации при которой алгоритм не открывает часть сделок (случайно выбранные сделки из истории) и как это влияет на его статистику. История длинная на 5 лет.

( Читать дальше )

Прежде всего хотелось бы сказать, в период с середины декабря по середину января, я был практически недоступен, поэтому просьба всем кому не отвечал либо напишите заново либо продублируйте вопросы. Не со всеми удалось увидеться в Москве, но все равно часть людей удалось встретить)))

Теперь по существу. Вечные поиски граалей, думаю, нескончаемый процесс. Именно поэтому пишу данную статью.

Создав стратегию, и просмотрев ее результативность, алгоритм чаще всего кидают в топку. Сразу оговорюсь статья никак не касается примитивных индикаторных систем.

Итак у нас есть алгоритм с плохой статистикой. Необходимо понимать, что любой алгоритм имеет свою ценность, и из сборника к примеру 100 алгоритмов, можно получить не плохой инструмент управления капиталом. Да естественно, что слабые алгоритмы будут получать меньше контрактов на управление, а более устойчивые алгоритмы управлять будут большим объемом денег, и постепенно получим статистику.

Вечного алгоритма нет, поэтому даже алгоритм с плохой статистикой имеет ценность. Каждый алгоритм имеет свои настройки, и именно поэтому меняя их, вместе с рыночными изменениями и достигается успех, и я не говорю про оптимизацию!

Но есть и другая проблема, есть хорошие алгоритмы, но есть люди которые вмешиваются в торговлю алгоритма, и чаще всего это плохо отражается на статистике алгоритма. Но даже если не вмешиваться в торговлю руками, бывают форсмажоры, сбои на бирже, локальные технические проблемы, брокерские косяки, проблемы софта и тд. И это тоже на статистике отразатся. Ниже я приложу скрины, случайной ситуации при которой алгоритм не открывает часть сделок (случайно выбранные сделки из истории) и как это влияет на его статистику. История длинная на 5 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал