Избранное трейдера klimvv

Я основал HFT-фонд на деньги от скальпинга — что было не так и почему это мне не помешало

- 21 июня 2019, 16:15

- |

Многие ругают компании, которые учат людей зарабатывать и вести свои дела успешно. Называют это «успешным успехом», потому что основной бизнес таких контор — это именно пропаганда того, как быть успешными, но успех их самих только в этой пропаганде.

Но истории достижений действительно могут быть полезны — если не научить чему-то, то хотя бы вдохновить. Управляющий партнер DTI Algorithmic Александр Бутманов решил поучаствовать в деле «финансовых просветителей» и поделиться тем, что он узнал за 11 лет существования нашей компании. Сегодня часть первая — как студенту найти деньги на собственный фонд.

Как я заработал капитал и смог основать свою компанию

Много лет назад я был частным трейдером. Я совершил все возможные глупости. Торговал на кредитные средства — других денег не было, а кредитные карты во времена высокой нефти выдавались всем без оглядки, и мне, студенту первого курса, тоже. Часть средств мне предоставили друзья, чтобы я попробовал.

( Читать дальше )

- комментировать

- 6.2К | ★16

- Комментарии ( 54 )

иГРЫрАЗУМа 2019: KLoYH стартовая позиция

- 21 июня 2019, 16:03

- |

Вчера стартовал наш конкурс сроком на пол года и коли уж ребята решили завести традицию, чтобы участники озвучивали свои позиции и не мухлевали, обозначу также сразу и свой портфель, чтобы потом было меньше писанины, тем более, что трейдинга как такового (когда «дрочат» с утра до вечера) у меня не будет.

С чего начинаем?

Начну с азов.

Если я хочу что-то купить или продать на среднесрок (от нескольких недель), я всегда в первую очередь смотрю на график индекса доллара:

Вижу восходящий канал, а сейчас приближаемся к нижней границе, не ждем повторного отбоя (ранее один уже был), играем на опережение — выдвигаю гипотезу, что ближайший квартал USD будет расти.

Захожу на Forts, выбираю инструменты, с помощью которых я бы мог встать в лонг по USD. Выбор не велик. Зреет конфликт между США и Ираном, Иран вчера сбил американский беспилотник, рынок на максимуме, поэтому заодно к покупке USD хорошо бы шортануть нашу фонду.

( Читать дальше )

Здравствуйте хочу купить эту книгу в электронном варианте ?есть продавцы?

- 21 июня 2019, 12:45

- |

- ответить

- 213 |

- Ответы ( 13 )

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

Специально для Смарт-Лаба и Биотехнолога. О CFD на акции и ДУ...

- 20 июня 2019, 20:48

- |

Фух, даже полегче стало...

Итак перейдем к делу. Прочитав комментарии под постом Биотехнолога про EToro (https://smart-lab.ru/blog/545618.php) я в очередной раз поразился уровню НЕОБРАЗОВАННОСТИ большинства.

Лично я наблюдаю всегда одну и ту же картину:

Уровень 1 — Это когда человек приходит на бинарные опционы или Форекс, сливается или его кидают. Дальше идёт процесс обучения или он забивает и уходит.

Уровень 2 — Этот уже начитался умных книжек сидит на форумах, уже знает чем отличается регулируемая биржа от нерегулируемой, возможно торгует в плюс, возможно он не трейдер а инвестор который чисто акциями занимается. Он знает то, что знают все опытные кто уже давно на рынке и смарт-лабе, что есть официальные биржи, что там всё надёжно и что всё остальное блудняк и разводилово для лохов. Он с презрением смотрит на Форекс и CFD, торгуя на Мосбирже или у Американских брокеров, полагая что в плане информации о брокерах, регуляциях, видах исполнения и прозрачности ему уже некуда расти и он всё знает. Уровень знаний здесь не выходит за пределы лицензии ФСФР.

( Читать дальше )

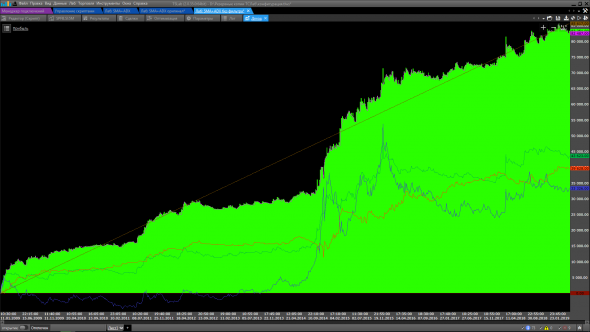

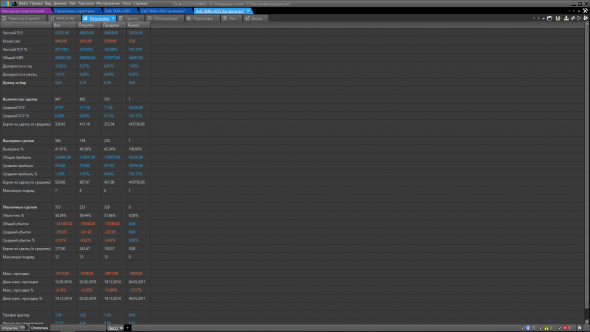

Тест стратегии на основе SMA+ADX

- 20 июня 2019, 16:12

- |

SMA+ADX

Условия для заключения сделок на ПОКУПКУ:

1) EMA пересекает SMA High снизу вверх, при этом свеча закрывается выше SMA

2) ADX направлен вверх и находится выше уровня 15, а +DI пересек -DI и при этом тоже выше уровня 15.

3) Стоп-лосс при входе на покупку необходимо установить ниже на ___пунктов SMA High

Условия для заключения сделок на ПРОДАЖУ

1) EMA пересекает SMA Low cвверх вниз, при этом свеча закрывается ниже этой SMA

2) ADX направлен вверх и находится выше уровня 15, а -DI пересек +DI и при этом тоже находится выше уровня 15.

3) Стоп-лосс при входе на продаже необходимо установить выше на ___ пунктов SMA Low.

тест си

( Читать дальше )

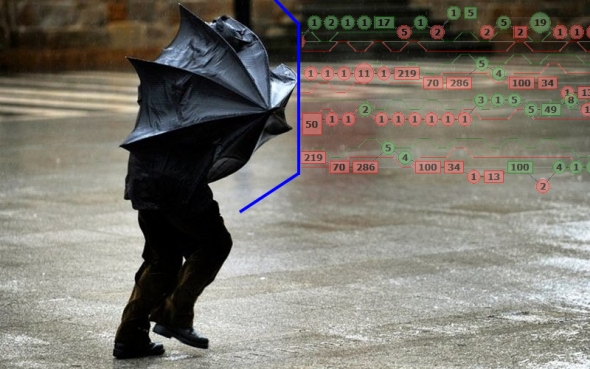

Продажа волатильности (практика): как оно бывает, когда опционы заходят в деньги

- 20 июня 2019, 16:04

- |

Поделюсь очередным, довольно показательным, опытом продажи волатильности.

Безусловный лидер по оборотам уже несколько месяцев у нас нефть, на ней и строилась продажа волатильности, ибо её она показывать умеет.

Для продажи были выбраны путы со страйками 60 и 59. Постфактум можно сказать, что чуть-чуть промахнулся с выбором – цена нефти очень быстро оказалась у проданных краев…

Нефть полетела вниз, проданные опционы выросли примерно в 3 раза + подняли ГО раза в 1,5, возникли мысли о защите краев…

Стоим чуть выше 60-ти, немножко тревожно. Делать пока ничего не решаюсь, что бы дров не наломать.

Естественно в самое удобное время во время нашего вечернего клиринга нефть сделала мне небольшой укольчик в 60 страйк:

( Читать дальше )

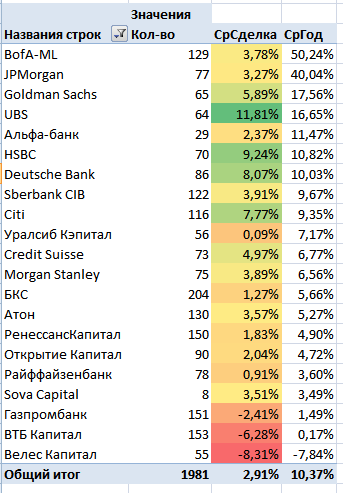

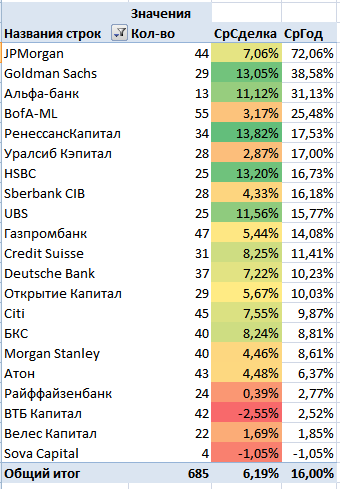

Исследование рекомендаций и прогнозных цен инвестиционных домов (продолжение)

- 20 июня 2019, 15:45

- |

После вопросов к методике, я решил посчитать несколько иначе.

Методика следующая.

Рекомендация «Держать» рассматривается как «вне рынка», то есть эта рекомендация не учитывается.

Далее, если цена за рассматриваемый период достигает цели до его окончания, то сделка «закрывается». Если нет, то сделка закрывается по окончании периода. Период год, как и ранее, шаг квартал, как и ранее.

Сначала решил посчитать по среднегеометрической доходности, однако с учетом того, что некоторые избы отличились по энергетикам своими шортами с доходностью -100%, то решил взять простую среднеарифметическую доходность, как будто, если бы мы вложили в каждую рекомендацию равными долями.

Как и ранее все, по ликвидным бумагам и по неликвиду.

( Читать дальше )

Объявление по конкурсу иГРЫрАЗУМа-2019 Битва Опционных Титанов (БОТ). Результаты регистрация участников. Последние предконкурсные вопросы

- 20 июня 2019, 12:55

- |

По состоянию на момент очередного внесения изменений в пост, имеем следующий пул зарегистрированных участников (нумерация в соответствии с таблицей учета результатов) :

Номинация БОТ:

1. Старый бес

2. ch5oh+Стас Бржозовский

3. FateevVV

4. tashik

5. Sergey Pavlov

6. kachanov

7. Борис Боос

8. kolinkor

9. kozmonavt

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал