Избранное трейдера Aleksey

Стратегия для ленивых и нелюбопытных.

- 10 декабря 2024, 16:27

- |

Вот почти вся стратегия. А вы чего ждали? — все стратегии на бирже уже давно придуманы и описаны, изобрести что-то новое уже вряд ли удастся, разве, какие-либо нюансы.

Итак, обычно между фьючерсом и базовым активом есть контанго — это когда разница между ценой фьючерса и БА больше нуля. К экспирации фьючерса эти цены сходятся к нулю или почти к нулю. Покупаем БА — продаем фьючерс — к экспирации разница цен ваша. Ну, абсолютно ничего нового и интересного, но если есть свободные деньги, пурква бы и не па. Главное, чтобы при большом росте БА на обеспечение фьючерса денег хватило.)

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 60 )

Невероятная история Эда Торпа: как один математик смог обыграть сначала казино, а потом и весь Уолл-стрит

- 04 сентября 2024, 08:03

- |

На этой фотке Эдвард Торп как будто бы готовится сниматься в ремейке фильма под названием «Оптимизм и жизнерадостность в Лас-Вегасе»

Эта статья родилась из серии заметок, которые я публиковал у себя на канале в течение всего июля. Почему я вообще взялся за эту тему? Дело в том, что в среде пассивных инвесторов принято сравнивать активное инвестирование с игрой в казино. Дескать, все предаются этому бесполезному занятию в надежде обогатиться – в то время как на деле в выигрыше остается исключительно казино.

Эта метафора в целом является относительно неплохой. В том числе и тем, что в жизни казино вполне можно обыграть (хоть это и не значит, что надеяться на это конкретно в вашем случае будет хорошей идеей). Так что сегодня мы как раз поговорим о тех случаях, когда казино успешно получилось оставить в дураках – и, нет, отнюдь не благодаря счастливой случайности.

( Читать дальше )

Как выбирать недооцененные акции для покупки по мультипликаторам

- 19 августа 2024, 22:37

- |

Мультипликаторы используются в фундаментальном анализе для того, чтобы определить, насколько недооценена или переоценена акция относительно реальной стоимости компании и показателей ее выручки.

Сам по себе отдельный мультипликатор не даст никакой практической пользы, однако в совокупности они способны нарисовать вполне достойную картину.

Покупать акции просто тому, что она выглядит недооцененной, не стоит. Возможно, низкая цена на акцию установлена рынком не просто так – скорее всего, вы что-то не знаете. Рынок в любом случае пытается отыграть низкие цены – и котировки акций всегда стремятся к справедливым значениям.

Однако знать основные принципы фундаментального анализа не будет лишим: так вы сможете заранее отсечь наиболее переоцененные акции и понять, дорого или дёшево стоит акция относительно своих конкурентов, а также самой себя в прошлом.

Погнали!

P/S

Один из ключевых мультипликаторов, применяемых при фундаментальном анализе акций. Он показывает отношение рыночной цены акции к выручке, которую компания получает на одну акцию.

( Читать дальше )

Как я перестал волноваться о просадках и начал их ждать, ч.2: практика

- 05 августа 2024, 19:11

- |

Пилотный период торговли роботом начался на фьючерсах Эфириума в конце октября на мелком депо и продлился 2.5 месяца. За это время было сделано 100% прибыли при макс.просадке 22%:

Ссылка на мониторинг. (TradeLink — это сервис, который берет ваши АПИ-ключи с Бинанса с правом на чтение истории счета и выводит его историю на графики).

Результаты прекрасные, так что сразу после этого перехожу на депозит 4000$ и открываю публичный мониторинг торговли на Бинансе. И вот здесь — 1я ключевая ошибка. Повышать риск после серии успехов. Период благоприятного рынка всегда сменяется периодом неблагоприятного, особенно после сильного всплеска волатильности — приходит сжатие, что губительно для трендовых систем. Вместе с тем, опрометчиво решаю подождать с нормировкой размера позиции по цене и оставить пока ее привязанной к ценам, ведь, казалось бы, чем выше цена крипты, тем сильнее ее волатильность.

( Читать дальше )

NG - арбитраж фьючерсных спрэдов

- 15 февраля 2024, 10:07

- |

А если применить «спрэды на фьючерсы» вместо обычных фьючерсов?

Тогда получим такую картину.

В моменте текущая IV в NG дошла до 80-90%.

Оптимальные условия для высокой спекулятивной прибыли при высоких рисках.

Но риск можно контролировать, а прибыль периодически фиксировать.

На графике точки входа/выхода определяем визуально.

Остальное — дело техники.

Активные трейдеры и любители NG могут включить стратегию в свой арсенал.

Удачи!

Самый высокодоходный биржевой фонд акций РФ за год

- 26 января 2024, 07:29

- |

Управляющая компания целый год кошмарила инвесторов, заставив получить 81,9% доходности. И это несмотря на то, что брала безумную комиссию. За это же время фонды на индекс Мосбиржи полной доходности дали около 53–55%.

Фонд Альфа-Капитал «Управляемые российские акции», широко известный в узких кругах под тикером AKME, стал лучшим биржевым фондом на российские акции, опередив индексные фонды примерно на 27%. Сразу же оговорюсь, что это только среди биржевых фондов, без внебиржевых. Фонд активно управляется.

( Читать дальше )

🤔Непростые ОФЗ. Как устроены флоатеры и линкеры

- 14 января 2024, 11:23

- |

📈На фоне резкого роста ключевой ставки в последние месяцы, интерес к теме «непростых» защитных облигаций резко возрос. Это заметно и по комментариям в моем телеграме: только за последнюю неделю я подробно отвечал на вопросы от нескольких человек, стремящихся разобраться в ОФЗ с плавающим купоном/номиналом.

С ОФЗ-ПД всё более-менее понятно. Номинал у них равен 1000 рублей, купон — постоянный на весь период обращения. Купонная доходность и доходность к погашению у таких ОФЗ известна в любой момент времени. Покупая ОФЗ-ПД, вы легко можете рассчитать свой будущий доход по ним и в процентах, и в рублях.

Флоатеры и линкеры устроены хитрее. И именно они обычно вызывают больше всего вопросов как у начинающих, так и у более искушенных инвесторов.

👉Флоатеры были созданы для того, чтобы застраховать инвесторов от процентных рисков (роста ключевой ставки).

👉Линкеры - для того, чтобы защитить вложения в государственный долг от последствий инфляции.

Впервые флоатеры и линкеры появились на долговом рынке относительно недавно. Минфин выпустил их для инвесторов в 2014-2015 годах — после громкого возвращения Крыма в родную гавань и первых санкций, в самый разгар девальвации рубля и разгона инфляции.

( Читать дальше )

Пенсионный портфель за три года: большое руководство и личный опыт

- 09 января 2024, 17:51

- |

Три года назад я начал откладывать на пенсию, а теперь эти сбережения отлично растут сами. У меня есть гибкий план на 30 лет вперед и способ отслеживать его успешность. Пережил хайповый «шоппинг», блокировки и собственную жадность. Внутри рассказываю обо всем по шагам, делюсь опытом, шаблонами и планами.

Пенсия неминуема и застрять во временной петле не получится. Постер: «Зависнуть в Палм-Спрингс»

Привет! Это Георгий Богатырёв – юрист и инвестор. Несколько лет назад я понял, что собственные пенсионные накопления – это первая и самая важная финансовая цель для каждого. С тех пор я три года работал на создание пенсионного капитала, а на днях стало ясно, что больше пополнять его не нужно – дальше он отлично вырастет сам. Так что хочу поделиться опытом и подвести первые итоги. Надеюсь, материал окажется полезен тем, кто еще не начал делать сбережения, и тем, кто хочет сравнить стратегии и результаты.

Статья состоит из двух частей. В начале я рассказываю, как спланировать свою пенсию. Во второй части я описываю, как по этому алгоритму собирал свой пенсионный портфель и чего жду дальше.

( Читать дальше )

Оферта - законный способ отъема денег у населения

- 04 января 2024, 09:08

- |

Тема оферты изъезжена нами вдоль и поперек за последние две недели. Подводим итоги и закрываем ее. В конце – хорошей пример «помоишной»* компании, в которую нельзя вкладывать деньги.

* исключительно субъективное мнение автора, который извиняется, если задел чьи-то чувства. Не ИИР. Сохранена орфография автора

Основы

Пут-оферта дает владельцу облигации право просить эмитента досрочно погасить ее. Оферта назначена на заранее известную дату. Чтобы участвовать, надо обратиться к брокеру за 2-3 недели до оферты.

Обычно пут-оферта параллелиться с назначением эмитентом новой ставки купона по облигациям.

В примере ниже, перед новым купонным периодом сентябрь-декабрь 2019, эмитент назначает новую ставку, и инвестор вправе согласиться с ней (и ничего не делать), или предъявить бумаги по оферте – эмитент из выкупит по номинальной стоимости.

( Читать дальше )

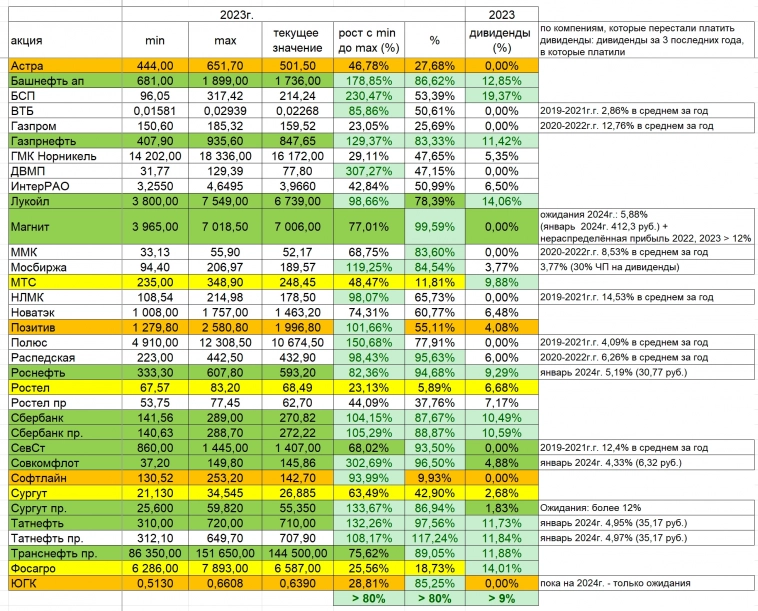

Лидеры и аутсайдеры 2023г. Идеи на 2024г. (что покупать, что не покупать)

- 30 декабря 2023, 22:51

- |

Анализ цен за 2023г.

Посчитал % в диапазоне от минимума к максимуму,

где 0% минимум, 100% максимум.

Выделил блёкло-зелёным фоном:

— рост от 80% с минимума,

— от 80% в диапазоне,

— дивиденды в 2023г. от 9%.

Акции, по которым были IPO,

выделил оранжевым фоном (не растут).

Акции в растущем тренде

выделил зелёным фоном

(у Лукойла % в диапазоне ниже 80% из — за декабрьской дивидендной отсечки)

Жёлтым фоном выделил акции, которые в падающем тренде

(думаю лучше не покупать).

Распадская:

нет див за 2023г., бывают аварии с летальными исходами (поэтому нет в портфеле).

Думаю, лучше держать в портфеле лидеров.

Лучшие акции

Башнефть пр.

Газпромнефть

ЛУКОЙЛ

Магнит

Роснефть

СБЕР

СБЕР пр.

Совкомфлот

Татнефть

Татнефть пр.

Транснефть преф.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал